Co to jest czas trwania Macaulay?

Macaulay Duration to czas potrzebny inwestorowi na odzyskanie zainwestowanych pieniędzy w obligację poprzez kupony i spłatę kapitału. Okres ten jest średnią ważoną okresu, w którym inwestor powinien pozostać zainwestowany w papier wartościowy, aby bieżąca wartość przepływów pieniężnych z inwestycji odpowiadała kwocie zapłaconej za obligację.

Macaulay Duration jest bardzo ważnym czynnikiem do rozważenia przed zakupem instrumentu dłużnego. Może znacznie pomóc inwestorom w wyborze spośród różnych zestawów dostępnych na rynku papierów wartościowych o stałym dochodzie. Jak wszyscy wiemy, ceny obligacji są odwrotnie proporcjonalne do stóp procentowych, inwestorzy mają dobre pojęcie o tym, którą obligację kupić, długoterminową lub krótszą, jeśli znają czas trwania, jaki oferują różne obligacje kuponowe wraz z prognozowaną strukturę stóp procentowych.

Formuła czasu trwania Macaulaya

Można to obliczyć za pomocą poniższego wzoru,

Gdzie,

- t = okres czasu

- C = płatność kuponem

- y = plon

- n = liczba okresów

- M = dojrzałość

- Bieżąca cena obligacji = bieżąca wartość przepływów pieniężnych

Obliczanie czasu trwania Macaulaya na przykładzie

Zobaczmy przykład czasu trwania Macaulaya, aby lepiej to zrozumieć.

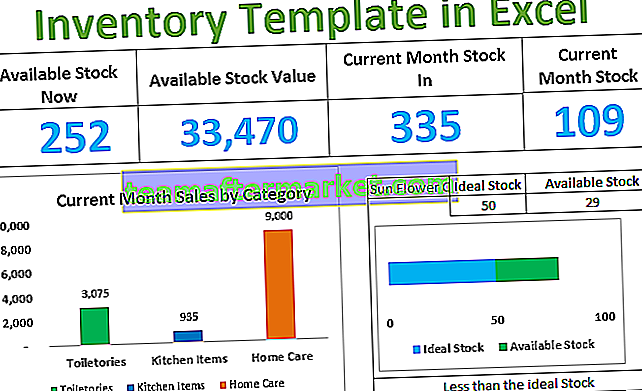

Możesz pobrać ten szablon Macaulay Duration Excel tutaj - Macaulay Duration Excel TemplateObligacja o wartości 1000 USD jest oprocentowana w wysokości 8% i zapada w ciągu czterech lat. Stawka kuponu wynosi 8% rocznie z płatnością półroczną. Możemy spodziewać się następujących przepływów pieniężnych.

- 6 miesięcy: 40 USD

- 1 rok: 40 USD

- 1,5 roku: 40 USD

- 2 lata: 40 USD

- lata: 40 USD

- 3 lata: 40 USD

- 3,5 roku: 40 USD

- 4 lata: 1040 USD

Oblicz czas trwania Macaulaya

Rozwiązanie:

Mając powyższe informacje, możemy obliczyć współczynnik dyskontowy. Aby wyliczyć współczynnik dyskontowy, możemy skorzystać z następującego wzoru półrocznego oprocentowania. 1 / (1 + r) n, gdzie r to stopa kuponu, an to liczba okresów złożonych.

Czynnik rabatowy

Obliczenie czynników dyskontowych za 6 miesięcy będzie wynosić -

Czynniki rabatowe za 6 miesięcy = 1 / (1 + 8% / 2)

Czynniki dyskontowe = 0,9615

Podobnie możemy obliczyć współczynnik dyskontowy dla lat od 1 do 4.

Wartość bieżąca przepływów pieniężnych

Bieżąca wartość przepływów pieniężnych za 6 miesięcy wyniesie -

Teraz, aby uzyskać bieżącą wartość przepływów pieniężnych, musimy pomnożyć przepływ pieniężny w każdym okresie przez odpowiedni współczynnik dyskonta.

Bieżąca wartość przepływów pieniężnych za 6 miesięcy: 1 x 40 USD x 0,96 15

Bieżąca wartość przepływów pieniężnych = 38,46 USD

Podobnie możemy obliczyć bieżącą wartość przepływów pieniężnych za lata od 1 do 4.

Czas trwania Macaulay

Obliczenie czasu trwania Macaulay wyniesie -

- Bieżąca cena obligacji = PV wszystkich przepływów pieniężnych 6 079,34

- Czas trwania Macaulaya = 6079,34 USD / 1000 USD = 6,07934

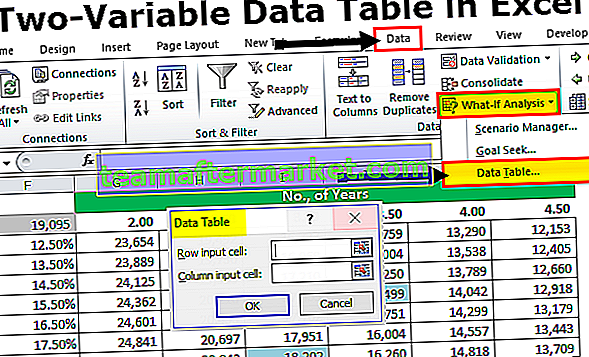

Możesz odnieść się do powyższego szablonu Excela, aby szczegółowo obliczyć czas trwania Macaulaya.

Zalety korzystania z czasu trwania

Czas trwania odgrywa ważną rolę, pomagając inwestorom zrozumieć czynnik ryzyka dla dostępnych papierów wartościowych o stałym dochodzie. Podobnie jak w przypadku pomiaru ryzyka w akcjach poprzez odchylenie od średniej lub po prostu wyprowadzenie współczynnika beta papieru wartościowego, ryzyko w instrumentach o stałym dochodzie jest ściśle szacowane na podstawie czasu trwania Macaulaya instrumentu.

Zrozumienie i porównanie Macaulaya Czas trwania instrumentów może znacznie pomóc w wyborze odpowiedniego dopasowania do portfela o stałym dochodzie.

Wady korzystania z czasu trwania

Czas trwania jest dobrym przybliżeniem zmian cen obligacji bez opcji, ale jest dobry tylko w przypadku niewielkich zmian stóp procentowych. Gdy zmiany kursu stają się większe, krzywizna relacji cena-rentowność obligacji staje się ważniejsza, innymi słowy, liniowe oszacowanie zmian cen, takich jak czas trwania, będzie zawierało błędy.

W rzeczywistości zależność między ceną obligacji a rentownością nie jest liniowa, ale wypukła. Ta wypukłość pokazuje, że różnica między cenami rzeczywistymi a szacowanymi zwiększa się wraz ze wzrostem rentowności. Oznacza to, że rozszerzający się błąd w szacowanej cenie wynika z krzywizny rzeczywistej ścieżki cenowej. Nazywa się to stopniem wypukłości.

Podsumowanie

Znajomość czasu trwania Macaulaya jest najważniejsza przy ustalaniu przyszłych zwrotów z instrumentów o stałym dochodzie, dlatego jest wysoce wskazana inwestorom, zwłaszcza inwestorom niechętnym do ryzyka, aby ocenić i porównać czas trwania oferowany przez różne obligacje w celu osiągnięcia minimalnej kombinacji wariancji i maksymalnego wraca z najmniejszym możliwym ryzykiem. Przed podjęciem decyzji o zakupie należy również wziąć pod uwagę współczynnik stopy procentowej.