Co to jest dług długoterminowy?

Dług długoterminowy to zadłużenie zaciągnięte przez spółkę, które staje się wymagalne lub płatne po upływie jednego roku od dnia bilansowego i jest wykazywane po stronie pasywów bilansu spółki jako zobowiązanie długoterminowe .

Mówiąc prościej, Długi długoterminowe w bilansie to pożyczki i inne zobowiązania, które nie będą wymagalne w ciągu 1 roku od momentu ich powstania. Ogólnie rzecz biorąc, wszystkie zobowiązania długoterminowe można nazwać długiem długoterminowym, zwłaszcza w celu znalezienia wskaźników finansowych, które posłużą do analizy kondycji finansowej przedsiębiorstwa.

- Są emitowane jako obligacje przez firmy, aby sfinansować ich ekspansję przez kilka kolejnych lat.

- W ten sposób dojrzewają przez wiele lat; Na przykład obligacje 10-letnie, 20-letnie lub 30-letnie. Jest to bardzo powszechna praktyka, zwłaszcza we wszystkich kapitałochłonnych branżach na całym świecie. Stąd obligacje są najpowszechniejszym rodzajem długu długoterminowego.

- Istnieje również coś, co nazywa się „bieżącą częścią długu długoterminowego”. Gdy jednostka emituje dług, niektóre jego części muszą być spłacane co roku (lub okresowo) do czasu pełnej spłaty kwoty głównej tego długu wierzycielowi.

- W związku z tym, nawet jeśli całość zadłużenia ma charakter długoterminowy, część kapitału wymagająca spłaty w bieżącym roku nie może zostać zaliczona do Zadłużenia długoterminowego. Dlatego ta część jest zapisywana w zobowiązaniach krótkoterminowych jako „bieżąca część zadłużenia długoterminowego”.

Przykład długu długoterminowego

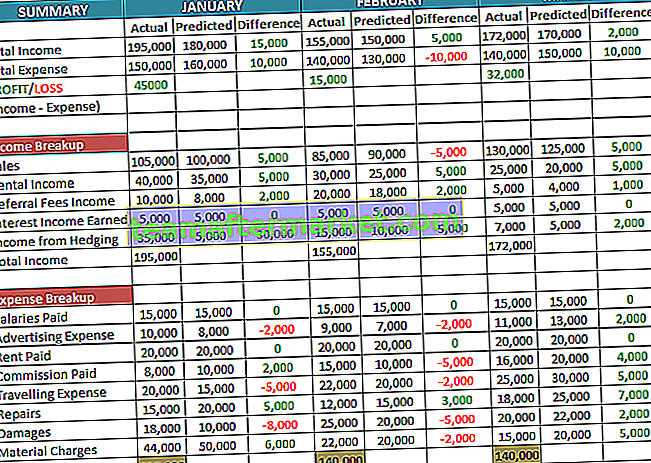

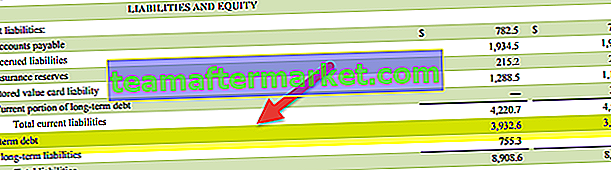

Poniżej znajduje się przykład długoterminowego zadłużenia Starbucks. Zwracamy uwagę, że zadłużenie Starbucks wzrosło w 2017 r. Do 3932,6 mln USD w porównaniu do 3185,3 mln USD w 2016 r.

źródło: Starbucks SEC Filings

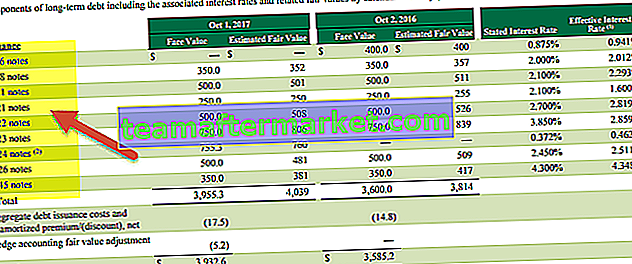

Poniżej znajduje się jego rozpad

źródło: Starbucks SEC Filings

Jak zauważamy z góry, firma wystawiła różne noty dłużne (noty 2018, 2021, 2022, 2023, 2026, a nawet 2045)

Zalety

- Zadłużenie daje firmie natychmiastowy dostęp do wymaganej kwoty kapitału bez konieczności spłacania go pożyczkodawcy w najbliższym czasie. Jeśli firma nie chce natychmiast uzyskać dostępu do pełnej kwoty długu, może tak skonstruować dług, aby spłacać go w częściach przez okres, w jakim jest to wymagane.

- W przypadku każdego rodzaju długu, oprócz spłaty kwoty głównej, wymagane są odsetki. Ta wypłata odsetek jest zawsze pozycją bieżącą. Odsetki zapłacone w danym okresie są ujmowane w rachunku zysków i strat tego okresu jako koszt. Ponieważ jest to wydatek zgłaszany przed opodatkowaniem, zmniejsza on również dochód spółki do opodatkowania i ostatecznie podatek, który ma zapłacić spółka.

- Ale to nie jest prawdziwa korzyść z ujmowania długoterminowego długu w bilansie, ponieważ firma w tym przypadku zwiększa swoje wydatki, aby zmniejszyć podatek, co mogłaby zrobić, zwiększając wszelkie inne wydatki (takie jak koszt zakupionych zapasów) ) także.

- Prawdziwą zaletą jest dźwignia finansowa, którą zapewnia firmie. Dźwignia finansowa to krytyczny termin w żargonie finansowym, a także w analizie finansowej przedsiębiorstwa.

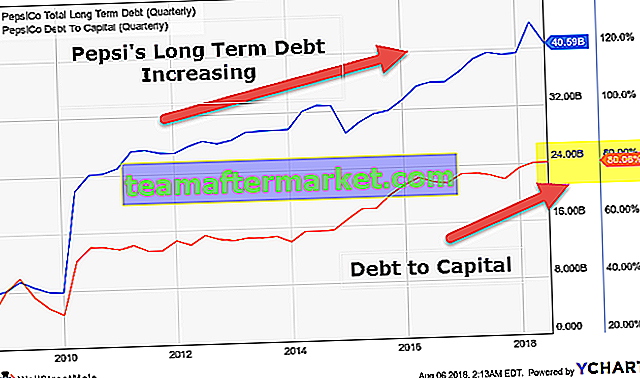

Przykład długoterminowego zadłużenia Pepsi

Jak zauważamy z góry, długoterminowe zadłużenie Pepsi w bilansie wzrosło w ciągu ostatnich 10 lat. W analogicznym okresie wzrósł również jej dług wobec całkowitego kapitału. Oznacza to, że Pepsi opiera się na zadłużeniu dla wzrostu.

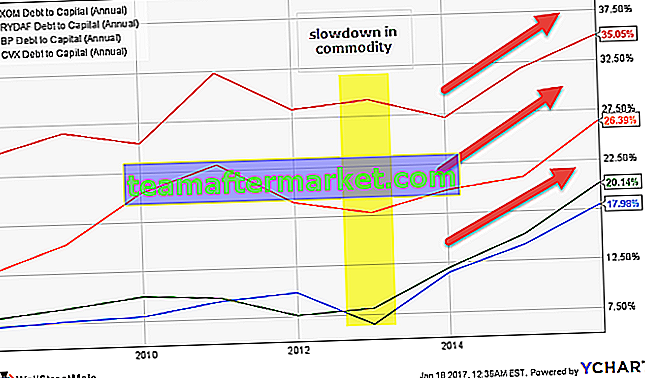

Przykład firm naftowych i gazowych

Spółki naftowo-gazowe to spółki kapitałochłonne, które w bilansie zaciągają duże kwoty długoterminowego zadłużenia. Poniżej znajduje się wykres wskaźnika kapitalizacji (zadłużenie do całkowitego kapitału) dla firm Exxon, Royal Dutch, BP i Chevron. Zwracamy uwagę, że w przypadku wszystkich spółek zadłużenie wzrosło, zwiększając tym samym ogólny współczynnik kapitalizacji.

źródło: ycharts

Ten wzrost zadłużenia długoterminowego w bilansie wynika przede wszystkim ze spowolnienia cen surowców (ropy), a tym samym skutkuje zmniejszonymi przepływami pieniężnymi, nadwyrężając ich bilans.

| Kropka | BP | Szewron | Królewski holenderski | Exxon Mobil |

| 31 grudnia 15 | 35,1% | 20,1% | 26,4% | 18,0% |

| 31 grudnia 14 | 31,8% | 15,2% | 20,9% | 14, 2% |

| 31 grudnia 13 | 27,1% | 12,0% | 19,8% | 11,5% |

| 31 grudnia 12 | 29, 2% | 8,1% | 17,8% | 6,5% |

| 31 grudnia 11 | 28,4% | 7,6% | 19,0% | 9,9% |

| 31 grudnia 10 | 32, 3% | 9,6% | 23,0% | 9,3% |

| 31 grudnia 09 | 25,4% | 10,0% | 20,4% | 8,0% |

| 31 grudnia 08 | 26,7% | 9,0% | 15,5% | 7,7% |

| 31 grudnia 07 | 24,5% | 8,1% | 12,7% | 7,3% |

źródło: ycharts

Negatywne skutki wysokiego zadłużenia długoterminowego

- Chociaż emisja długu zapewnia opisane powyżej korzyści, zbyt duże zadłużenie jest również szkodliwe dla zdrowia firmy. To dlatego, że trzeba zdać sobie sprawę, że to, co zostało pożyczone, musi zostać zwrócone w pewnym momencie w przyszłości. Oprócz kwoty głównej wystąpiłby również cykliczny koszt odsetek.

- Dlatego poziom zadłużenia przedsiębiorstwa musi być na optymalnym poziomie w porównaniu z kapitałem własnym, aby bieżąca część zadłużenia i koszty odsetek łącznie nie pochłaniały przepływów pieniężnych z działalności przedsiębiorstwa.

- Pamiętaj, że jeśli firma emituje kapitał, nie jest to przymusem do wypłaty dywidendy. Ale jeśli wystawia dług, płatność odsetek jest obowiązkowa.

Ważna uwaga dla inwestorów

- Jako inwestor warto obserwować stosunek zadłużenia do kapitału własnego oraz inne wskaźniki i wskaźniki związane z zadłużeniem. Inwestor musi również uważać na wszelkie zmiany lub restrukturyzację zadłużenia swojej firmy.

- Inwestor musi znać normy branżowe dotyczące struktury kapitałowej spółek z danej branży. Ogólnie rzecz biorąc, firmy z większą liczbą aktywów pozyskują więcej kapitału w formie długu. A aktywa takie jak maszyny i wyposażenie są budowane jako projekty długoterminowe. Tak więc w branżach o dużym udziale aktywów, takich jak przemysł stalowy i telekomunikacyjny, odsetek zadłużenia jest ogólnie wysoki.

- Wysoki poziom zadłużenia jest bardziej charakterystyczny dla przedsiębiorstw dojrzałych, które mają stabilne przepływy pieniężne w porównaniu do przedsiębiorstw rozpoczynających działalność i we wczesnej fazie rozwoju. To dlatego, że ten ostatni woli nie zaciągać długu, ponieważ pociąga to za sobą opłaty finansowe, w tym koszty odsetek.

- Trzeba też rozszyfrować przyczyny, dla których spółka wystawia jakiekolwiek nowe zadłużenie. Niezależnie od tego, czy dług został wyemitowany w celu sfinansowania wzrostu, czy w celu odkupienia niektórych akcji, nabycia spółki, czy po prostu w celu sfinansowania kosztów operacyjnych, jeśli ma sfinansować wzrost, jest to dobry znak dla inwestorów. Jeśli chodzi o wykup akcji, potrzeba więcej analiz, ale jest to w większości dobre, ponieważ zmniejsza rozwodnienie kapitału. Jeśli firma zaciągnie zadłużenie do przejęcia, ponownie, należy przeanalizować wynikające z tego synergie, aby poznać ich wpływ.

- Wreszcie, jeżeli zadłużenie długoterminowe w bilansie zostanie zwiększone w celu sfinansowania kosztów operacyjnych, daje to negatywny sygnał na rynku. A jeśli zdarza się to często, oznacza to, że działalność firmy nie jest w stanie wygenerować wystarczających przepływów pieniężnych potrzebnych na sfinansowanie kosztów operacyjnych. Dlatego dobry inwestor musi zawsze być bardzo czujny i informowany o wszelkich nowych emisjach lub restrukturyzacji długu w firmie, w którą zainwestował lub planuje inwestować.

Wniosek

Dług długoterminowy to dług, który musi zostać spłacony pożyczkodawcom w ciągu ponad roku od momentu zaciągnięcia pożyczki. Jest to pomocne dla firm, ponieważ zapewnia pewną dźwignię finansową, jeśli firma jest w stanie wygenerować wystarczające przepływy pieniężne, aby pokryć koszty odsetek. Jeśli jednak zadłużenie jest zbyt duże w porównaniu z przepływami pieniężnymi z działalności operacyjnej, stwarza to kłopoty zarówno dla spółki, jak i dla akcjonariuszy.

Dlatego inwestor musi uważnie przestudiować dług i zachodzące w nim zmiany. Dobrą praktyką jest informowanie o celu każdego nowego wyemitowanego lub zrestrukturyzowanego długu, a także o składzie długu długoterminowego. Aby uzyskać te informacje, inwestor musi przejrzeć notatki do sprawozdania finansowego oraz rozmowy konferencyjne prowadzone cyklicznie przez firmę, którą jest zainteresowany.