Co to jest zarządzanie ryzykiem kredytowym?

Zarządzanie ryzykiem kredytowym odnosi się do zarządzania prawdopodobieństwem straty, jaką firma może ponieść, jeśli którykolwiek z jej pożyczkobiorców nie wywiąże się ze spłaty, i odbywa się poprzez wdrożenie różnych strategii kontroli ryzyka w Spółce w celu złagodzenia tego samego. W banku lub NBFC rezerwa na straty kredytowe i współczynnik wypłacalności odgrywają tak samo istotną rolę w polityce zarządzania ryzykiem kredytowym.

- Głównym celem Zarządzania Ryzykiem Kredytowym jest zmniejszenie rosnącej ilości aktywów zagrożonych od klientów i ich odzyskanie w odpowiednim czasie przy pomocy odpowiednich decyzji.

- Zwłoka w spłacie kredytu ma znaczący wpływ na wyniki finansowe Spółki, ponieważ jeśli jeden pożyczkobiorca nie spłaci swoich należności w terminie, prowadzi to do wyższych rezerw, kosztów prawnych, wzrostu kosztów windykacji / windykacji w celu odzyskania zwrotu pieniędzy, a firma Wpłynęło również na przepływ środków pieniężnych.

- Ogólnie biorąc pod uwagę trend z przeszłości, można zaobserwować, że kiedy obowiązuje Polityka Zarządzania Ryzykiem Kredytowym, szanse na NPA są bardzo mniejsze, aw Księdze Kredytowej Spółki są pożyczkobiorcy dobrej jakości.

- Ryzyko niewykonania zobowiązania i ryzyko spreadu kredytowego to dwa rodzaje ryzyka kredytowego, którymi Spółka musi zarządzać na co dzień, aby prowadzić Spółkę w dłuższej perspektywie.

- Przydatne jest również znalezienie sposobów na podwyższenie wiarygodności kredytowej Spółki w odniesieniu do agencji ratingowych, takich jak S&P, Fitch, Moody's itp.

Strategie zarządzania ryzykiem kredytowym

Poniżej wymieniono niektóre przykłady zarządzania ryzykiem kredytowym.

1 - Wycena oparta na ryzyku

W związku z tym pożyczkodawca zazwyczaj obciąża pożyczkobiorców wyższą stopą procentową, jeżeli wyczują ryzyko niewykonania zobowiązania, widząc sytuację finansową lub przeszłą historię pożyczkobiorcy. Stąd w tego rodzaju Strategii Zarządzania Ryzykiem Kredytowym różne Stawki będą miały zastosowanie dla różnych Kredytobiorców w zależności od Apetytu na Ryzyko i Zdolności do spłaty kredytu.

Firma może naliczyć wyższą stopę procentową za pożyczki wypłacane firmom rozpoczynającym działalność i stosunkowo obniżyć stopę procentową w momencie rozpoczęcia działalności przez Spółkę. W związku z tym każde niewykonanie zobowiązania wobec dobrego klienta o niższej stopie procentowej zostanie zrekompensowane z innym klientem, któremu udzielono pożyczki po wyższej stopie procentowej.

# 2 - Wstawianie przymierzy

Pożyczkodawca może wprowadzić określone postanowienia lub postanowienia dotyczące zadłużenia do Umowy pożyczki przed wypłatą środków pożyczkobiorcy. Można je podzielić na zobowiązania finansowe, operacyjne, techniczne i biznesowe. Każde naruszenie Paktu zgodnie z Umową będzie skutkować sygnałem ostrzegawczym dla Kredytodawcy, że w najbliższej przyszłości nastąpi niewykonanie zobowiązania i należy podjąć odpowiednie Działania w celu zabezpieczenia Kwoty Pożyczki.

Na przykład współczynnik adekwatności kapitałowej jest jednym z najważniejszych warunków utrzymania przez NBFC do 15% zgodnie z ostatnimi zmianami w wytycznych RBI. Za każdym razem, gdy ten wskaźnik spadnie poniżej 155, byłoby to naruszenie regulacyjne dla NBFC, co z kolei może mieć poważne konsekwencje dla Spółki i jej pożyczkodawców z powodu braku skutecznego monitorowania tego samego.

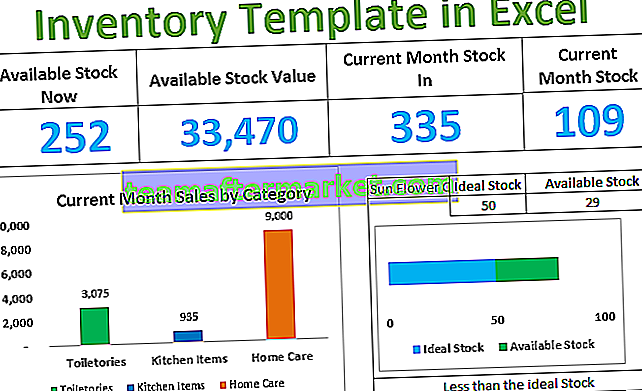

# 3 - Okresowe raportowanie MIS

W tym przypadku pożyczkodawca prosi pożyczkobiorcę o przedłożenie sprawozdania finansowego we wstępnie zdefiniowanym formacie do analizy. Może to być miesięczne, kwartalne, dwumiesięczne lub roczne w zależności od rodzaju i kwoty ekspozycji. Miesięczny MIS daje pełny obraz przepływów pieniężnych pożyczkobiorcy oraz tego, czy jest on wystarczająco stabilny finansowo, aby spłacić zobowiązania dłużne w terminie.

Jest to bardzo przydatne narzędzie do monitorowania decyzji biznesowej pożyczkobiorcy, ponieważ dalsze pożyczki od innego pożyczkodawcy lub wykup akcji itp. Mogą wywierać presję na kapitał obrotowy i płynność Spółki w celu wywiązania się z jej krótkoterminowych zobowiązań. Wyznaczono dedykowanego Specjalistę, który zajmie się częścią MIS, ponieważ przygotowanie Informacji wymaganych w szablonie i ich okresowe udostępnianie pożyczkodawcy wymaga wysokiego poziomu zrozumienia.

# 4 - Ograniczanie ekspozycji sektora

W tym przypadku Pożyczkodawca może zdecydować o Sektorach, w których będzie aktywny w pożyczaniu środków pożyczkobiorcy, ponieważ będzie to miało ogromny wpływ na Wskaźniki NPA Spółki. Ponieważ w sektorze jubilerskim w Indiach ma miejsce wiele przypadków niewypłacalności z powodu oszustwa Nirav Modi, pożyczkodawca może zdecydować się nie podejmować żadnych ekspozycji w tym segmencie wobec jakiegokolwiek pożyczkobiorcy, ponieważ istnieje większe prawdopodobieństwo niewypłacalności pożyczkobiorcy.

Alternatywnie, pożyczkodawca może zdecydować się na pożyczkę tylko dla jednej określonej branży lub regionu geograficznego w celu dalszej kontroli szkód. Na przykład może zdecydować się na maksymalne narażenie w sektorze usług i minimalne narażenie na pompy benzynowe lub hotele. Pożyczkodawca może również zdecydować o pożyczce tylko dla określonego miasta lub stanu, aby zmaksymalizować swoje zyski i zachować kontrolę nad klientami docelowymi, zamiast wypłacać fundusze na poziomie panindyjskim.

Stąd ekspozycja sektorowa jest jedną z najważniejszych technik zarządzania ryzykiem kredytowym w celu zminimalizowania rezerw na straty kredytowe.

Wniosek

W związku z tym zarządzanie ryzykiem kredytowym jest jednym z ważnych narzędzi w każdej firmie pożyczkowej umożliwiającej przetrwanie w perspektywie długoterminowej, ponieważ bez odpowiednich strategii łagodzenia skutków bardzo trudno będzie pozostać w branży pożyczkowej z powodu rosnących NPA i niewypłacalności.

W każdym Banku / NBFC istnieje odrębny Departament Zarządzania Ryzykiem Kredytowym, który dba o Jakość Portfeli i Klientów poprzez wyznaczanie odpowiednich Technik ograniczania Ryzyka.