Metoda podwójnie malejącego salda jest jedną z przyspieszonych metod stosowanych do obliczania kwoty amortyzacji, która ma zostać naliczona w rachunku zysków i strat przedsiębiorstwa i jest obliczana poprzez pomnożenie wartości księgowej środka trwałego przez stawkę amortyzacji metodą liniową oraz 2

Metoda amortyzacji podwójnie malejącego salda

Metoda podwójnie malejącego salda jest formą przyspieszonej amortyzacji, w której wartość środka trwałego jest amortyzowana dwukrotnie w stosunku do stopy procentowej stosowanej metodą liniową. Ponieważ amortyzacja odbywa się w szybszym tempie (dokładnie dwa razy) w porównaniu z metodą liniową, nazywana jest amortyzacją przyspieszoną.

Jednak przyspieszona amortyzacja nie oznacza, że koszty amortyzacji również będą wyższe. Aktywa ulegną amortyzacji o tę samą kwotę; jednak w pierwszych latach jego użytkowania będzie on kosztował wyższy, natomiast amortyzacja będzie niższa w latach późniejszych w porównaniu z amortyzacją metodą liniową.

Formuła metody podwójnego spadku salda

Przy zastosowaniu metody podwójnie malejącego salda amortyzacja będzie wynosić:

- Formuła metody podwójnie malejącego salda = 2 X Koszt środka trwałego X Stawka amortyzacji lub

- Formuła podwójnie malejącego salda = 2 X koszt środka trwałego / okres użytkowania

Jak obliczyć podwójnie malejącą amortyzację salda

Poniżej przedstawiono etapy obliczania amortyzacji przy użyciu metody podwójnego spadku.

- Określ początkowy koszt środka trwałego w momencie zakupu.

- Określ wartość odzysku środka trwałego, tj. Wartość, za jaką można go sprzedać lub zbyć po zakończeniu jego okresu użytkowania.

- Określ okres użytkowania lub użytkowania środka trwałego

- Oblicz stawkę amortyzacji, tj. 1 / okres użytkowania

- Pomnóż wartość księgową początkowego okresu przez dwukrotność stawki amortyzacji, aby znaleźć koszt amortyzacji

- Odjąć koszt amortyzacji od wartości początkowej, aby obliczyć wartość okresu końcowego

- Powtarzaj powyższe kroki aż do osiągnięcia wartości odzysku

Przykład podwójnej deklinacji

Załóżmy, że firma kupiła maszynę za 100 000 USD. Oszacowali, że okres użytkowania maszyny wynosi 8 lat, a wartość odzysku 11 000 USD.

Teraz, zgodnie z metodą liniową amortyzacji:

- Koszt składnika aktywów = 100 000 USD

- Wartość odzysku = 11 000 USD

- Okres użytkowania środka trwałego = 8 lat

- Stawka amortyzacyjna = 1 / okres użytkowania * 100 = (1/8) * 100 = 12,5%

Podwójnie malejąca formuła salda = 2 X Koszt środka trwałego X Stawka amortyzacji.

Tutaj będzie to 2 x 12,5% = 25%

- Amortyzacja w roku 1 = 100000 USD x 25% = 25000 USD

- Amortyzacja w roku 2 = 75 000 USD x 25% = 18 750 USD

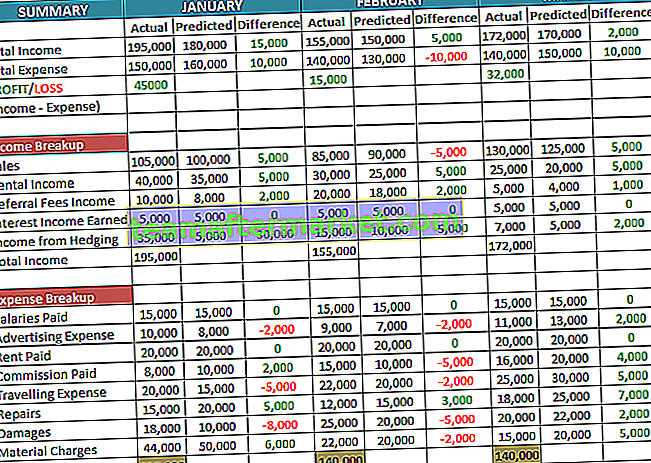

Rachunek amortyzacji w bilansie będzie wyglądał jak poniżej przez 8 lat życia maszyny:

W powyższej tabeli można zobaczyć:

- W formule salda podwójnie malejącego stawka amortyzacji pozostaje taka sama i jest stosowana do wartości końcowej z ostatniego roku

- Dwukrotnie malejąca wartość amortyzacji bilansowej stale maleje w okresie użytkowania środka trwałego

- Ostateczny koszt amortyzacji salda o podwójnym spadku wyniósł 2348 USD, czyli mniej niż faktyczne 3338 USD (25% z 13 348 USD). Zrobiono to, aby zachować szacunkową wartość odzysku

Jak skorygować odpisy amortyzacyjne w bilansie, rachunku zysków i strat oraz rachunku przepływów pieniężnych?

Teraz przyjrzymy się, w jaki sposób ten koszt jest szczegółowo ujmowany w bilansie, rachunku zysków i strat oraz rachunku przepływów pieniężnych. Weźmy przykład podwójnie malejącego salda maszyny:

- Gdy maszyna jest kupowana za 100 000 USD, środki pieniężne i ekwiwalenty środków pieniężnych są zmniejszane o 100 000 USD i przenoszone do linii „Rzecz, zakład i wyposażenie” bilansu.

- Jednocześnie w rachunku przepływów pieniężnych wykazany jest wypływ w wysokości 100 000 USD.

- Teraz 25 000 USD zostanie uwzględnione w rachunku zysków i strat jako koszt amortyzacji w pierwszym roku, 18 750 USD w drugim i tak dalej przez 8 kolejnych lat. Chociaż cała kwota jest płacona za maszynę w momencie zakupu, jednak koszt jest naliczany przez pewien okres.

- Odpis amortyzacyjny jest corocznie dodawany do konta przeciwnego bilansu tj. Rzeczowe aktywa trwałe. Nazywa się to amortyzacją skumulowaną. Ma to na celu zmniejszenie wartości bilansowej składnika aktywów. Zatem po pierwszym roku skumulowana amortyzacja wyniesie 25 000 USD. Po drugim roku wyniesie 43 000 USD i tak dalej, do końca ósmego roku wyniesie 89 000 USD.

- Po upływie okresu użytkowania maszyny wartość bilansowa środka trwałego będzie wynosić zaledwie 11 000 USD. Kierownictwo sprzeda aktywa, a jeśli zostanie sprzedane powyżej wartości odzysku, zysk zostanie zaksięgowany w rachunku zysków i strat lub strata, jeśli zostanie sprzedana poniżej wartości odzysku. Kwota uzyskana po sprzedaży składnika aktywów zostanie wykazana jako wpływy pieniężne w rachunku przepływów pieniężnych i to samo zostanie zapisane w linii bilansu środków pieniężnych i ich ekwiwalentów.

Kiedy stosowana jest metoda podwójnego spadku?

Metoda podwójnie malejącego salda jest stosowana w dwóch przypadkach:

- Gdy składnik aktywów jest wykorzystywany w szybszym tempie w pierwszych latach jego użytkowania

- Gdy firma zamierza ująć wydatek na wczesnym etapie, aby zmniejszyć rentowność, a tym samym odroczyć podatki

Wady podwójnie malejącej metody amortyzacji

Metoda podwójnie malejącego salda ma pewne wady w porównaniu z metodą liniową:

- Jest to nieco skomplikowane niż bardziej tradycyjna i prostsza metoda liniowa.

- Większość aktywów jest wykorzystywana konsekwentnie przez cały okres ich użytkowania, dlatego amortyzacja ich w przyspieszonym tempie nie ma sensu. Ponadto nie odzwierciedla faktycznego wykorzystania składnika aktywów.

- Podwójnie malejąca metoda bilansowa wypacza rentowność. Spółka mniej rentowna w pierwszych latach niż w późniejszych; w związku z tym trudno będzie zmierzyć rzeczywistą rentowność operacyjną Spółki.

Wniosek

Metoda podwójnie malejącej amortyzacji bilansowej jest metodą amortyzacji przyspieszonej, która może być stosowana do amortyzacji wartości środka trwałego przez okres jego użytkowania. Jest to metoda nieco złożona niż metoda liniowa amortyzacji, ale jest przydatna do odroczenia płatności podatków i utrzymania niskiej rentowności we wczesnych latach.