NPV vs XNPV

Wartość bieżąca netto (NPV) jest definiowana jako różnica między istniejącą wartością wpływów gotówkowych netto a istniejącą wartością całkowitych wydatków gotówkowych. Chociaż wartość bieżąca netto jest najbardziej pomocna w przypadku okresowych przepływów pieniężnych, z drugiej strony XNPV określa wartość bieżącą netto dla szeregu płatności gotówkowych, które zasadniczo nie muszą być okresowe.

W tym artykule szczegółowo przyjrzymy się NPV vs XNPV -

Spójrz także na NPV vs IRR

Co to jest NPV?

Wartość bieżąca netto (NPV) jest definiowana jako różnica między istniejącą wartością wpływów gotówkowych netto a istniejącą wartością całkowitych wydatków gotówkowych. Wartość NPV jest zwykle używana podczas przygotowywania szacunków budżetowania kapitału w celu dokładnego określenia rentowności każdego nowego projektu lub potencjalnej możliwości inwestycyjnej.

Wzór na określenie wartości bieżącej netto (gdy wpływy gotówki są parzyste):

NPV t = 1 do T = ∑ Xt / (1 + R) t - Xo

Gdzie,

- X t = całkowity wpływ gotówki w okresie t

- X o = początkowe nakłady inwestycyjne netto

- R = wreszcie stopa dyskontowa

- t = całkowita liczba okresów czasu

Wzór na określenie wartości bieżącej netto (gdy wpływy gotówki są nierówne):

NPV = [C i1 / (1 + r) 1 + C i2 / (1 + r) 2 + C i3 / (1 + r) 3 +…] - X o

Gdzie,

- R to określona stopa zwrotu w okresie;

- C i1 oznacza skonsolidowany wpływ gotówki w pierwszym okresie;

- C i2 oznacza skonsolidowany wpływ gotówki w drugim okresie;

- C i3 to skonsolidowany wpływ gotówki w trzecim okresie itp.

Wybór projektu przy użyciu NPV

W przypadku projektów indywidualnych należy przyjąć projekt po prostu wtedy, gdy jego NPV obliczono jako dodatnią, odrzucić, jeśli NPV projektu obliczono jako ujemną, i pozostać obojętnym na rozważenie lub odrzucenie, jeśli NPV projektu osiągnie zero.

W przypadku zupełnie innych projektów lub projektów konkurencyjnych należy rozważyć projekt mający większą wartość NPV.

Wartość bieżąca netto ze znakiem dodatnim oznacza, że szacunkowe zyski uzyskane w ramach jakiejkolwiek okazji inwestycyjnej lub projektu (w istniejących nominałach w dolarach) przewyższają przewidywane wydatki (również w istniejących wartościach w dolarach). Zwykle każda inwestycja o dodatnich wynikach NPV jest z pewnością lukratywna, podczas gdy inwestycja o ujemnych wynikach NPV prowadziłaby do ogólnej straty. Idea ta w szczególności definiuje zasadę wartości bieżącej netto, wskazując, że należy brać pod uwagę tylko te inwestycje, które mają dodatnie wyniki NPV.

Ponadto, zakładając, że okazja inwestycyjna jest związana z fuzją lub przejęciem, można nawet zastosować zdyskontowany przepływ środków pieniężnych.

Oprócz wzoru NPV wartość bieżącą netto można nawet obliczyć, wykorzystując arkusze kalkulacyjne, tabele, takie jak Microsoft Excel, a także kalkulator NPV.

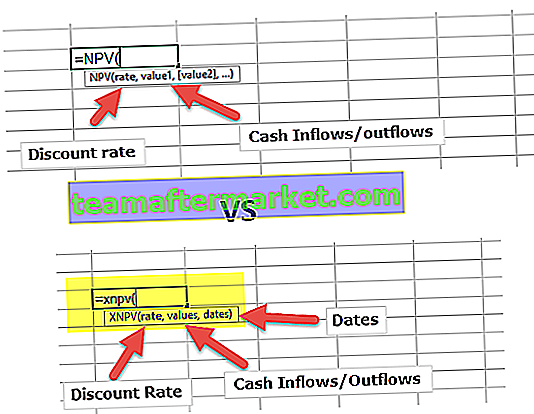

Korzystanie z NPV w programie Excel

Korzystanie z NPV w arkuszu Excela jest bardzo łatwe.

= NPV (stopa; wartość1; wartość2; wartość3…)

- Stawka we wzorze to stopa dyskontowa używana w jednym okresie

- Wartość 1, wartość 2, wartość 3 itd. To odpowiednio wpływy lub wypływy środków pieniężnych na koniec okresów 1, 2, 3.

Przykład NPV nr 1 - z określonym, predefiniowanym wpływem gotówki

Załóżmy, że firma jest zainteresowana analizą szacowanej rentowności kluczowego projektu, który wymaga wczesnego wypłaty 20 000 USD. W ciągu trzech lat projekt wydaje się przynosić przychody w wysokości odpowiednio 4000, 14 000 i 22 000 USD. Prognozowana stopa dyskontowa ma wynieść 5,5%. Na pierwszy rzut oka wydaje się, że zwrot z inwestycji jest prawie dwukrotnie większy niż początkowa inwestycja. Jednak kwota zarobiona w ciągu trzech lat nie ma takiej samej wartości, jak kwota netto zarobiona dzisiaj, dlatego księgowy spółki w unikalny sposób określa wartość bieżącą netto w celu określenia ogólnej rentowności, podczas gdy obliczając skróconą wartość szacowanych przychodów w czasie:

Przykład NPV # 1 - rozwiązanie z wykorzystaniem obliczeń ręcznych

Aby obliczyć wartość bieżącą netto, należy pamiętać o następujących kwestiach:

- Dodanie otrzymanej wartości bieżącej

- Odliczenie wypłacanej wartości bieżącej

Wartość bieżąca netto = {4000 USD / (1 + 0,055) ^ 1} + {14 000 USD / (1 + 0,055) ^ 2} + {22 000 USD / (1 + 0,055) ^ 3} - 20 000 USD

= 3791,5 USD + 12578,6 USD + 18 739,4 USD - 20000 USD

= 15 105,3 USD

Przykład NPV nr 1 - rozwiązanie przy użyciu programu Excel

Rozwiązywanie problemów NPV w Excelu jest bardzo łatwe. Najpierw musimy umieścić zmienne w standardowym formacie, jak podano poniżej, z przepływami gotówki w jednym wierszu.

W tym przykładzie otrzymujemy stopę dyskontową w wysokości 5,5% rocznej stopy dyskontowej. Kiedy używamy formuły NPV, zaczynamy od 4000 $ (wpływy pieniężne na koniec roku 1) i wybieramy zakres do 22 000 $ (

Kiedy używamy formuły NPV, zaczynamy od 4000 $ (wpływy pieniężne na koniec roku 1) i wybieramy przedział do 22 000 $ (odpowiadający wpływom gotówki z roku 3)

Bieżąca wartość przepływów pieniężnych (rok 1, 2 i 3) wynosi 35 105,3 USD

Zainwestowana gotówka lub wypływ gotówki w roku 0 wynosi 20 000 USD.

Kiedy odejmiemy wypływ gotówki od wartości bieżącej, otrzymamy wartość bieżącą netto jako 15 105,3 USD

Przykład NPV nr 2 - przy jednolitym wpływie gotówki

Określ wartość bieżącą netto projektu, który wymaga wczesnej inwestycji o wartości 245 000 USD, podczas gdy szacuje się, że będzie dostarczać 40 000 USD co miesiąc w ciągu najbliższych 12 miesięcy. Zakłada się, że pozostała wartość projektu wynosi zero. Oczekiwana stopa zwrotu to 24% w skali roku.

Przykład NPV # 2 - rozwiązanie z wykorzystaniem obliczeń ręcznych

Dany,

Wczesna inwestycja = 245 000 USD

Całkowity wpływ gotówki na okres = 40 000 USD

Liczba okresów = 12

Stopa dyskontowa za każdy okres = 24% / 12 = 2%

Obliczanie NPV:

= 40 000 USD * (1- (1 + 2%) ^ -12) / 2% - 245 000 USD

= 178013,65 USD

Przykład NPV nr 2 - rozwiązanie przy użyciu programu Excel

Podobnie jak w naszym poprzednim przykładzie, pierwszą rzeczą, którą zrobimy, jest umieszczenie wpływów i wypływów gotówki w standardowym formacie, jak pokazano poniżej.

W tym przykładzie należy zwrócić uwagę na kilka ważnych rzeczy -

- W tym przykładzie otrzymujemy miesięczne wpływy pieniężne, podczas gdy podana stopa dyskontowa dotyczy całego roku.

- We wzorze NPV musimy upewnić się, że stopa dyskontowa i wpływy pieniężne mają tę samą częstotliwość, co oznacza, że jeśli mamy miesięczne przepływy pieniężne, powinniśmy mieć miesięczną stopę dyskontową.

- W naszym przykładzie obejmiemy stopę dyskontową i zamienimy tę roczną stopę dyskontową na miesięczną stopę dyskontową.

- Roczna stopa dyskontowa = 24%. Miesięczna stopa dyskontowa = 24% / 12 = 2%. W naszych obliczeniach zastosujemy 2% stopę dyskontową

Korzystając z tych miesięcznych wpływów pieniężnych i miesięcznej stopy dyskontowej wynoszącej 2%, obliczamy bieżącą wartość przyszłych przepływów pieniężnych.

Otrzymujemy bieżącą wartość miesięcznych wpływów pieniężnych jako 423 013,65 USD

Zainwestowana gotówka lub wypływ gotówki w miesiącu 0 wyniósł 245 000 USD.

Dzięki temu otrzymujemy wartość bieżącą netto równą 178 013,65 USD

Co to jest XNPV?

Funkcja XNPV w programie Excel przede wszystkim określa wartość bieżącą netto (NPV) dla szeregu płatności gotówkowych, które zasadniczo nie muszą być okresowe.

XNPV t = 1 do N = ∑ Ci / [(1 + R) d x d o / 365]

Gdzie,

- d x = x -ta data wydatku

- d o = data zerowego wydatku

- C i = i -ty wydatek

Korzystanie z XNPV w programie Excel

Funkcja XNPV w programie Excel wykorzystuje następujący wzór do obliczania wartości bieżącej netto dowolnej okazji inwestycyjnej:

XNPV (R, zakres wartości, zakres dat)

Gdzie,

R = stopa dyskontowa dla przepływów pieniężnych

Zakres wartości = zbiór danych liczbowych przedstawiających dochód i płatności, gdzie:

- Liczby dodatnie są określane jako dochód;

- Liczby ujemne są określane jako płatności.

Pierwsza wypłata ma charakter uznaniowy i oznacza płatność lub wydatek na początku inwestycji.

Zakres dat = zakres dat odpowiadający serii wydatków. Ta tablica płatności powinna być zgodna z tablicą podanych wartości.

Przykład XNPV 1

Weźmy ten sam przykład, który wzięliśmy wcześniej z NPV i zobaczymy, czy istnieje jakakolwiek różnica między dwoma podejściami NPV i XNPV.

Załóżmy, że firma jest zainteresowana analizą szacowanej rentowności kluczowego projektu, który wymaga wczesnego wypłaty 20 000 USD. W ciągu trzech lat projekt wydaje się przynosić przychody w wysokości odpowiednio 4000, 14 000 i 22 000 USD. Prognozowana stopa dyskontowa ma wynieść 5,5%.

Najpierw umieścimy wpływy i wypływy środków pieniężnych w standardowym formacie. Należy zauważyć, że umieściliśmy również odpowiednie daty wraz z wpływami i wypływami gotówki.

Drugim krokiem jest obliczenie poprzez podanie wszystkich niezbędnych danych wejściowych dla XNPV - stopa dyskontowa, zakres wartości i zakres dat. Zauważysz, że w tej formule XNPV uwzględniliśmy również wypływy gotówki wykonane dzisiaj.

Wartość bieżącą otrzymujemy przy użyciu XNPV jako 16 065,7 USD.

W przypadku NPV otrzymaliśmy wartość bieżącą jako 15 105,3 USD

Wartość bieżąca przy użyciu XNPV jest wyższa niż NPV. Czy możesz zgadnąć, dlaczego otrzymujemy różne wartości bieżące w ramach NPV i XNPV?

Odpowiedź jest prosta. NPV zakłada, że przyszłe wpływy pieniężne będą miały miejsce pod koniec roku (od dzisiaj). Załóżmy, że dzisiaj jest 3 lipca 2017 r., A pierwszy przypływ gotówki w wysokości 4000 USD ma nastąpić po roku od tej daty. Oznacza to, że otrzymasz 4 000 USD 3 lipca 2018 r., 14 000 USD 3 lipca 2019 r. I 22 000 USD 3 lipca 2020 r.

Jednak gdy obliczyliśmy wartość bieżącą przy użyciu XNPV, daty wpływów pieniężnych były faktycznymi datami końca roku. Kiedy używamy XNPV, dyskontujemy pierwszy przepływ gotówki za okres krótszy niż jeden rok. Podobnie dla innych. Powoduje to, że wartość bieżąca przy użyciu wzoru XNPV jest większa niż ta formuła NPV.

Przykład XNPV 2

Weźmiemy ten sam przykład NPV 2, aby rozwiązać za pomocą XNPV.

Określ wartość bieżącą netto projektu, który wymaga wczesnej inwestycji o wartości 245 000 USD, podczas gdy szacuje się, że będzie dostarczać 40 000 USD co miesiąc w ciągu najbliższych 12 miesięcy. Zakłada się, że pozostała wartość projektu wynosi zero. Oczekiwana stopa zwrotu to 24% w skali roku.

Pierwszym krokiem jest umieszczenie wpływów i wypływów środków pieniężnych w standardowym formacie pokazanym poniżej.

W przykładzie NPV przeliczyliśmy naszą roczną stopę dyskontową na miesięczną stopę dyskontową. W przypadku XNPV nie musimy wykonywać tego dodatkowego kroku. Możemy bezpośrednio skorzystać z rocznej stopy dyskontowej

Następnym krokiem jest zastosowanie w formule stopy dyskontowej, zakresu przepływów pieniężnych i zakresu dat. Należy pamiętać, że uwzględniliśmy również wypływy środków pieniężnych, które zrobiliśmy dzisiaj w formule.

Wartość bieżąca według wzoru XNPV wynosi 183 598,2 USD

W przeciwieństwie do wzoru NPV, bieżąca wartość przy użyciu NPV wynosi 178 013,65 USD

Dlaczego formuła XNPV daje wartość bieżącą wyższą niż NPV? Odpowiedź jest prosta i pozostawiam ci porównanie NPV z XNPV w tym przypadku.

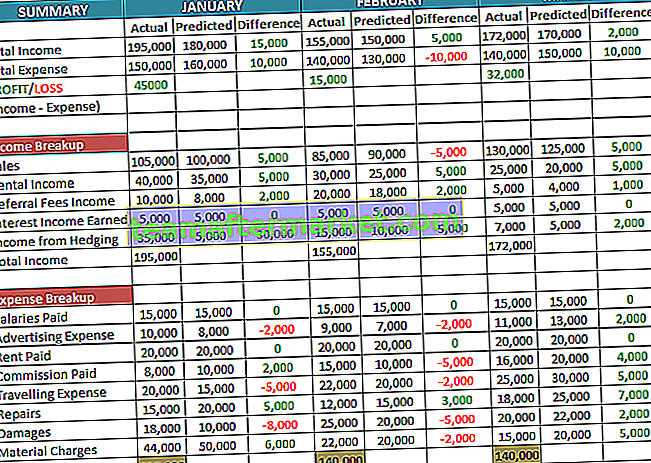

Przykład NPV vs XNPV

Teraz weźmy inny przykład z NPV vs XNPV. Załóżmy, że mamy następujący profil przepływów pieniężnych

Rok wypływu gotówki - 20000 USD

Napływ gotówki

- 1 rok - 4000 $

- Drugi rok - 14 000 USD

- III rok - 22 000 $

Celem jest sprawdzenie, czy zaakceptujesz ten projekt, czy odrzucisz ten projekt, biorąc pod uwagę szereg kosztów kapitału lub stóp dyskontowych.

Korzystanie z NPV

Koszt kapitału znajduje się w skrajnej lewej kolumnie, zaczynając od 0% i przechodzi do 110% z krokiem 10%.

Zaakceptujemy projekt, jeśli NPV jest większe niż 0, w przeciwnym razie odrzucimy projekt.

Na powyższym wykresie zauważamy, że wartość bieżąca netto jest dodatnia, gdy koszt kapitału wynosi 0%, 10%, 20% i 30%. Oznacza to, że akceptujemy Projekt, gdy Koszt Kapitału wynosi od 0% do 30%.

Jednakże, gdy koszt kapitału wzrasta do 40%, zauważamy, że wartość bieżąca netto jest ujemna. Tam odrzucamy ten projekt. Zauważamy, że wraz ze wzrostem kosztu kapitału wartość bieżąca netto maleje.

Widać to graficznie na poniższym wykresie.

Korzystanie z XNPV

Przeprowadźmy teraz ten sam przykład ze wzorem XNPV.

Zwracamy uwagę, że wartość bieżąca netto jest dodatnia przy zastosowaniu XNPV dla kosztu kapitału wynoszącego 0%, 10%, 20%, 30%, a także 40%. Oznacza to, że akceptujemy projekt, gdy koszt kapitału wynosi od 0% do 40%. Zwróć uwagę, że ta odpowiedź jest inna niż ta, którą otrzymaliśmy przy użyciu NPV, gdzie odrzuciliśmy projekt, gdy koszt kapitału osiągnął 40%.

Poniższy wykres przedstawia wartość bieżącą netto projektu przy użyciu XNPV przy różnych kosztach kapitału.

Typowe błędy funkcji XNPV

Jeśli użytkownik otrzyma błąd podczas korzystania z funkcji XNPV w programie Excel, może to należeć do jednej z poniższych kategorii:

| Powszechne błędy |

#NUM! Błąd

|

#WARTOŚĆ! Błąd

|