Strategie funduszy hedgingowych to zbiór zasad lub instrukcji, którymi kieruje się fundusz hedgingowy, aby zabezpieczyć się przed ruchami akcji lub papierów wartościowych na rynku i osiągnąć zysk z bardzo małego kapitału obrotowego bez narażania całego budżetu.

Lista najpopularniejszych strategii funduszy hedgingowych

- # 1 Długa / krótka strategia dotycząca akcji

- # 2 Strategia neutralności rynkowej

- # 3 Strategia arbitrażu fuzji

- # 4 Convertible Arbitrage Strategy

- # 5 Strategia arbitrażu dotycząca struktury kapitału

- # 6 Strategia arbitrażu o stałym dochodzie

- # 7 Strategia oparta na wydarzeniach

- # 8 Globalna strategia makroekonomiczna

- # 9 Krótka strategia

Omówmy szczegółowo każdy z nich -

# 1 Długa / krótka strategia dotycząca akcji

- W tego typu strategii funduszu hedgingowego zarządzający inwestycjami utrzymuje długie i krótkie pozycje w instrumentach pochodnych na akcje i instrumenty.

- W ten sposób zarządzający funduszem kupi akcje, które uważają za niedowartościowane, i sprzeda te, które są zawyżone.

- Do podjęcia decyzji inwestycyjnej stosuje się różnorodne techniki. Obejmuje zarówno techniki ilościowe, jak i podstawowe.

- Taka strategia funduszu hedgingowego może być szeroko zdywersyfikowana lub wąsko skoncentrowana na określonych sektorach.

- Może się różnić pod względem ekspozycji, dźwigni finansowej, okresu utrzymywania, koncentracji kapitalizacji rynkowej i wycen.

- Zasadniczo fundusz zajmuje długie i krótkie pozycje w dwóch konkurujących firmach z tej samej branży.

- Jednak większość menedżerów nie zabezpiecza całej swojej długiej wartości rynkowej krótkimi pozycjami.

Przykład

- Jeśli Tata Motors wygląda tanio w porównaniu do Hyundaia, handlowiec może kupić Tata Motors o wartości 100 000 USD i skrócić o równej wartości akcji Hyundai. W takim przypadku ekspozycja rynkowa netto wynosi zero.

- Ale jeśli Tata Motors osiągnie lepsze wyniki niż Hyundai, inwestor zarobi bez względu na to, co stanie się z całym rynkiem.

- Załóżmy, że Hyundai zyskał 20%, a Tata Motors 27%; przedsiębiorca sprzedaje Tata Motors za 127 000 USD, pokrywa krótką sprzedaż Hyundai za 120 000 USD i kieruje do kieszeni 7 000 USD.

- Jeśli Hyundai spadnie o 30%, a Tata Motors spadnie o 23%, sprzedaje Tata Motors za 77 000 USD, zabezpiecza Hyundai Short za 70 000 USD i nadal ma do kieszeni 7 000 USD.

- Jeśli przedsiębiorca się myli i Hyundai osiągnie lepsze wyniki niż Tata Motors, straci pieniądze.

# 2 Strategia neutralności rynkowej

- Natomiast w strategiach neutralnych dla rynku fundusze hedgingowe celują w zerową ekspozycję na rynku netto, co oznacza, że pozycje krótkie i długie mają taką samą wartość rynkową.

- W takim przypadku menedżerowie generują cały zwrot z doboru zapasów.

- Ta strategia ma mniejsze ryzyko niż pierwsza strategia, o której mówiliśmy, ale jednocześnie oczekiwane zwroty są również niższe.

Przykład

- Zarządzający funduszem może zająć długą pozycję w 10 spółkach biotechnologicznych, które mają osiągnąć lepsze wyniki, lub skrócić 10 spółek biotechnologicznych, które mogą osiągać gorsze wyniki.

- Dlatego w takim przypadku zyski i straty będą się nawzajem kompensować, pomimo tego, jak działa rzeczywisty rynek.

- Zatem nawet jeśli sektor porusza się w jakimkolwiek kierunku, zysk na długiej walucie jest równoważony stratą na pozycji krótkiej.

# 3 Strategia arbitrażu fuzji

- W takiej strategii funduszu hedgingowego akcje dwóch łączących się firm są jednocześnie kupowane i sprzedawane, aby zapewnić zysk bez ryzyka.

- Ta konkretna strategia funduszu hedgingowego uwzględnia ryzyko, że fuzja nie zostanie zamknięta na czas lub w ogóle.

- Z powodu tej małej niepewności dzieje się tak:

- Akcje spółki docelowej będą sprzedawane z dyskontem w stosunku do ceny, którą będzie miał połączony podmiot po zakończeniu połączenia.

- Ta różnica to zysk arbitra.

- Fuzja jest zatwierdzana i czas potrzebny na jej zamknięcie.

Przykład

Rozważ te dwie firmy - ABC Co. i XYZ Co.

- Załóżmy, że ABC Co kosztuje 20 USD za akcję, gdy pojawia się XYZ Co. i oferuje 30 USD za akcję, co daje 25% premii.

- Akcje ABC wzrosną, ale wkrótce ustabilizują się po cenie wyższej niż 20 USD i niższej niż 30 USD, aż do zamknięcia transakcji przejęcia.

- Załóżmy, że oczekuje się, że transakcja zostanie zamknięta po 30 USD, a cena akcji ABC wynosi 27 USD.

- Aby wykorzystać tę lukę cenową, arbitraż odpowiedzialny za ryzyko kupiłby ABC za 28 USD, zapłaciłby prowizję, zatrzymałby akcje i ostatecznie sprzedał je za uzgodnioną cenę nabycia 30 USD po zamknięciu fuzji.

- W ten sposób arbiter osiąga zysk w wysokości 2 USD na akcję lub 4% zysku pomniejszonego o opłaty transakcyjne.

# 4 Convertible Arbitrage

- Hybrydowe papiery wartościowe obejmujące połączenie obligacji z opcją na akcje.

- Zamienny arbitrażowy fundusz hedgingowy zazwyczaj obejmuje długie obligacje zamienne i krótką część udziałów, na które ulegają zamianie.

- Mówiąc najprościej, obejmuje długą pozycję na obligacjach i krótkie pozycje na akcjach lub akcjach.

- Stara się wykorzystać zyski, gdy popełniono błąd cenowy we współczynniku konwersji, tj. Stara się wykorzystać błędną wycenę między obligacją zamienną a jej akcjami bazowymi.

- Jeśli obligacja zamienna jest tania lub jest niedowartościowana w stosunku do akcji bazowej, arbitraż zajmie pozycję długą w obligacji zamiennej i pozycję krótką w akcjach.

- Z drugiej strony, jeżeli cena obligacji zamiennych jest zawyżona w stosunku do akcji bazowych, arbitraż zajmie pozycję krótką na obligacji zamiennej i pozycję długą.

- W takiej strategii zarządzający starają się utrzymać neutralną pozycję delta, tak aby pozycje obligacji i akcji kompensowały się wzajemnie w miarę wahań rynku.

- ( Delta Neutral Position - Strategia lub Pozycja, dzięki której wartość Portfela pozostaje niezmieniona w przypadku niewielkich zmian wartości bazowego papieru wartościowego).

- Arbitraż zamienny generalnie rozwija się dzięki zmienności.

- Powodem tego samego jest to, że im bardziej akcje odbijają się, tym więcej pojawiają się możliwości dostosowania neutralnego dla delta zabezpieczenia i zysków z handlu księgami.

Przykład

- Visions Co. decyduje się wyemitować roczną obligację o oprocentowaniu 5%. Tak więc w pierwszym dniu transakcji ma wartość nominalną 1000 USD i jeśli utrzymałeś ją do terminu zapadalności (1 rok), zbierzesz 50 USD odsetek.

- Obligację można zamienić na 50 akcji zwykłych Vision, ilekroć posiadacz obligacji życzy sobie ich zamiany. Cena akcji w tym czasie wynosiła 20 dolarów.

- Jeśli cena akcji Vision wzrośnie do 25 USD, posiadacz obligacji zamiennych może skorzystać z przywileju konwersji. Mogą teraz otrzymać 50 akcji Vision.

- 50 akcji po 25 USD jest wartych 1250 USD. Więc jeśli posiadacz obligacji zamiennych kupił przedmiotową obligację (1000 USD), osiągnął teraz zysk w wysokości 250 USD. Jeśli zamiast tego zdecydują, że chcą sprzedać obligację, mogą zażądać 1250 USD za obligację.

- Ale co, jeśli cena akcji spadnie do 15 dolarów? Konwersja dochodzi do 750 USD (15 USD * 50). Jeśli tak się stanie, po prostu nigdy nie będziesz mógł skorzystać z prawa do zamiany na akcje zwykłe. Następnie możesz odebrać płatności kuponowe i pierwotny kapitał w terminie zapadalności.

# 5 Arbitraż dotyczący struktury kapitału

- Jest to strategia, w ramach której niedoszacowane papiery wartościowe firmy są kupowane, a ich zawyżone papiery wartościowe są sprzedawane.

- Jego celem jest wykorzystanie nieefektywności cenowej w strukturze kapitałowej emitenta.

- Jest to strategia stosowana przez wiele kierunkowych, ilościowych i neutralnych rynkowo kredytowych funduszy hedgingowych.

- Obejmuje zajęcie pozycji długiej na jednym papierze wartościowym w strukturze kapitałowej spółki przy jednoczesnym zajęciu pozycji krótkiej w innym papierze wartościowym w strukturze kapitałowej tej samej spółki.

- Na przykład długie obligacje podporządkowane i krótkie obligacje uprzywilejowane lub długie akcje i krótkie CDS.

Przykład

Przykładem może być - Wiadomość o złej wydajności określonej firmy.

W takim przypadku zarówno ceny obligacji, jak i akcji prawdopodobnie mocno spadną. Ale cena akcji spadnie w większym stopniu z kilku powodów, takich jak:

- Akcjonariusze są bardziej narażeni na przegraną, jeśli spółka zostanie zlikwidowana z powodu roszczenia pierwszeństwa obligatariuszy

- Dywidendy prawdopodobnie zostaną zmniejszone.

- Rynek akcji jest zwykle bardziej płynny, ponieważ gwałtownie reaguje na wiadomości.

- Z drugiej strony, roczne płatności obligacji są stałe.

- Inteligentny zarządzający funduszem wykorzysta fakt, że akcje staną się relatywnie dużo tańsze niż obligacje.

# 6 Arbitraż o stałym dochodzie

- Ta konkretna strategia funduszu hedgingowego czerpie zyski z możliwości arbitrażu w zakresie papierów wartościowych na stopę procentową.

- W tym przypadku na rynku przyjmuje się przeciwne pozycje, aby wykorzystać niewielkie niespójności cenowe, ograniczając ryzyko stopy procentowej. Najpopularniejszym rodzajem arbitrażu o stałym dochodzie jest arbitraż typu swap-spread.

- W arbitrażu swap-spread przeciwstawne długie i krótkie pozycje zajmowane są w formie swapu i obligacji skarbowych.

- Należy zauważyć, że takie strategie zapewniają stosunkowo niewielkie zwroty i czasami mogą powodować ogromne straty.

- Stąd ta konkretna strategia funduszu hedgingowego jest określana jako „zbieranie monet przed walcem!”

Przykład

Fundusz hedgingowy zajął następującą pozycję: 1000 długich 2-letnich obligacji komunalnych o wartości 200 USD.

- 1000 x 200 USD = 200 000 USD ryzyka (niezabezpieczone)

- Oprocentowanie obligacji komunalnych 6% rocznie - lub 3% półroczna.

- Czas trwania wynosi 2 lata, więc zlecenie otrzymujesz po 2 latach.

Po pierwszym roku kwota, którą zarobiłeś, zakładając, że zdecydujesz się ponownie zainwestować udział w innym aktywie, będzie wynosić:

200 000 USD x 0,06 = 12 000 USD

Po 2 latach zarobisz 12 000 $ * 2 = 24 000 $.

Ale przez cały czas jesteś narażony na:

- Brak zwrotu obligacji komunalnej.

- Nie otrzymałem twojego zainteresowania.

Więc chcesz zabezpieczyć to ryzyko czasu trwania

Zarządzający funduszem hedgingowym obniża swapy stóp procentowych dla dwóch firm, które wypłacają 6% roczną stopę procentową (3% co pół roku) i są opodatkowane w wysokości 5%.

200 000 USD x 0,06 = 12 000 USD x (0,95) = 11 400 USD

Tak więc przez 2 lata będzie to: 11 400 USD x 2 = 22 800

Teraz, jeśli tak płaci menedżer, to musimy odjąć to od odsetek naliczonych od obligacji komunalnej: 24 000-22 800 USD = 1200 USD

Zatem 1200 $ to osiągnięty zysk.

# 7 Zorientowany na wydarzenia

- W takiej strategii Zarządzający inwestycjami utrzymują pozycje w spółkach, które biorą udział w fuzjach, restrukturyzacjach, wezwaniach, wykupach akcjonariuszy, giełdach długów, emisji papierów wartościowych lub innych dostosowaniach struktury kapitałowej.

Przykład

Jednym z przykładów strategii opartej na zdarzeniach są papiery wartościowe w trudnej sytuacji.

W tego typu strategii fundusze hedgingowe wykupują zadłużenie spółek znajdujących się w trudnej sytuacji finansowej lub już ogłaszających upadłość.

Jeśli firma nie ogłosiła jeszcze upadłości, menedżer może sprzedać krótki kapitał, zakładając, że akcje spadną, gdy złoży wniosek.

# 8 Globalne makro

- Ta strategia funduszu hedgingowego ma na celu czerpanie zysków z dużych zmian gospodarczych i politycznych w różnych krajach poprzez skupienie się na zakładach na stopy procentowe, obligacje skarbowe i waluty.

- Zarządzający inwestycjami analizują zmienne ekonomiczne i ich wpływ na rynki. Na tej podstawie opracowują strategie inwestycyjne.

- Menedżerowie analizują, jak trendy makroekonomiczne wpłyną na stopy procentowe, waluty, towary lub akcje na całym świecie i zajmują pozycje w klasie aktywów, która jest najbardziej wrażliwa z ich opinii.

- W takich przypadkach stosuje się różnorodne techniki, takie jak systematyczna analiza, metody ilościowe i fundamentalne, długoterminowe i krótkoterminowe okresy utrzymywania.

- Menedżerowie zazwyczaj preferują wysoce płynne instrumenty, takie jak kontrakty terminowe i forwardy walutowe, do realizacji tej strategii.

Przykład

Doskonałym przykładem Globalnej Strategii Makro jest skrócenie przez George'a Sorosa funta szterlinga w 1992 r. Następnie zajął ogromną krótką pozycję o wartości ponad 10 miliardów dolarów w funtach.

W konsekwencji osiągnął zysk z niechęci Banku Anglii do podniesienia stóp procentowych do poziomów porównywalnych z poziomami innych krajów Europejskiego Mechanizmu Kursowego lub wprowadzenia waluty na płynność.

Soros zarobił 1,1 miliarda na tym konkretnym handlu.

# 9 Tylko krótkie

- Krótka sprzedaż obejmująca sprzedaż akcji, co do których przewiduje się spadek wartości.

- Aby skutecznie wdrożyć tę strategię, zarządzający funduszami muszą sporządzać sprawozdania finansowe, rozmawiać z dostawcami lub konkurentami, aby wykopać wszelkie oznaki kłopotów dla tej konkretnej firmy.

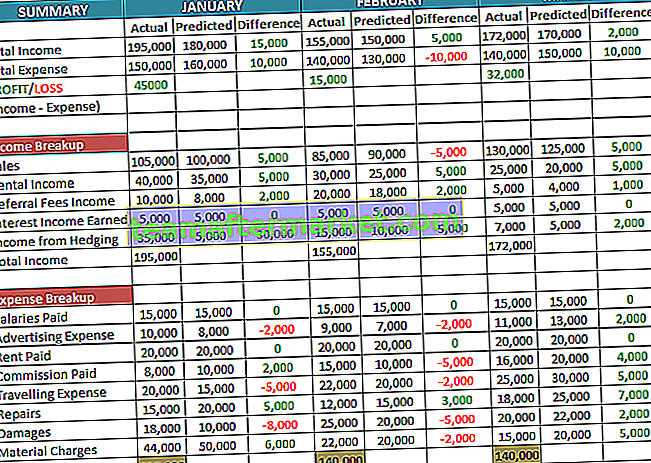

Najważniejsze strategie funduszy hedgingowych w 2014 r

Poniżej znajdują się najlepsze fundusze hedgingowe z 2014 r. Wraz z ich odpowiednimi strategiami dotyczącymi funduszy hedgingowych:

źródło: Prequin

źródło: Prequin

Zwróć również uwagę na dystrybucję strategii funduszy hedgingowych w 20 najlepszych funduszach hedgingowych opracowaną przez firmę Prequin

źródło: Prequin

- Najwyraźniej najlepsze fundusze hedgingowe stosują strategię kapitałową, a 75% z 20 najlepszych funduszy podąża za tą samą strategią.

- Strategia wartości względnej jest stosowana przez 10% z 20 najlepszych funduszy hedgingowych

- Pozostałe 15% strategii stanowi strategia makro, oparta na zdarzeniach i multi-strategiczna

- Sprawdź również więcej informacji o ofertach pracy w funduszu hedgingowym.

- Czy fundusze hedgingowe różnią się od banków inwestycyjnych? - Sprawdź tę bankowość inwestycyjną i fundusz hedgingowy

Wniosek

Fundusze hedgingowe generują niesamowite skumulowane roczne zwroty. Jednak te zwroty zależą od twojej zdolności do prawidłowego zastosowania strategii funduszy hedgingowych, aby uzyskać te atrakcyjne zwroty dla swoich inwestorów. Podczas gdy większość funduszy hedgingowych stosuje strategię kapitałową, inne stosują strategię wartości względnej, strategię makro, sterowaną zdarzeniami itp. Możesz także opanować te strategie funduszy hedgingowych, śledząc rynki, inwestując i ucząc się w sposób ciągły.

Które strategie funduszy hedgingowych lubisz najbardziej?

Original text

- Jak dostać się do funduszu hedgingowego?

- Kurs dotyczący funduszy hedgingowych

- Jak działa fundusz hedgingowy?

- Kariera w funduszach hedgingowych <