Podział i podział to dwie różne formy zbycia, w których w przypadku wydzielanej spółki zależnej akcje spółki zależnej są rozdzielane między wszystkich wspólników, natomiast w przypadku podziału muszą zrzec się dotychczasowych udziałów w spółce macierzystej za otrzymanie udziału spółek zależnych.

Rozdzielenie nigdy nie jest łatwe. Niesie ze sobą mnóstwo emocji, od żalu i niepokoju po ulgę i wolność. Podobnie jak w przypadku życia ludzkiego, podmioty korporacyjne również przechodzą przez różne fazy restrukturyzacji, które czasami wymagają separacji. Ale konieczne jest, aby separacja nastąpiła z właściwych powodów, tylko wtedy firmy będą czerpać korzyści.

W tym artykule szczegółowo omawiamy spin-off i split-off.

Powody zbycia

Zbycie lub zbycie to zjawisko występujące w środowisku korporacyjnym, które pociąga za sobą częściowe lub całkowite zbycie jednostki biznesowej z zamiarem skupienia się na bardziej dochodowych lub podstawowych modelach. W miarę jak firmy pną się na ścieżce wzrostu, zarządzanie różnymi liniami biznesowymi staje się dość trudne, a zatem przycinanie portfela staje się oczywistym wyborem. Niektóre z innych powodów uzasadniających zbycie to kwestie finansowe lub wykorzystanie pełnego potencjału każdego podmiotu w przeciwieństwie do podmiotu objętego konsolidacją.

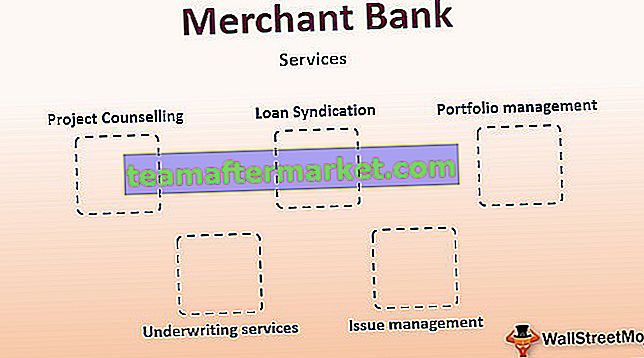

Zbywanie aktywów może przybierać różne formy, takie jak wydzielenie, podział i wydzielenie kapitału, jednak wszystko zależy od przyczyny restrukturyzacji przedsiębiorstwa. Zbywane linie biznesowe mają zwykle najmniej synergii ze spółką macierzystą.

Co to jest spin off?

W przypadku wydzielenia udziały spółki zależnej wydzielanej spółki są wypłacane przez spółkę dominującą w formie dywidend specjalnych, na zasadzie proporcjonalności. Spółka dominująca zwykle nie otrzymuje żadnego wynagrodzenia pieniężnego za podjęcie podziału. Obecni akcjonariusze cieszą się korzyścią z posiadania akcji dwóch spółek zamiast jednej. Ukrytym motywem jest umożliwienie Spółce Spin-off odrębnej tożsamości od kierownictwa spółki macierzystej. Czasami spółka macierzysta wydziela 100% swoich udziałów w spółce zależnej, a czasami może po prostu wydzielić 80% udziałowcom i zachować mniejszościowy udział w holdingu. W rzeczywistości jednym z warunków wstępnych Podziału jest to, że spółka dominująca musi zrzec się kontroli nad spółką zależną poprzez dystrybucję co najmniej 80% akcji z prawem głosu i akcji bez prawa głosu.

Istotne cechy spin-offu

- Spółka dominująca wypłaca akcje spółki zależnej w formie specjalnej dywidendy

- Akcjonariusze posiadają udziały w obu spółkach

- Powstają dwie niezależne firmy

- Skuteczne odsunięcie podmiotu dominującego od zarządzania i podejmowania decyzji przez spółkę zależną

źródło: Spin-Off Research

Gdy spółki zależne zostaną uwolnione spod kontroli firmy macierzystej, widać nowe pasma przedsiębiorczości. Niezależna nowa firma zwykle działa z większą odpowiedzialnością i odpowiedzialnością.

Przykłady spin off:

Kraft Foods: Mondelez Spin-Off

W październiku 2012 r. Kraft Foods Inc. wydzielił swoją północnoamerykańską działalność spożywczą, Kraft Foods Group, w ramach akcji korporacyjnej, która polegała na podziale 1 akcji zwykłej Kraft Foods Group na każde 3 akcje zwykłe spółki dominującej. Kraft Foods zmienił następnie nazwę swojego działu przekąsek na Mondelez International, w którym znajdują się takie marki, jak Oreos, Cadbury, Wheat Thins, Ritz i Trident. Firma spożywcza została przemianowana na Kraft Foods Group, która koncentruje się na markach spożywczych, takich jak Oscar Meyer, Nabisco i Planters w Ameryce Północnej.

źródło: mondelezinternational.com

Możliwe przyczyny: branża przekąsek i słodyczy miała szerszą ekspozycję na szybko rozwijające się rynki wschodzące, podczas gdy branża spożywcza była bardziej zorientowana na Amerykę Północną i znajdowała się w stagnacji. Dlatego też, aby wykorzystać to, co najlepsze z obu światów i skoncentrować się na zarządzaniu dwoma różnymi segmentami, podjęto się tego spin-offu.

Baxter-Baxalta Spin-Off

W 2014 roku wiodąca firma z branży opieki zdrowotnej, Baxter International, Inc. (BAX) wydzieliła swój oddział bio-naukowy, Baxalta Incorporated (BXLT). Zgodnie z warunkami umowy firma Baxter dokonała podziału 80,5% wyemitowanych akcji zwykłych Baxalta i zachowała 19,5% udziałów w firmie. Za każdą posiadaną akcję zwykłą firmy Baxter akcjonariusze otrzymali jedną akcję zwykłą firmy Baxalta.

źródło: genengnews.com

Możliwe przyczyny: Obie firmy działają na różnych rynkach i mają różne profile ryzyka. Firma Baxter specjalizowała się głównie w dostarczaniu materiałów medycznych, a połączenie z Bioscience, zupełnie innym portfelem, utrudniało prowadzenie operacji i wycenę. Dlatego kierownictwo uznało, że w najlepszym interesie spółki jest wydzielenie części niezwiązanej z podstawową działalnością.

Liczba zakończonych spin-offów w ciągu roku

s ródło: Wydzielenia Badania

s ródło: Wydzielenia Badania

Rodzaje spin-offów

Ze względu na różnorodne przyczyny restrukturyzacji i mnóstwo powodów, dla których tak się dzieje, spin-offy przejawiają się w różnych formach. Niektóre z typowych to:

Czysta gra

Pure Play to najbardziej oryginalna forma Spin-off. Oznacza to, że akcjonariusze dystrybuują akcje spółki zależnej jako dywidendę specjalną. Obie firmy mają wspólną bazę akcjonariuszy. Ta metoda jest wyraźnym przeciwieństwem pierwszej oferty publicznej (IPO), w której spółka dominująca faktycznie usuwa część lub całość swoich udziałów w oddziale, zamiast po prostu zbywać go bez żadnej zapłaty gotówkowej. Pure Plays nabrało rozpędu po 1990 roku. Pojawiający się konkurencyjny krajobraz motywuje kierownictwo do zwiększania wydajności operacyjnej i doskonalenia umiejętności podejmowania strategicznych decyzji.

Wydzielenie kapitału

Wiele osób myli Carve out z Pure Play. Są jednak między nimi niewielkie różnice. W ramach Carve out spółka dominująca sprzedaje publicznie mniej niż 20% udziałów w nowej spółce zależnej w ramach zarejestrowanej oferty publicznej (IPO) w zamian za wpływy pieniężne zamiast tylko dotychczasowych akcjonariuszy. Jest to również znane jako częściowy spin-off. Kiedy korporacja musi pozyskać kapitał, sprzedając część dywizji, zachowując jednocześnie kontrolę, okazuje się, że jest to sytuacja korzystna dla firmy. Za wyodrębnieniem stoją również inne czynniki motywujące. Czasami firma może czuć, że dany oddział ma ukryty potencjał i może dobrze funkcjonować, gdy zostanie wydzielony. Oddzielna akcja przyciąga więcej uwagi i umożliwia inwestorom niezależną wycenę biznesu.

Zapasy śledzenia

W przeciwieństwie do spin-offu, w którym oddział jest oddzielony od jednostki dominującej i staje się niezależną spółką finansowo-zarządczą, śledzenie akcji reprezentuje akcje, które nadal są w dużej mierze częścią jednostki dominującej (tj. Brak prawnego podziału aktywów lub zobowiązań ). Akcje macierzyste i śledzące mają wspólny zespół zarządzający i radę dyrektorów. Jednak śledzenie zapasów reprezentuje oddzielne raportowanie i analizy finansowe od ich spółki macierzystej.

Akcje śledzące mają pewne zalety (dla emitenta) w porównaniu z spin-offami. Wydawanie ich jest procedurą zwolnioną z podatku i jeśli jedna z dwóch jednostek poniesie stratę finansową, zysk z jednej zniweluje straty drugiej dla celów podatkowych. Jeśli firma macierzysta ma wyższy rating kredytowy, akcje Tracking mogą czerpać korzyści z niższych kosztów finansowania zewnętrznego. Im większa synergia między rodzicem a trackerem, tym większe korzyści. Zasadniczo akcje te są emitowane wyłącznie w celu uzyskania wysokich cen akcji spółki dominującej.

Stubs

Kiedy firma dystrybuuje udziały w spółce zależnej publicznie, zachowując do pewnego stopnia własność, nazywa się to częściowym wydzieleniem. Gdy wydzielona jednostka lub spółka zależna trafią do publicznego obrotu, możemy określić wartość rynkową inwestycji spółki dominującej w spółkę zależną.

Jeśli odejmiemy wewnętrzną wartość spółki zależnej od wewnętrznej wartości udziałów, możemy obliczyć wartość podstawowej działalności jednostki dominującej, zwaną również

źródło: Spin-Off Research

Odłamki: daleki kuzyn Spin off

Mówiliśmy wystarczająco dużo o spin-offach, więc teraz rzućmy trochę światła na Split off, dalekiego kuzyna Spin-off. Koncepcyjnie obie są formami zbycia, ale istnieją różnice między strukturami korporacyjnymi, które się reorganizują. Podział oznacza restrukturyzację istniejącej struktury korporacyjnej, w ramach której akcje jednostki biznesowej lub spółki zależnej są przenoszone na akcjonariuszy spółki dominującej w miejsce akcji tej ostatniej. Z drugiej strony w Spin-off akcje spółki zależnej są dystrybuowane do wszystkich dotychczasowych akcjonariuszy, podobnie jak dywidenda.

Źródło: //investmentbank.com/spin-offs-split-offs-and-split-up/

W przypadku podziału jednostka dominująca składa swoim akcjonariuszom Wezwanie na zamianę ich akcji na nowe akcje spółki zależnej. W tym wezwaniu zwykle podaje się premię, aby zachęcić dotychczasowych akcjonariuszy do przystąpienia do wezwania . Ten przywilej „premium” wyjaśnia, dlaczego subskrybcje zwykle kończą się nadsubskrypcją.

Nadsubskrypcja oferty oznacza, że w ofercie jest więcej akcji Jednostki Dominującej niż akcji Spółki zależnej. Kiedy akcje są oferowane, wymiana następuje na zasadzie proporcjonalności. Z drugiej strony, jeśli wezwanie zostało zaniżone, oznacza to, że zbyt niewielu akcjonariuszy jednostki dominującej przyjęło wezwanie. Spółka dominująca będzie wówczas zwykle rozdzielać pozostałe niesubskrybowane udziały spółki zależnej proporcjonalnie w drodze podziału.

źródło: Spin-Off Research

Przykłady oddzielone

Du Pont-Conoco Split Off

W październiku 1998 roku Du Pont wygenerował 4,4 miliarda dolarów z pierwszej oferty publicznej 30% akcji swojej jednostki Conoco. DuPont, poprzez proponowaną zamianę akcji, planował zbycie swojego pozostałego 70% udziałów w Conoco. W 1999 r. Ta pierwsza opracowała plany ostatecznego podziału od swojej jednostki naftowej Conoco Inc., oferując zamianę akcji Conoco o wartości 11,65 mld USD na około 13% akcji firmy DuPont pozostających w obrocie. W tym czasie ta oferta publiczna była reklamowana jako jedna z największych w historii.

Źródło: money.cnn.com

Możliwe powody: Conoco w znacznym stopniu przyczynił się do przychodów i przepływów pieniężnych firmy DuPont, ale Dupont uznał, że w najlepszym interesie obu firm jest działanie jako odrębne podmioty i zdobywanie nowych szczytów. DuPont chciał skoncentrować się na działalności związanej z materiałami i naukami przyrodniczymi, podczas gdy Conoco chciała zbadać rychły wzrost na rynkach energii.

Lockheed Martin-Martin Marietta oddzielił się

Lockheed Martin Corp. ogłosił plany podziału 81% udziałów w Martin Marietta Materials Inc., firmie produkującej materiały do budowy autostrad. Podział miał na celu zapewnienie Martin Marietta Materials ogromnych możliwości realizacji strategii rozwoju i sfinansowania planowanych przejęć. Zgodnie z warunkami transakcji podziału, 4,72 akcji zwykłych materiałów za każdą akcję zwykłą Lockheed Martin zostało rozprowadzonych przez ten ostatni.

Możliwe powody: Lockheed miał znaczne zadłużenie, szacowane na około 13 milionów dolarów, a ruch ten wygenerowałby wystarczającą ilość gotówki, aby spłacić dług. Podobnie Martin Marietta Materials będzie w stanie planować bardziej nieorganiczny wzrost poprzez przejęcia i fuzje.

Zasady opodatkowania spółek typu spin-off

Spin-offy zdobyły dodatkowe punkty za to, że są opcjami wolnymi od podatku. Jednak nie zawsze. O tym, czy podział będzie zwolniony z podatku, czy też podlegający opodatkowaniu, decyduje sposób, w jaki spółka dominująca dokonuje zbycia spółki zależnej lub jej części. Perspektywa podatkowa jest regulowana przez § 355 Kodeksu Podatkowego (IRC). Chociaż żywotność finansowa jest kluczową siłą napędową podziału, konieczne jest również zadbanie o interes akcjonariuszy. Zwykle zbycie pociąga za sobą długoterminowe zyski kapitałowe, dlatego podział musi być zaplanowany w taki sposób, aby był wolny od podatku.

Jedna metoda zapewniająca, że dystrybucja udziałów w nowym podziale pomiędzy dotychczasowych akcjonariuszy będzie pośrednio proporcjonalna do ich udziału w kapitale jednostki dominującej. Np. Jeśli akcjonariusz posiada 3% udziałów w spółce macierzystej, jego udział w spółce spin-off również będzie wynosić dokładnie 3%.

W drugiej metodzie jednostka dominująca oferuje dotychczasowym akcjonariuszom możliwość zamiany posiadanych przez nich udziałów w spółce dominującej na równy udział w spółce przejmowanej lub dalsze utrzymanie udziału w spółce. Niektórzy korzystają również z opcji posiadania obu akcji. To jest coś w rodzaju podziału.

Wniosek

Wydzielenie, wydzielenie lub wydzielenie kapitału to trzy różne metody zbycia mające te same cele - zwiększenie wartości dla akcjonariuszy, korzyści podatkowe i poprawa rentowności. Chociaż cel wszystkich tych trzech metod jest taki sam, wybór spośród nich opiera się na szerszych strategiach korporacyjnych firmy macierzystej. Strategie wyjścia są zwykle usiane różnymi wyzwaniami.

Stworzenie firmy innej niż podstawowa działalność firmy wymaga dokładnej analizy due diligence. Dobrze wytrawiona analiza strategii może zbudować zaufanie do procesu, uzyskać idealnie dopasowane operacje i doprowadzić całą transakcję do realizacji jej najwyższego potencjału.

Złożoność separacji jest uciążliwa i wymaga negocjacji na każdym etapie. Wcześniej opracowany plan przejścia, który jasno określa cały proces i pracę na każdym etapie, znacznie przyczyniłby się do usprawnienia rzeczy.

Następnie skupimy się na perspektywie zgodności. Wydzielona spółka powinna przestrzegać powszechnych norm sprawozdawczości finansowej i przestrzegać innych wewnętrznych i zewnętrznych kontroli, a także przepisów, takich jak Sarbanes Oxley (SOX), zgłoszenia SEC itp.

Zdolność firmy do zidentyfikowania tych wyzwań i leżących u ich podstaw czynników ryzyka we właściwym czasie na etapie planowania, biorąc pod uwagę kluczowe czynniki wartościowe stojące za zbyciem, doprowadzi do wzrostu wartości w ramach wybranej strategii wyjścia.