Co to jest Levered Beta?

Levered beta to miara systematycznego ryzyka akcji, która obejmuje ryzyko związane z wydarzeniami makroekonomicznymi, takimi jak wojna, wydarzenia polityczne, recesja itp. Ryzyko systemowe to ryzyko nieodłączne dla całego rynku, nazywane również ryzykiem niezróżnicowanym. Nie można go zmniejszyć poprzez dywersyfikację. W CAPM zastosowano lewarowaną formułę beta.

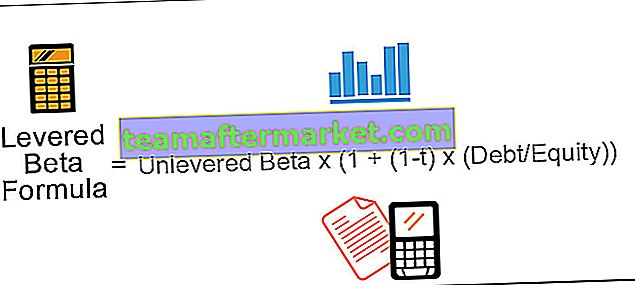

Formuła dźwigni beta jest przedstawiona w następujący sposób:

Levered Beta = Unlevered Beta (1 + (1-t) (dług / kapitał własny))

Gdzie t to stawka podatku

Alternatywnie wzór jest następujący:

Unlevered Beta = Levered Beta (1 + (1-t) (dług / kapitał własny))Gdzie t to stawka podatku

Wyjaśnienie Levered Beta Formula

Aby obliczyć lewarowaną beta, wykonaj następujące czynności:

Krok 1: Sprawdź Unlevered Beta

Krok 2: Sprawdź stawkę podatku dla akcji. Stawka podatku jest reprezentowana przez t.

Krok 3: Sprawdź całkowity dług i wartość kapitału własnego.

Wzór na obliczenie całkowitego zadłużenia to:

Dług = Dług krótkoterminowy + Dług długoterminowy

Krok 4: Obliczenia według wzoru:

Levered Beta = Unlevered Beta (1 + (1-t) (dług / kapitał własny))

Aby obliczyć nielewarowaną beta, po prostu dostosowujemy powyższy wzór. Kroki do obliczenia nielewarowanej wersji beta są następujące:

Krok 1: Oblicz dźwignię beta.

Krok 2: Sprawdź stawkę podatku dla organizacji. Stawka podatku jest reprezentowana przez t.

Krok 3: Sprawdź całkowity dług i wartość kapitału własnego.

Krok 4: Obliczenie nielewarowanej beta według wzoru:

Unlevered Beta = Levered Beta (1 + (1-t) (dług / kapitał własny))

Przykłady formuły Levered Beta

Zobaczmy kilka prostych do zaawansowanych praktycznych przykładów, aby lepiej to zrozumieć.

Możesz pobrać ten szablon Levered Beta Formula Excel tutaj - Levered Beta Formula Formula Excel Template

Przykład 1

Oblicz lewarowaną wartość beta dla firmy A, korzystając z następujących informacji:

Rozwiązanie

Obliczenie

= 0,8 * (1+ (1-25%) * 0,30

- = 0,98

Przykład nr 2

Dyrektor finansowy firmy Fabrix Inc. uzyskał pewne informacje ze sprawozdań finansowych firmy i popularnej finansowej bazy danych. Informacje są jak poniżej:

Oblicz Unlevered beta na podstawie powyższych informacji.

Rozwiązanie

Obliczanie zadłużenia

- = 5000 + 4000

- = 9000

Obliczanie wskaźnika zadłużenia

- = 9000/18000

- = 0,5

Obliczanie Unlevered Beta

= 1,3 / 1 + (1-0,35) * 0,5

- = 0,98

Przykład nr 3

Plumber Inc. to koncern produkcyjny notowany na giełdach. Dyrektor finansowy (CFO) firmy Prumber Inc. chciał obliczyć ryzyko związane z akcjami. W tym celu chce obliczyć lewarowaną beta. Przekazuje Ci następujące informacje, które uzyskał ze sprawozdań finansowych firmy oraz popularnej bazy danych finansowych, która zawiera istotne informacje finansowe związane z firmą. Obliczmy lewarowaną beta na podstawie poniższych informacji.

Oblicz dźwignię beta na podstawie powyższych informacji.

Rozwiązanie

Obliczanie całkowitego zadłużenia

- = 50 000 USD + 30 000 USD

- = 80 000

Obliczanie wskaźnika zadłużenia

- = 80 000/80 000

- = 1

= 0,85 * (1+ (1-0,30) * 1)

- = 1,445

Trafność i zastosowania

Ryzyko zmienności na rynku przedsiębiorstwa w strukturze kapitałowej mierzy się za pomocą lewarowanej beta. Mierzy ryzyko przedsiębiorstwa, którego nie można zmniejszyć poprzez dywersyfikację. Levered beta bierze pod uwagę zarówno kapitał własny, jak i dług podczas obliczania ryzyka firmy. Beta równa 1 oznacza, że ryzyko akcji jest podobne do rynkowego.

Wartość beta większa niż 1 oznacza, że akcje są bardziej ryzykowne niż rynek. Wartość beta poniżej 1 oznacza, że akcje są mniej ryzykowne w porównaniu z rynkiem. Na przykład beta w finansach wskazuje, że akcje mają dwukrotnie wyższą zmienność w porównaniu z rynkiem. Ujemna beta oznacza, że akcje mają odwrotną korelację z rynkiem.

Różne typy firm mają różne wersje beta w zależności od ich cech. Wiadomo, że niektóre sektory cykliczne, takie jak firmy maklerskie, motoryzacja, bankowość, mają wyższe wartości beta w porównaniu z sektorami niecyklicznymi. Podobnie sektory takie jak szybko zbywalne towary konsumpcyjne (FMCG), farmacja itp. Mają mniejszą wersję beta w porównaniu z sektorami cyklicznymi. Firmy z wyższą dźwignią operacyjną mają zwykle wyższe wersje beta, ponieważ ich zyski są bardziej zmienne w porównaniu z ich odpowiednikami. Podobnie firmy z wyższą dźwignią finansową mają wyższe wersje beta w porównaniu z firmami z mniejszą dźwignią finansową. Innymi słowy, firmy o wyższym poziomie zadłużenia mają wyższe bety. Dzieje się tak, ponieważ od tego długu trzeba płacić stałe oprocentowanie niezależnie od poziomu rentowności.

Z drugiej strony unlevered beta mierzy ryzyko rynkowe firmy bez wpływu zadłużenia. W związku z tym udział kapitału przedsiębiorstwa w jego ryzyku mierzy się za pomocą nielewarowanej beta.

Jednym z zarzutów dotyczących beta jest to, że pojedyncza liczba zależna od wahań cen w przeszłości nie może stanowić ryzyka związanego z bezpieczeństwem. Podobnie, beta nie uwzględnia fundamentalnych czynników związanych z firmą. Podstawowym założeniem w wersji beta jest to, że ryzyko spadku i potencjał wzrostu są równe, co intuicyjnie brzmi niepoprawnie. Podobnie, wcześniejsze wyniki papieru wartościowego mogą nie przewidywać przyszłego ryzyka związanego z bezpieczeństwem.

Levered Beta Formula w Excelu (z szablonem)

Poniższe informacje dotyczące George Inc, które są wymienione na giełdach, są następujące:

Oblicz Unlevered Beta na podstawie powyższych informacji.

Rozwiązanie

Krok 1: Najpierw musimy obliczyć stosunek zadłużenia do kapitału własnego. Wstaw formułę = B4 / B5 do komórki B7, aby obliczyć stosunek zadłużenia do kapitału własnego.

Krok 2: Naciśnij Enter, aby uzyskać wynik

Krok 3: Wstaw formułę = 1 + (1-B6) * B7 do komórki B8, aby obliczyć mianownik formuły Unlevered Beta.

Krok 4: Naciśnij Enter, aby uzyskać wynik

Krok 5: Wstaw formułę = B3 / B8 do komórki B9, aby obliczyć Unlevered Beta.

Krok 6: Naciśnij Enter, aby uzyskać wynik

- = 0,6923

Unlevered Beta to 0.6923.