Różnica między kapitałem a wartością przedsiębiorstwa

Wartość kapitału własnego przedsiębiorstwa dzieli się na dwa rodzaje: rynkowa wartość kapitału własnego, czyli łączna liczba akcji pomnożona przez cenę rynkową oraz wartość księgowa kapitału własnego, czyli wartość aktywów pomniejszona o pasywa; podczas gdy wartość przedsiębiorstwa to całkowita wartość kapitału własnego plus zadłużenie pomniejszona o całkowitą kwotę gotówki, jaką posiada firma - to z grubsza daje wyobrażenie o całkowitym zobowiązaniu, jakie ma firma.

Jest to jeden z najczęstszych tematów wyceny, który powoduje zamieszanie w badaniach rynku akcji i bankowości inwestycyjnej. Najprościej mówiąc, wartość kapitału własnego jest wartością tylko dla akcjonariuszy; jednakże wartość przedsiębiorstwa to wartość firmy, która przypada zarówno udziałowcom, jak i posiadaczom długu (łącznie).

Co to jest wartość kapitału?

Wartość kapitału to po prostu wartość kapitału własnego firmy, tj. Kapitalizacja rynkowa firmy. Można to obliczyć, mnożąc wartość rynkową na akcję przez całkowitą liczbę akcji w obrocie.

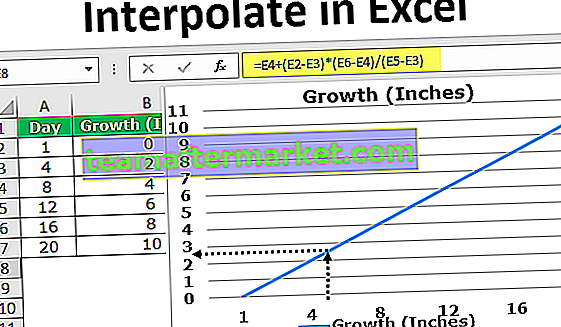

Na przykład załóżmy, że firma A ma następujące cechy:

Na podstawie powyższego wzoru można obliczyć wartość kapitału własnego firmy A w następujący sposób:

- = 1 000 000 USD x 50

- = 50 000 000 USD

Jednak w większości przypadków nie jest to dokładne odzwierciedlenie prawdziwej wartości firmy.

Co to jest wartość przedsiębiorstwa?

Wartość przedsiębiorstwa to znacznie więcej niż tylko wartość kapitału własnego firmy. Informuje, ile warta jest firma. Wartość przedsiębiorstwa to teoretyczna cena, jaką nabywca może zapłacić za inną firmę, i jest przydatna przy porównywaniu firm o różnych strukturach kapitałowych, ponieważ wybór struktury kapitału nie wpływa na wartość firmy. Aby kupić firmę od razu, nabywca musiałby przejąć dług przejętej firmy, chociaż otrzymałby również całą gotówkę przejętej firmy. Nabycie długu zwiększa koszt zakupu firmy, ale pozyskanie gotówki obniża koszt przejęcia firmy.

- Wartość przedsiębiorstwa = wartość rynkowa aktywów operacyjnych

- Wartość kapitału = wartość rynkowa kapitału własnego

Dług netto - zadłużenie netto to suma zadłużenia pomniejszona o środki pieniężne i ich ekwiwalenty.

- Obliczając całkowite zadłużenie, pamiętaj, aby uwzględnić zarówno dług długoterminowy, jak i bieżącą część długu długoterminowego lub krótkoterminowego. Każdy wymienny dług pieniężny (ITM) jest traktowany tak, jakby został zamieniony na kapitał i nie jest uważany za dług.

- Przy obliczaniu środków pieniężnych i ich ekwiwalentów należy uwzględnić takie pozycje bilansu, jak papiery wartościowe dostępne do sprzedaży i papiery wartościowe zbywalne,

- Przy obliczaniu wartości przedsiębiorstwa należy stosować wartość rynkową długu. Jednak w praktyce zwykle można posłużyć się wartością księgową długu.

Wyjaśnię to na przykładzie. Rozważmy tę samą firmę A i inną firmę B o tej samej kapitalizacji rynkowej. Zakładamy dwa scenariusze 1 i 2.

Oblicz wartość przedsiębiorstwa dla scenariusza 1.

Wartość przedsiębiorstwa dla firmy A to kapitalizacja rynkowa (50 mln USD) + zadłużenie (20 mln USD) - inwestycje gotówkowe i krótkoterminowe (0 USD) = 70 mln USD. Wartość EV dla firmy B to kapitalizacja rynkowa (50 mln USD) + zadłużenie (0 USD) - inwestycje gotówkowe i krótkoterminowe (0 USD) = 50 mln USD.

Chociaż obie firmy mają taką samą kapitalizację rynkową, lepszym zakupem jest firma B lub spółka bez zadłużenia.

Teraz rozważ scenariusz 2

Oblicz wartość przedsiębiorstwa dla scenariusza 2. EV dla firmy A to kapitalizacja rynkowa (50 milionów USD) + zadłużenie (0 USD) - inwestycje gotówkowe i krótkoterminowe (5 milionów USD) = 45 milionów USD. Wartość EV dla firmy B to kapitalizacja rynkowa (50 mln USD) + zadłużenie (0 USD) - inwestycje gotówkowe i krótkoterminowe (15 mln USD) = 35 mln USD.

Chociaż obie firmy mają taką samą kapitalizację rynkową i nie mają zadłużenia, lepszym rozwiązaniem jest firma B, ponieważ przy zakupie firmy można przyjąć 15 milionów dolarów w gotówce.

Infografiki dotyczące wartości kapitału własnego a wartości przedsiębiorstwa

Co to jest wielokrotność wartości kapitału?

Mnożniki wartości kapitału mają zarówno licznik, jak i mianownik jako miarę „kapitału własnego”. Niektóre z wielokrotności wartości kapitału własnego podano poniżej.

Licznik - wartość kapitału własnego to cena za akcję, którą akcjonariusze mają zapłacić za jedną akcję rozważanej spółki.

Mianownik - parametry operacyjne, takie jak EPS, CFS, BV itp. Miary kapitału. Na przykład EPS - Zysk na akcję i odzwierciedla zysk na akcję przypadający akcjonariuszom.

- PE Multiple - ten „główny wskaźnik” jest w istocie obliczeniem zwrotu: określa, ile lat zajmie inwestorowi odzyskanie ceny zapłaconej za akcje. Przy pozostałych założeniach, porównując cenę dwóch akcji z tego samego sektora, inwestor powinien preferować tę z najniższym PE.

- PCF Multiple - jest miarą oczekiwań rynku co do przyszłej kondycji finansowej firmy. Środek ten dotyczy przepływów pieniężnych, usuwa się skutki amortyzacji i inne czynniki niepieniężne.

- P / BV Multiple - Przydatna miara, w przypadku której aktywa materialne są źródłem generowania wartości. Ze względu na ścisłe powiązanie ze zwrotem z kapitału (cena do zaksięgowania to PE pomnożona przez ROE), przydatne jest przeglądanie ceny do wartości księgowej razem z ROE.

- P / S Multiple - Cena / sprzedaż może być przydatna, gdy firma przynosi straty lub jej marże są nietypowo niskie (firmy w trudnej sytuacji)

- PEG Multiple - wskaźnik PEG służy do określenia wartości akcji z uwzględnieniem wzrostu zysków. Mnożniki wartości przedsiębiorstwa mają zarówno licznik, jak i mianownik jako miarę „Przed zadłużeniem” i „Przed kapitałem własnym”. Niektóre wielokrotności wartości przedsiębiorstwa podano poniżej.

Co to jest wartość przedsiębiorstwa lub wielokrotność EV?

Licznik - wartość przedsiębiorstwa to przede wszystkim miara przed zadłużeniem i kapitałem własnym, ponieważ EV odzwierciedla wartości zarówno dla dłużników, jak i akcjonariuszy.

Mianownik - parametry operacyjne, takie jak sprzedaż, EBITDA, EBIT, FCF, zdolność produkcyjna to miary przed zadłużeniem i kapitałem własnym. Na przykład EBITDA - Zysk „przed” Amortyzacja podatku odsetkowego i amortyzacja; oznacza to, że EBITDA jest środkiem poprzedzającym spłatę dłużników i udziałowców i podobnie.

- Mnożnik EV / EBITDA - Miara, która wskazuje wartość całej firmy, a nie tylko kapitał własny. EV do EBITDA to miara kosztu akcji, która jest częściej przydatna do porównań między firmami niż stosunek ceny do zysków. Podobnie jak wskaźnik P / E, wskaźnik EV / EBITDA jest miarą tego, jak drogie są akcje.

- EV / Sales Multiple - Wartość EV / sprzedaż jest przybliżoną miarą, ale najmniej podatną na różnice księgowe. Odpowiada jej odpowiednikowi w kapitale, czyli cenie sprzedaży, w przypadku której firma nie ma zadłużenia.

- Mnożnik EV / EBIT - EBIT jest lepszą miarą „wolnych” (po-konserwacyjnych wydatków kapitałowych) przepływów pieniężnych niż EBITDA i jest bardziej porównywalny w przypadku różnych intensywności kapitału.

- Wielokrotne EV / FCF - EV / FCF jest preferowane niż EV / EBITDA do porównywania przedsiębiorstw w sektorze. Porównanie sektorów lub rynków, na których przedsiębiorstwa mają bardzo różny stopień kapitałochłonności

- EV / Capacity - Core EV / jednostki mocy (np. Tony mocy cementu) lub inna jednostka generująca przychody (np. Abonenci).

Tabela porównawcza kapitału własnego a wartości przedsiębiorstwa

| Wartość kapitału własnego | Wartość przedsiębiorstwa (EV) | |

| Proszę wyrazić wartość roszczeń udziałowców do aktywów i przepływów pieniężnych przedsiębiorstwa | Koszt zakupu prawa do całości podstawowego przepływu środków pieniężnych przedsiębiorstwa | |

| Odzwierciedla pozostałe zyski po wypłacie wierzycielom, udziałowcom mniejszościowym i innym podmiotom niebędącym roszczeniami kapitałowymi | Obejmuje wszystkie formy kapitału - kapitał własny, dług, akcje uprzywilejowane, udziały mniejszości | |

| Zalety wartości kapitału własnego • Bardziej adekwatne do wycen akcji • Bardziej wiarygodne • Bardziej znane inwestorom | Zalety wartości przedsiębiorstwa • Można zminimalizować różnice w zasadach rachunkowości • Kompleksowe • Umożliwia wykluczenie aktywów niezwiązanych z podstawową działalnością • Łatwiejsze zastosowanie do przepływu środków pieniężnych |

Przewartościowane czy niedowartościowane?

Są przede wszystkim dwa sposoby na osiągnięcie godziwej wyceny spółki przy użyciu techniki wyceny względnej. Jest wiele metod historycznych i metod sektorowych.

# 1 - Historyczna metoda wielokrotna

Powszechne podejście polega na porównaniu aktualnej wielokrotności z historyczną wielokrotnością mierzoną w porównywalnym punkcie cyklu koniunkturalnego i środowiska makroekonomicznego.

Interpretacje są stosunkowo prostsze, jeśli utworzymy wykres ceny do zarobków. Jak wspomniano powyżej, obecny współczynnik PE ~ 20x w Foodland Farsi; Jednak historyczny średni PE był bliższy 8,6x.

Obecnie rynek żąda 20 USD / EPS (zdefiniowany jako PE); Jednak w przeszłości cena tych akcji wynosiła 8,6 USD / EPS. Oznacza to, że wartość akcji jest zawyżona o PE = 20x w porównaniu z historycznym PE = 8,6x i możemy polecić pozycję SPRZEDAJ na tej akcji.

# 2 - Metoda wielosektorowa

W tym podejściu porównujemy aktualne mnożniki z innymi firmami, sektorem lub rynkiem. Poniżej znajduje się hipotetyczny przykład wyjaśniający tę metodologię.

Z powyższej tabeli wynika, że średni mnożnik PE dla sektora IT wynosi 20,7x. Jednak rozważana firma - Infosys, jest notowana na 17,0x. Oznacza to, że Infosys handluje poniżej średniej wielokrotności sektora, a sygnał KUPNA jest uzasadniony.

Analiza porównawcza firmy

Poniżej znajduje się typowa tabela wyceny względnej, którą analityk ma sporządzić w ramach badania. Tabela porównawcza zawiera firmy branżowe oraz ich parametry operacyjne i wyceny. W większości przypadków parametry zawarte w tabeli są takie jak poniżej

- Nazwa firmy

- Najnowsza cena

- Kapitalizacja rynkowa

- Wartość przedsiębiorstwa

- EBITDA

- Dochód netto

- Metodologie wyceny, takie jak PE, EV / EBITDA, P / CF itp .;

- Obliczane są kroczące i przednie wielokrotności (wielokrotności 2-3 lat)

- Średnia i mediana Wielokrotne wartości

Procedurę obliczania wielokrotności można w prosty sposób podsumować, jak poniżej

Chociaż powyższy przykład jest prosty, jednak aby zastosować to samo w rzeczywistych scenariuszach, należy ustalić wartość i czynnik wartości oraz dokonać kilku korekt.

W mojej następnej serii wycen omówiłem najważniejsze elementy analizy porównawczej firmy i wyceny sumy części.

Wniosek

Jak zauważamy z powyższego artykułu, oba narzędzia są ważne z punktu widzenia Wycen. Wartość kapitału własnego to wartość tylko dla akcjonariuszy; jednakże wartość przedsiębiorstwa to wartość firmy, która przypada zarówno udziałowcom, jak i posiadaczom długu (łącznie).

Jednak w każdej firmie / sektorze można zastosować 3-5 wielokrotności (wartość przedsiębiorstwa lub wartość kapitału własnego lub obie). Ważniejsze jest poznanie użycia i zastosowania każdej wielokrotności.