Formuła obliczania dźwigni finansowej

Dźwignia finansowa mówi nam, w jakim stopniu firma jest uzależniona od pożyczek i jak firma generuje przychody z zadłużenia lub pożyczki, a wzór do obliczenia tego jest prostym stosunkiem całkowitego zadłużenia do kapitału własnego.

Tutaj,

Całkowity dług = Dług krótkoterminowy + Dług długoterminowy.

Zadłużenie może polegać na pożyczaniu środków od banków w formie pożyczki lub poprzez emisję kapitału na rynku w celu uzyskania środków. Fundusze te pomagają firmie rozwijać się, generować przychody, zwiększać cenę akcji i standard rynkowy, co prowadzi do poprawy wyników funduszu i potencjału zapewniającego wysoką stopę zwrotu z inwestycji.

Przykłady obliczania dźwigni finansowej

Zobaczmy kilka prostych i zaawansowanych przykładów, aby lepiej to zrozumieć.

Możesz pobrać ten szablon formuły dźwigni finansowej w programie Excel tutaj - szablon formuły dźwigni finansowej w programie Excel

Przykład 1

Zobaczmy przykład, aby zrozumieć obliczanie wzoru dźwigni finansowej.

Załóżmy, że firma Star Logistic Pvt. Ltd chce poznać swoją dźwignię finansową; spółka miała dług w wysokości 100 000 USD i kapitał własny w wysokości 40 000 USD. Obliczenie dźwigni finansowej będzie.

- Rezultatem będzie:

Zatem z powyższego obliczenia wartość dźwigni finansowej wyniesie: 2.5

Przykład nr 2

Firma o nazwie Apple Pvt. Ltd zakupiła maszyny za 100 000 USD w gotówce i dzięki wykorzystaniu tej firmy wygenerowała dochód w wysokości 150 000 USD. Podczas gdy inna firma o nazwie Kiwi Pvt. Ltd zaciągnęła pożyczkę na zakup tego samego typu maszyn i chce również osiągnąć dochód w wysokości 150 000 dolarów. Kiwi wykorzystuje dźwignię finansową do generowania przychodów, ale niestety Kiwi poniósł stratę w wysokości 300 000 USD.

Dźwignia finansowa pomaga firmie zwiększyć dochody, a opodatkowaniu obniżyć koszt netto zadłużenia, ponieważ koszty odsetek można odliczyć od podatku. Poniżej znajduje się najważniejsze informacje dotyczące dźwigni finansowej.

- Im wyższa jest wartość dźwigni finansowej, tym większe jest wykorzystanie długu, co również prowadzi do wzrostu kosztów firmy w zakresie opłat manipulacyjnych i płaconych od niej odsetek, co może mieć wpływ na EPS i rentowność firmy .

- Natomiast jeśli wartość dźwigni finansowej jest niska, oznacza to, że firma emituje dużo kapitałowych i finansowych papierów wartościowych, aby zebrać fundusz na rozwój biznesu. Jednocześnie ryzyko rośnie, ponieważ ryzyko na rynku jest wysokie, a rynek jest zbyt zmienny.

- Ryzyko finansowe pomaga również w ustaleniu faktycznej sytuacji finansowej przedsiębiorstwa i przedsiębiorstwa z nim związanego oraz prowadzonej działalności.

- Dźwignia finansowa pomaga inwestorowi poznać zdolność kredytową firmy i ryzyko związane z transakcją pieniężną. Pomaga również poznać zwrot z inwestycji i pomaga obliczyć potencjalne zwroty.

Przykład nr 3

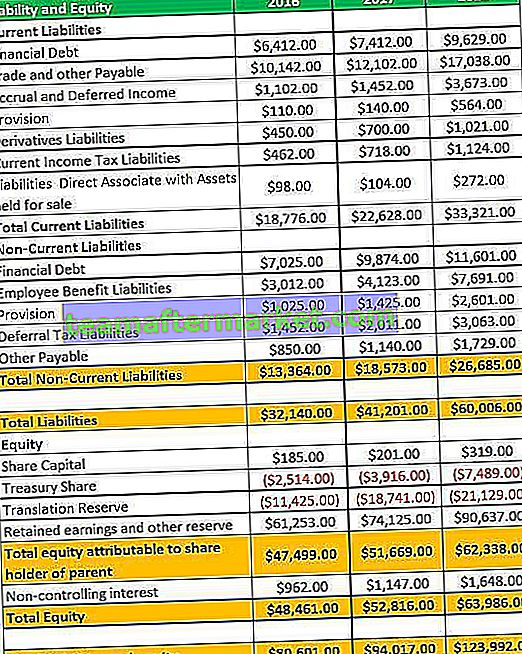

Zobaczmy przykład obliczenia dźwigni finansowej. Załóżmy, że poniżej jest bilans firmy Rolta Pvt. Ltd za rok 2016, 2017 i 2018.

Przy pomocy powyższego Bilansu zebraliśmy poniższe informacje.

- Bieżące zadłużenie = 6412 w 2016 r., 7412 w 2017 r. I 9629 w 2018 r

- Całkowity dług = 13437 w 2016 r., 17286 w 2017 r. I 21230 w 2018 r

- Łączny kapitał własny = 48 461 w 2016 r., 52816 w 2017 r. I 63 986 w 2018 r

Teraz, korzystając z powyższych informacji, obliczmy teraz dźwignię finansową dla wszystkich lat.

A więc wyliczenie dźwigni finansowej za rok 2016

Obliczenie dźwigni finansowej za rok 2017

Obliczenie dźwigni finansowej za rok 2018

Zatem dźwignia finansowa wzrasta z 28% w 2016 r. Do 33% w 2017 r. Iz 33% do 34% w 2018 r.

Kalkulator dźwigni finansowej

| Całkowity dług | |

| Kapitał własny | |

| Formuła dźwigni finansowej | |

| Formuła dźwigni finansowej = |

|

|

Trafność i zastosowania

Zastosowania równania dźwigni finansowej są następujące: -

- Dźwignia finansowa jest wykorzystywana w strukturyzowaniu kapitału korporacyjnego.

- Pomaga w opodatkowaniu, zmniejszając koszt netto pożyczki, ponieważ koszty odsetek można odliczyć od podatku.

- Pomaga poznać ryzyko finansowe firmy.

- Dźwignia finansowa pomaga również w podejmowaniu ważnych decyzji dla firmy.

Równanie dźwigni finansowej jest bardzo ważną i delikatną rzeczą, ponieważ fundusz pożyczkowy pomaga firmie rozwijać się i zwiększać zyski, ale istnieje również duże zaangażowanie, które może polegać na potencjalnej stracie firmy. Przed rozważeniem wartości dźwigni potrzebne są głównie dwa czynniki, a mianowicie kondycja ekonomiczna branży i rodzaj branży.