Co to jest analiza wskaźnikowa?

Analiza wskaźnikowa to metoda matematyczna, w której różne wskaźniki finansowe przedsiębiorstwa, zaczerpnięte z arkuszy finansowych i innych publicznie dostępnych informacji, są analizowane w celu uzyskania wglądu w szczegóły finansowe i operacyjne przedsiębiorstwa.

Jest to najbardziej wszechstronny przewodnik po analizie wskaźnikowej / analizie sprawozdania finansowego.

Ten przewodnik napisany przez ekspertów wykracza poza zwykły bełkot i analizuje praktyczną analizę sprawozdań finansowych wykorzystywaną przez bankierów inwestycyjnych i analityków ds. Badań kapitałowych.

Tutaj wziąłem studium przypadku Colgate i obliczyłem wskaźniki w programie Excel od podstaw.

Proszę zauważyć, że niniejszy przewodnik dotyczący analizy współczynników w sprawozdaniu finansowym zawiera ponad 9000 słów, a jego wykonanie zajęło mi 4 tygodnie. Aby zapisać tę stronę na przyszłość i nie zapomnij jej udostępnić :-)

NAJWAŻNIEJSZE - Pobierz szablon Colgate Ratio Excel i postępuj zgodnie z instrukcjami

Pobierz szablon programu Excel do analizy współczynników Colgate

Pobierz rozwiązany i nierozwiązany szablon Colgate Excel

Możesz skorzystać z poniższej nawigacji do krótkiej listy i poznać analizę wskaźnikową tematu sprawozdania finansowego, na którym chcesz się skupić. Ponadto możesz bezpośrednio filtrować podstawowe pojęcia lub zastosowania typów analizy w studiach przypadków Colgate lub wybrać opcję uczenia się obu jednocześnie z poniższych.

Chcę się uczyć

Analiza pionowa Analiza horyzontalna Analiza trendu

Chcę się nauczyć typów analizy współczynników.

Wskaźnik wypłacalności Wyniki operacyjne Analiza ryzyka Analiza wzrostu

Chcę się nauczyć następujących rzeczy

Studia przypadków ConceptColgate

| Analiza współczynników w finansach (przeczytaj najpierw) |

Krok 1 - Pobierz szablon analizy współczynnika modelu Colgate Excel. Będziesz używać tego szablonu do analizy

Pobierz szablon analizy współczynnika Colgate

Krok 2 - Pamiętaj, że otrzymasz dwa szablony - 1) nierozwiązany model Colgate 2) rozwiązany model Colgate

Krok 3 - Powinieneś zacząć od nierozwiązanego szablonu modelu Colgate. Postępuj zgodnie z instrukcjami obliczania analizy współczynników krok po kroku w celu przeprowadzenia analizy.

Krok 4 - Przyjemnej nauki!

Spis treści

Uczyniłem łatwą nawigację, aby nauczyć się typów analizy współczynników.

- Współczynnik płynności

- Wskaźnik wypłacalności

- Wskaźniki obrotów

- Wydajność operacyjna

- Efektywność operacyjna

- Rentowność operacyjna

- Ocena ryzyka

- Ryzyko biznesowe

- Ryzyko finansowe

- Ryzyko płynności zewnętrznej

- Analiza wzrostu

Cel analizy wskaźnikowej w finansach

Celem analizy wskaźnikowej jest ocena wyników zarządzania w zakresie rentowności, wydajności i ryzyka

Chociaż informacje zawarte w sprawozdaniu finansowym są historyczne, służą do prognozowania przyszłych wyników

Analizę wskaźnikową można przeprowadzić trzema metodami -

- Analiza pionowa (nazywana również analizą stwierdzeń dotyczących wspólnych rozmiarów) - porównuje każdą pozycję z przypadkiem podstawowym sprawozdań finansowych. Wszystkie pozycje rachunku zysków i strat są wyrażone jako procent sprzedaży. Pozycje bilansowe są wyrażone jako procent aktywów ogółem lub pasywów ogółem (uwaga: aktywa ogółem = pasywa ogółem)

- Analiza pozioma - porównuje dwa sprawozdania finansowe (rachunek zysków i strat, bilans) o określenie zmiany bezwzględnej, a także zmian procentowych.

- Analiza współczynników - umieszcza ważne zmienne biznesowe w perspektywie, porównując je z innymi liczbami. Zapewnia znaczący związek między poszczególnymi wartościami w sprawozdaniach finansowych.

Więc który z nich jest najlepszy, jeśli chodzi o analizę współczynników ?

Oczywiście nie możesz wybrać i wybrać jednej metody jako najlepszej i JEDYNEJ metody przeprowadzania analizy współczynnika.

Musisz wykonać wszystkie TRZY analizy, aby uzyskać pełny obraz firmy.

Przyjrzyjmy się każdemu z nich po kolei.

Analiza pionowa

Analiza pionowa jest techniką używaną do określenia, gdzie firma wykorzystała swoje zasoby i w jakich proporcjach te zasoby są rozdzielane na różne konta bilansu i rachunku zysków i strat. Analiza określa względną wagę każdego konta i jego udział w zasobach aktywów lub generowaniu przychodów

Analiza pionowa - rachunek zysków i strat

- W rachunku zysków i strat analiza wertykalna jest uniwersalnym narzędziem do pomiaru względnych wyników firmy z roku na rok pod względem kosztów i rentowności.

- Powinien być zawsze uwzględniany jako część każdej analizy finansowej. W tym przypadku wartości procentowe są obliczane w odniesieniu do sprzedaży, które są uważane za 100%.

- Ta analiza pionowa w rachunku zysków i strat jest często nazywana analizą marży, ponieważ daje różne marże w stosunku do sprzedaży.

- Pomaga nam również w przeprowadzaniu analizy szeregów czasowych (jak marże rosły / spadały na przestrzeni lat), a także pomaga w analizie przekrojowej z innymi porównywalnymi firmami z branży.

Analiza pionowa rachunku zysków i strat: studium przypadku Colgate

- Dla każdego roku pozycje w rachunku zysków i strat są dzielone przez numer w górnym wierszu (sprzedaż netto) z danego roku.

- Na przykład w przypadku zysku brutto jest to zysk brutto / sprzedaż netto. Podobnie w przypadku innych liczb

Co możemy zinterpretować za pomocą analizy pionowej Colgate Palmolive

- Analiza współczynnika pionowego pomaga nam w analizie trendów historycznych.

- Zwróć uwagę, że od analizy wertykalnej dochodzimy tylko do zadawania właściwych pytań (identyfikacji problemów). Jednak nie otrzymujemy tutaj odpowiedzi na nasze pytania.

- W Colgate zauważamy, że marża zysku brutto (zysk brutto / sprzedaż netto) mieściła się w przedziale 56% -59%. Dlaczego zmienne?

- Zwracamy również uwagę, że ogólne koszty sprzedaży i administracyjne (SG&A) spadły z 36,1% w 2007 r. Do 34,1% w roku kończącym się w 2015 r. Dlaczego?

- Zwróć również uwagę, że dochody operacyjne znacznie spadły w 2015 roku. Dlaczego?

- Zysk netto spadł znacznie do mniej niż 10%. Czemu?

- Również efektywne stawki podatkowe wzrosły do 44% w 2015 r. (Od 2008 do 2014 r. Kształtowały się w granicach 32-33%). Czemu?

Analiza pionowa - Bilans (wspólny stosunek wielkości?)

- Analiza pionowa bilansu normalizuje bilans i wyraża każdą pozycję jako procent aktywów / zobowiązań ogółem.

- Pomaga nam zrozumieć, w jaki sposób każda pozycja bilansu zmieniała się na przestrzeni lat. Np. Czy dług się zwiększył czy zmniejszył?

- Pomaga również w analizie przekrojowej (porównanie siły bilansu z innymi porównywalnymi firmami)

Analiza pionowa bilansu: studium przypadku Colgate

- Dla każdego roku pozycje bilansowe są dzielone przez liczbę najważniejszych aktywów (lub zobowiązań ogółem) w odpowiednim roku.

- Na przykład w przypadku należności obliczamy jako należności / aktywa ogółem. Podobnie w przypadku innych pozycji bilansowych

Interpretacja analizy pionowej Colgate

- Środki pieniężne i ekwiwalenty środków pieniężnych wzrosły z 4,2% w 2007 r. I obecnie stanowią 8,1% sumy aktywów. Dlaczego nagromadzenie gotówki?

- Należności spadły z 16,6% w 2007 roku do 11,9% w 2015 roku. Czy oznacza to zaostrzenie warunków polityki kredytowej?

- Zapasy również spadły, z 11,6% do 9,9% ogółem. Czemu?

- Co obejmuje „inne aktywa obrotowe”? Pokazuje stały wzrost z 3,3% do 6,7% sumy aktywów w ciągu ostatnich 9 lat.

- Co obejmuje inne aktywa? Dlaczego wykazuje zmienny trend?

- Po stronie pasywów można wyróżnić wiele obserwacji. W ciągu ostatnich 9 lat poziom zobowiązań stale malał i obecnie wynosi 9,3% sumy aktywów.

- Dlaczego w 2015 roku nastąpił znaczący skok długu długoterminowego do 52,4%? W tym celu musimy zbadać to w 10K?

- Udziały niekontrolujące również wzrosły w ciągu 9 lat i obecnie wynoszą 2,1%

Analiza pozioma

Analiza pozioma to technika używana do oceny trendów w czasie poprzez obliczanie procentowych wzrostów lub spadków w stosunku do roku bazowego. Zapewnia analityczne powiązanie między rachunkami obliczonymi w różnych terminach przy użyciu waluty o różnych siłach nabywczych. W efekcie ta analiza indeksuje rachunki i porównuje ich ewolucję w czasie.Podobnie jak w przypadku metodologii analizy pionowej, pojawią się problemy, które należy zbadać i uzupełnić innymi technikami analizy finansowej. Nacisk kładziony jest na poszukiwanie objawów problemów, które można zdiagnozować za pomocą dodatkowych technik. Spójrzmy na przykład.

Analiza pozioma rachunku zysków i strat Colgate

Obliczamy tempo wzrostu każdej pozycji w odniesieniu do poprzedniego roku.Na przykład, aby znaleźć tempo wzrostu sprzedaży netto w 2015 r., Formuła jest następująca: (sprzedaż netto 2015 - sprzedaż netto 2014) / sprzedaż netto 2014

Co możemy zinterpretować za pomocą analizy horyzontalnej Colgate Palmolive

- W ciągu ostatnich dwóch lat Colgate odnotował spadek sprzedaży netto. W 2015 roku Colgate odnotował spadek wzrostu o -7,2% w 2015 roku. Dlaczego?

- Zmniejszył się jednak koszt sprzedaży (pozytywny z punktu widzenia firmy). Dlaczego tak jest?

- Dochód netto spadł w ostatnich trzech latach, aż o 36,5% w 2015 roku.

Analiza trendów

Analiza trendów porównuje ogólny wzrost kluczowych pozycji sprawozdania finansowego na przestrzeni lat w stosunku do scenariusza podstawowego.

Na przykład w przypadku Colgate zakładamy, że rok 2007 jest scenariuszem bazowym i analizujemy wyniki sprzedaży i zysku netto na przestrzeni lat.

- Zwracamy uwagę, że sprzedaż wzrosła tylko o 16,3% w okresie 8 lat (2008-2015).

- Zwracamy również uwagę, że ogólny zysk netto spadł o 20,3% w ciągu 8 lat.

Ramy analizy wskaźnikowej

Analiza wskaźnikowa sprawozdań finansowych to kolejne narzędzie pomagające zidentyfikować zmiany w sytuacji finansowej przedsiębiorstwa. Pojedynczy wskaźnik nie jest wystarczający, aby właściwie ocenić sytuację finansową przedsiębiorstwa. Kilka wskaźników należy przeanalizować razem i porównać ze wskaźnikami z poprzedniego roku lub nawet z innymi firmami z tej samej branży. Ten porównawczy aspekt analizy jest niezwykle ważny w analizie finansowej. Należy zauważyć, że współczynniki są parametrami, a nie dokładnymi lub bezwzględnymi pomiarami. W związku z tym wskaźniki należy interpretować ostrożnie, aby uniknąć błędnych wniosków. Analityk powinien postarać się wyjść poza liczby, umieścić je w odpowiedniej perspektywie i, jeśli to konieczne, zadać właściwe pytania do dalszych rodzajów analizy wskaźnikowej.

Analiza współczynnika wypłacalności

Typ analizy współczynnika wypłacalności dzieli się przede wszystkim na dwie części - Analiza płynności i Analiza obrotów sprawozdania finansowego. Są one dalej podzielone na 10 wskaźników, jak widać na poniższym diagramie.

Omówimy każdą podkategorię po kolei.

Analiza wskaźnika płynności

Analiza wskaźników płynności mierzy płynność aktywów firmy (jak łatwo można je zamienić na gotówkę) w porównaniu z jej bieżącymi zobowiązaniami. Istnieją trzy wspólne wskaźniki płynności

- Bieżąca analiza

- Wskaźnik testu kwasowości (lub szybkiego zasobu)

- Wskaźnik gotówki

# 1 - Współczynnik bieżący

Jaki jest obecny wskaźnik?

Wskaźnik płynności jest najczęściej stosowanym wskaźnikiem do pomiaru płynności przedsiębiorstwa, ponieważ jest to szybki, intuicyjny i łatwy do zrozumienia związek między aktywami obrotowymi a zobowiązaniami bieżącymi. Zasadniczo odpowiada na pytanie „Ile dolarów w aktywach bieżących firma musi pokryć każdy dolar bieżących zobowiązań”.

Wzór na bieżący wskaźnik = aktywa bieżące / pasywa bieżąceWeźmy prosty przykład obliczenia wskaźnika bieżącej wartości,

Aktywa bieżące = 200 USD Pasywa bieżące = 100 USDAktualny stosunek = 200 USD / 100 USD = 2,0x

Oznacza to, że firma ma dwa dolary aktywów obrotowych na każdego dolara bieżących zobowiązań.

Interpretacja analityków aktualnego wskaźnika

- Wskaźnik bieżącej płynności daje nam zgrubne oszacowanie, czy spółka byłaby w stanie „przetrwać” rok, czy nie. Jeżeli aktywa bieżące są większe niż zobowiązania bieżące, interpretujemy, że spółka może zlikwidować swoje aktywa obrotowe i spłacić bieżące zobowiązania oraz przetrwać co najmniej jeden cykl operacyjny.

- Obecny wskaźnik sam w sobie nie dostarcza nam pełnych informacji na temat jakości aktywów obrotowych i tego, czy są one w pełni zbywalne.

- Jeżeli w skład majątku obrotowego wchodzą przede wszystkim należności, należy zbadać ściągalność tych należności.

- Jeśli aktywa obrotowe składają się z dużych zapasów, należy pamiętać, że konwersja zapasów na gotówkę zajmie więcej czasu, ponieważ nie można ich łatwo sprzedać. Zapasy to znacznie mniej płynne aktywa niż należności.

- Należy również przyjrzeć się średnim terminom zapadalności aktywów obrotowych i zobowiązań krótkoterminowych. Jeżeli zobowiązania krótkoterminowe zapadają w następnym miesiącu, wówczas aktywa obrotowe zapewniające płynność w ciągu 180 dni mogą nie być zbyt przydatne.

Analiza bieżącego wskaźnika - przykład studium przypadku Colgate

Obliczmy teraz aktualne wskaźniki dla Colgate.

- Colgate przez ostatnie 10 lat utrzymywał zdrowy współczynnik bieżącej wartości powyżej 1.

- Obecny wskaźnik Colgate w 2015 roku wyniósł 1,24x. Oznacza to, że bieżące aktywa Colgate są większe niż bieżące zobowiązania Colgate.

- Jednak nadal musimy zbadać jakość i płynność aktywów obrotowych. Zwracamy uwagę, że około 45% aktywów obrotowych w 2015 r. Stanowią zapasy i inne aktywa obrotowe. Może to wpłynąć na poziom płynności Colgate.

- Podczas badania zapasów Colgate zauważamy, że większość inwentarza składa się z towarów gotowych (które mają lepszą płynność niż dostawy surowców i produkcja w toku).

źródło: Raport Colgate 2015 10K, str. - 100

Poniżej znajduje się krótkie porównanie aktualnego stosunku Colgate do P&G do Unilever

źródło: ycharts

- Obecny wskaźnik Colgate, w porównaniu z grupą rówieśniczą (P&G i Unilever), wydaje się znacznie lepszy.

- Wydaje się, że wskaźnik bieżącej płynności Unilevera spada w ciągu ostatnich 5 lat. Jednak wskaźnik P&G Current pozostał mniej niż 1 w ciągu ostatnich 10 lat.

# 2 - Szybka analiza wskaźników

Co to jest wskaźnik szybki?

- Czasami aktywa obrotowe mogą zawierać ogromne ilości zapasów, przedpłaty itp. Może to wypaczyć interpretacje wskaźników bieżących, ponieważ nie są one bardzo płynne.

- Aby rozwiązać ten problem, jeśli weźmiemy pod uwagę jedyne najbardziej płynne aktywa, takie jak środki pieniężne i ich ekwiwalenty oraz należności, powinno to dać nam lepszy obraz pokrycia zobowiązań krótkoterminowych.

- Ten stosunek jest znany jako Quick Ratio lub Acid Test.

- Praktyczna reguła dla zdrowego wskaźnika testu kwasowości to 1,0.

Weźmy prosty przykład obliczenia współczynnika szybkiego,

Gotówka i ekwiwalenty gotówki = 100 USDNależności = 500 USD

Bieżące zobowiązania = 1000 USD

Następnie współczynnik szybki = (100 USD + 500 USD) / 1000 USD = 0,6x

Interpretacja analityka

- Należności są bardziej płynne niż zapasy.

- Dzieje się tak, ponieważ należności zamieniają się bezpośrednio na gotówkę po okresie kredytowania; jednakże zapasy są najpierw konwertowane na należności, które z kolei wymagają dalszego czasu, aby zamienić je na gotówkę.

- Ponadto może wystąpić niepewność co do rzeczywistej wartości zrealizowanych zapasów, ponieważ niektóre z nich mogą stać się przestarzałe, ceny mogą ulec zmianie lub mogą zostać uszkodzone.

- Należy zauważyć, że niski współczynnik płynności nie zawsze może oznaczać problemy z płynnością firmy. Niskie szybkie wskaźniki można znaleźć w firmach, które sprzedają za gotówkę (na przykład restauracje, supermarkety itp.). W tych biznesach nie ma należności; jednak może istnieć ogromny stos zapasów.

Analiza współczynnika szybkiego - przykład studium przypadku Colgate

Spójrzmy teraz na interpretację współczynnika szybkiego w Colgate.

Szybki stosunek Colgate jest stosunkowo zdrowy (między 0,56x - 0,73x). Ten test pokazuje nam zdolność firmy do spłacania krótkoterminowych zobowiązań za pomocą należności oraz środków pieniężnych i ekwiwalentów środków pieniężnych.

Poniżej znajduje się krótkie porównanie analizy wskaźnika Quick Ratio w zestawieniu Colgate, P&G i Unilever

źródło: ycharts

źródło: ycharts

W porównaniu do swoich rówieśników Colgate ma bardzo dobry współczynnik szybkości.

Chociaż wskaźnik szybkiej stopy procentowej Unilevera spada przez ostatnie 5-6 lat, zauważamy również, że wskaźnik szybkich zysków i strat jest znacznie niższy niż wskaźnik Colgate.

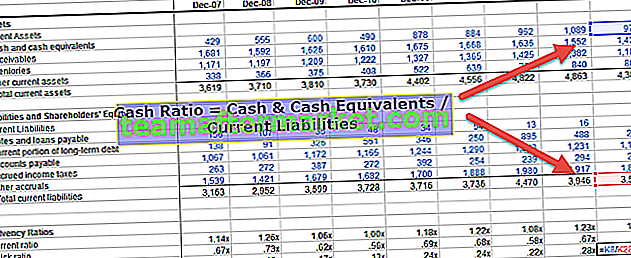

# 3 - Analiza wskaźnika gotówki

Jaki jest współczynnik gotówki?

Wskaźnik pokrycia gotówkowego uwzględnia wyłącznie środki pieniężne i ich ekwiwalenty (w ramach aktywów obrotowych znajdują się najbardziej płynne aktywa). Jeśli firma ma wyższy wskaźnik gotówki, jest bardziej prawdopodobne, że będzie w stanie spłacić swoje krótkoterminowe zobowiązania.

Formuła wskaźnika gotówki = gotówka i ekwiwalenty gotówki / zobowiązania krótkoterminoweWeźmy prosty przykład obliczenia wskaźnika gotówki,

Gotówka i ekwiwalenty gotówki = 500 USDBieżące zobowiązania = 1000 USD

Wtedy współczynnik szybki = 500 $ / 1000 $ = 0,5x

Interpretacja analityka

- Należy przyjrzeć się wszystkim trzem wskaźnikom - bieżącym, szybkim i gotówkowym w celu zrozumienia pełnego obrazu sytuacji płynnościowej Spółki.

- Wskaźnik gotówki jest ostatecznym testem płynności. Jeśli ta liczba jest duża, możemy oczywiście założyć, że spółka ma w banku wystarczającą ilość gotówki na spłatę krótkoterminowych zobowiązań.

Wskaźnik gotówki - przykład studium przypadku Colgate

Obliczmy wskaźniki gotówkowe w Colgate.

Colgate przez ostatnie 10 lat utrzymywał zdrowy wskaźnik gotówki na poziomie 0,1x do 0,28x. Dzięki temu wyższemu wskaźnikowi gotówkowemu firma jest w lepszej sytuacji na spłatę bieżących zobowiązań.

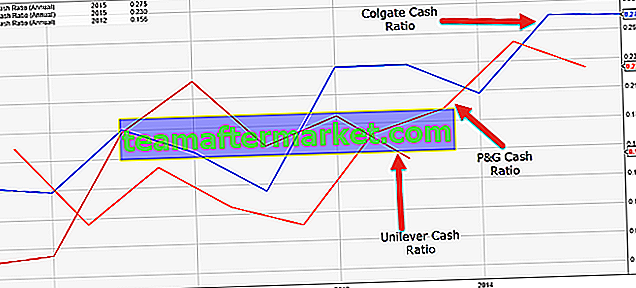

Poniżej znajduje się szybkie porównanie stosunku gotówki Colgate do P&G do Unilever

źródło: ycharts

źródło: ycharts

Współczynnik gotówki Colgate, w porównaniu do innych firm, wydaje się znacznie lepszy.

Współczynnik gotówki Unilever spadał w ciągu ostatnich 5-6 lat.

Wskaźnik gotówkowy P&G stale się poprawiał w ciągu ostatnich 3-4 lat.

Wskaźniki obrotów

Z powyższych trzech wskaźników płynności (bieżącej, szybkiej i gotówkowej) wynika, że odpowiada na pytanie: „Czy firma ma wystarczająco dużo płynnych aktywów, aby wyrównać swoje bieżące zobowiązania”. Więc ten stosunek dotyczy kwot w dolarach.

Jednak patrząc na analizę wskaźnika obrotów, staramy się analizować płynność na podstawie „tego, ile czasu zajmie firmie konwersja zapasów i należności na gotówkę lub czasu, jaki zajmie spłacenie dostawcom”.

Powszechnie stosowane wskaźniki obrotów obejmują:

- 4) Rotacja należności

- 5) Rozliczenia dni należności

- 6) Rotacja zapasów

- 7) Dni magazynowe

- 8) Rotacja zobowiązań

- 9) Dni płatne

- 10) Cykl konwersji gotówki

# 4 - Analiza wskaźnika rotacji należności

Czym jest analiza wskaźnika rotacji należności?

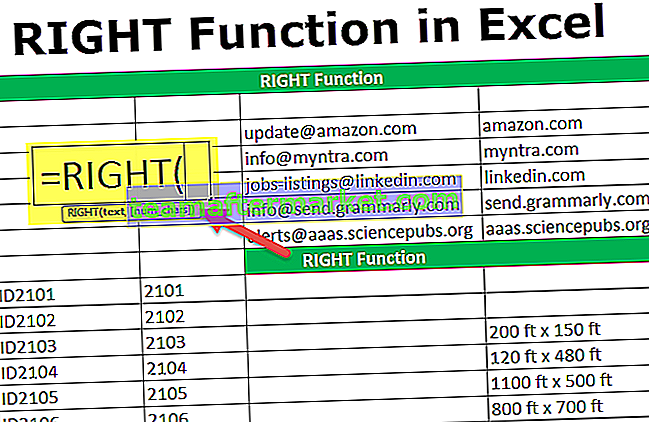

- Wskaźnik rotacji należności można obliczyć, dzieląc sprzedaż kredytową przez rozrachunki z należnościami.

- Intuicyjnie. zapewnia nam, ile razy Rozrachunki należności (sprzedaż kredytowa) są konwertowane na sprzedaż gotówkową

- Należności można obliczyć za cały rok lub za określony kwartał.

- Aby obliczyć należności za kwartał, w liczniku należy wziąć roczną sprzedaż.

Weźmy prosty przykład obliczania rotacji należności,

Sprzedaż = 1000 USDPrzyznany kredyt 80%

Należności = 200 USD

Sprzedaż kredytowa = 80% z 1000 $ = 800 $

Obrót należnościami = 800 USD / 200 USD = 4,0x

Interpretacja analityka

- Należy pamiętać, że całkowita sprzedaż obejmuje sprzedaż gotówkową + sprzedaż kredytową. Tylko sprzedaż kredytowa jest konwertowana na należności; dlatego powinniśmy brać tylko sprzedaż kredytową.

- Jeśli firma sprzedaje większość swoich towarów za gotówkę, nie będzie sprzedaży kredytowej.

- Dane dotyczące sprzedaży kredytów mogą nie być bezpośrednio dostępne w raporcie rocznym. Być może będziesz musiał zagłębić się w dyskusję i analizę kierownictwa, aby zrozumieć tę liczbę.

- Jeśli nadal trudno jest określić procent sprzedaży kredytowej, spójrz na telekonferencje, podczas których analitycy pytają kierownictwo o istotne zmienne biznesowe. Czasami w ogóle nie jest dostępny.

Należności - przykład Colgate

- Do obliczenia rotacji należności uwzględniliśmy średnie należności. Rozważamy „średnie” dane, ponieważ są to pozycje bilansowe.

- Przykładowo, jak pokazano na poniższym obrazku, przyjęliśmy średnie należności z 2014 i 2015 roku.

- Proszę również zauważyć, że przyjąłem założenie, że 100% sprzedaży Colgate to „sprzedaż kredytowa”.

- Zwracamy uwagę, że rotacja należności była niższa niż 10x w latach 2008-2010. Jednak poprawił się znacznie w ciągu ostatnich 8 lat i był bliżej 11x w 2015 roku.

- Wyższa rotacja należności oznacza większą częstotliwość zamiany należności na gotówkę (to dobrze!)

Poniżej znajduje się krótkie porównanie rotacji należności Colgate vs P&G vs Unilever

- Zwracamy uwagę, że wskaźnik rotacji należności P&G jest nieco wyższy niż w przypadku Colgate.

- Rotacja należnościami firmy Unilever jest bliższa rotacji Colgate.

źródło: ycharts

# 5 - Dni należności

Co to są należności w dniach?

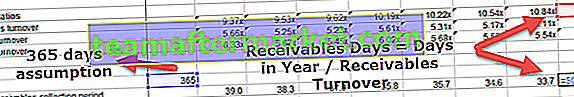

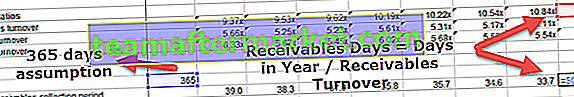

Należności w dniach są bezpośrednio powiązane z obrotem należnościami. Należności dniowe wyrażają te same informacje, ale w ujęciu liczby dni w roku. Zapewnia to intuicyjny pomiar dni inkasa należności.Dni należności można obliczyć na podstawie numerów bilansowych na koniec roku.

Wielu analityków woli jednak wykorzystywać średnią bilansową liczbę należności do obliczenia średniego okresu windykacji. (właściwym sposobem jest wykorzystanie średniego bilansu)

Formuła rozrachunków z należnościami = liczba dni w roku / obrót należnościamiWeźmy poprzedni przykład i poznajmy Dni należności.

Weźmy prosty przykład obliczania należności w dniach,

Obrót należnościami = 4,0xLiczba dni w roku = 365

Należności w dniach = 365 / 4,0x = 91,25 dni ~ 91 dni

Oznacza to, że konwersja należności na gotówkę zajmuje firmie 91 dni.

Interpretacja analityka

- Większość analityków spędza dni 365; jednak niektórzy analitycy używają również 360 jako liczby dni w roku. Zwykle ma to na celu uproszczenie obliczeń.

- Dni rozliczeniowe należy porównać ze średnim okresem kredytowania oferowanym przez firmę. Na przykład w powyższym przypadku, jeśli oferowany przez firmę okres kredytowania wynosi 120 dni, a firma otrzymuje gotówkę w ciągu zaledwie 91 dni, oznacza to, że firma dobrze sobie radzi z windykacją swoich należności.

- Jeśli jednak oferowany okres kredytowania wynosi 60 dni, to w bilansie można znaleźć znaczną ilość wcześniejszych należności, co oczywiście nie jest dobre z punktu widzenia firmy.

Należności w dniach - przykład studium przypadku Colgate

- Obliczmy należności w dniach dla Colgate. Aby obliczyć należności w dniach, przyjęliśmy 365 dni.

- Skoro wyżej wyliczyliśmy rotację należności, możemy teraz łatwo obliczyć dzienne należności.

Należności dniowe lub średnie dni spłaty należności zmniejszyły się z około 40 dni w 2008 roku do 34 dni w 2015 roku.

Należności dniowe lub średnie dni spłaty należności zmniejszyły się z około 40 dni w 2008 roku do 34 dni w 2015 roku. - Oznacza to, że Colgate lepiej radzi sobie z windykacją swoich należności. Być może zaczęli wprowadzać surowszą politykę kredytową.

# 6 - Analiza wskaźnika rotacji zapasów

Co to jest analiza wskaźnika rotacji zapasów?

Wskaźnik zapasów oznacza, ile razy zapasy są przywracane w ciągu roku. Można go obliczyć, biorąc koszt sprzedanych towarów i dzieląc go przez zapasy. Formuła obrotu zapasami = koszt sprzedanych towarów / zapasów.

Weźmy prosty przykład obliczenia wskaźnika rotacji zapasów.

Koszt sprzedanych towarów = 500 USDZapasy = 100 USD

Wskaźnik rotacji zapasów = 500 USD / 100 USD = 5,0x

Oznacza to, że w ciągu roku zapasy są zużywane 5 razy i przywracane do pierwotnego poziomu.

Interpretacja analityka

Możesz zauważyć, że przy obliczaniu rotacji należności wzięliśmy pod uwagę sprzedaż (sprzedaż kredytowa); jednak we wskaźniku rotacji zapasów uwzględniliśmy koszt własny sprzedaży. Czemu?

Powód jest taki, że gdy myślimy o należnościach, to bezpośrednio pochodzą one ze Sprzedaży na kredyt. Jednakże koszt własny sprzedaży jest bezpośrednio związany z zapasami i jest wykazywany w bilansie według kosztu.

Aby uzyskać intuicyjne zrozumienie tego, możesz zobaczyć równanie BASE.

B + A = S + EB = początkowy ekwipunek

A = Dodatek do zapasów (zakupy w ciągu roku)

S = koszt sprzedanych towarów

E = Kończące się wyposażenie

S = B + A - E

Jak zauważamy z powyższego równania, zapasy są bezpośrednio powiązane z kosztem sprzedanych towarów.

Wskaźnik rotacji zapasów - przykład studium przypadku Colgate

- Obliczmy wskaźnik rotacji zapasów firmy Colgate. Podobnie jak w przypadku rotacji należności, do obliczenia rotacji zapasów bierzemy średni stan zapasów.

- Zapasy Colgate obejmują surowce i dostawy, produkcję w toku i produkty gotowe.

- Obrót zapasami Colgate wahał się od 5x do 6x.

- W ciągu ostatnich 3 lat Colgate odnotował niższy wskaźnik rotacji zapasów. Oznacza to, że Colgate potrzebuje więcej czasu na przetworzenie swoich zapasów na gotowe produkty.

# 7 - Inwentarz dni

Co to jest spis dni?

Wcześniej obliczyliśmy wskaźnik rotacji zapasów. Jednak większość analityków woli obliczać dni zapasów. To oczywiście te same informacje, ale bardziej intuicyjne. Pomyśl o dniach zapasów jako przybliżonej liczbie dni potrzebnych na przekształcenie zapasów w gotowy produkt.

Formuła dni zapasów = liczba dni w roku / obrót zapasami.Weźmy prosty przykład obliczania zapasów w dniach. Skorzystamy z poprzedniego przykładu wskaźnika rotacji zapasów i obliczymy liczbę dni magazynowania.

Koszt sprzedanych towarów = 500 USDZapasy = 100 USD

Wskaźnik rotacji zapasów = 500 USD / 100 USD = 5,0x

Dni magazynowe = 365/5 = 73 dni.

Oznacza to, że zapasy są zużywane średnio co 73 dni i są przywracane do pierwotnego poziomu.

Interpretacja analityka

- Możesz również pomyśleć o dniach zapasów jako liczbie dni, przez które firma może kontynuować produkcję bez uzupełniania zapasów.

- Należy również zwrócić uwagę na wzorzec sezonowości w zużyciu zapasów w zależności od popytu. Rzadko się zdarza, aby zapasy były zużywane stale przez cały rok.

Dni zapasów - przykład studium przypadku Colgate

Obliczmy liczbę dni obrotu zapasami dla Colgate. Dni magazynowe dla Colgate = 365 / obrót zapasami.

- Widzimy, że okres przetwarzania zapasów wydłużył się z 64,5 dnia w 2008 roku do około 70,5 dnia w 2015 roku.

- Oznacza to, że Colgate przetwarza swoje zapasy nieco wolno w porównaniu z rokiem 2008.

# 8 - Obroty zobowiązań

Co to jest obrót rozrachunków z dostawcami?

Rotacja zobowiązań wskazuje, ile razy nastąpiła rotacja zobowiązań w ciągu okresu. Najlepiej mierzyć ją w odniesieniu do zakupów, ponieważ zakupy generują zobowiązania.

Formuła obrotu zobowiązań = zakupy / rozrachunki z zobowiązaniamiWeźmy prosty przykład obliczania obrotów zobowiązań. Z bilansu otrzymujesz następujące informacje -

Kończący się ekwipunek = 500 USDZapasy początkowe = 200 USD

Koszt sprzedanych towarów = 500 USD

Zobowiązania = 200 USD

W tym przykładzie musimy najpierw ustalić zakupy w ciągu roku. Jeśli pamiętasz równanie BASE, którego używaliśmy wcześniej, łatwo możemy znaleźć zakupy.

B + A = S + E

B = początkowy ekwipunek

A = dodatki lub zakupy w ciągu roku

S = KWS

E = Kończące się wyposażenie

otrzymujemy, A = S + E - B

Zakupy lub A = 500 USD + 500 USD - 200 USD = 800 USD

Obrót zobowiązań = 800 USD / 200 USD = 4,0x

Interpretacja analityka

- Niektórzy analitycy popełniają błąd, przyjmując koszt sprzedanych towarów w liczniku wzoru obrotu zobowiązań.

- Należy tutaj zauważyć, że zakup to ten, który prowadzi do zobowiązań.

- Wcześniej widzieliśmy, że sprzedaż może być sprzedażą gotówkową i sprzedażą kredytową. Podobnie zakupy mogą być zakupami gotówkowymi lub kredytowymi. Zakupy gotówkowe nie powodują powstania zobowiązań; tylko zakupy kredytowe prowadzą do powstania zobowiązań.

- Najlepiej byłoby, gdybyśmy poszukali informacji o zakupach kredytowych w raporcie rocznym.

Rotacja zobowiązań - przykład studium przypadku Colgate

W studium przypadku Colgate najpierw znajdujemy Zakupy. Zakupy 2015 = KWS 2015 + Zapasy 2015 - Zapasy 2014

Po dokonaniu zakupów możemy teraz znaleźć obrót zobowiązań. Należy pamiętać, że do obliczenia wskaźnika używamy średnich zobowiązań.

Zwracamy uwagę, że obroty należne spadły do 5,50x w 2015 r. Oznacza to, że Colgate potrzebuje nieco więcej czasu na dokonywanie płatności na rzecz swoich dostawców.

# 9 - Analiza współczynnika spłaty dni

Co to jest analiza wskaźnika zobowiązań?

Podobnie jak w przypadku wszystkich innych wskaźników obrotów, większość analityków woli obliczać wiele intuicyjnych dni płatności. Dni płatności to średnia liczba dni, które firma potrzebuje na dokonanie płatności na rzecz swoich dostawców.

Formuła dni zobowiązań = liczba dni w roku / obrót zobowiązańWeźmy prosty przykład obliczenia Dni płatności. Skorzystamy z poprzedniego przykładu obrotu rozrachunków z dostawcami, aby znaleźć dni płatności.

Wcześniej obliczyliśmy obrót rozrachunków z zobowiązaniami na 4,0xPłatne dni = 365/4 = 91,25 ~ 91 dni

Oznacza to, że firma płaci swoim klientom co 91 dni.

Interpretacja analityka

- Im dłuższy okres rozliczeniowy, tym lepiej dla firmy z punktu widzenia płynności.

- Sezonowość w branży może mieć wpływ na dni wypłaty. Czasami firma może magazynować zapasy ze względu na nadchodzący cykl koniunkturalny. Może to zniekształcać interpretacje, których dokonujemy w dni płatne, jeśli nie jesteśmy świadomi sezonowości.

Analiza wskaźnika zobowiązań - przykład studium przypadku Colgate

Obliczmy zobowiązania dla Colgate. Ponieważ obliczyliśmy już obrót zobowiązań, możemy obliczyć dni płatności = 365 / obrót zobowiązań.

Dni wypłaty nie zmieniły się na poziomie około 66 dni przez ostatnie 3 lata. Oznacza to, że Colgate potrzebuje około 66 dni na zapłatę swoim dostawcom.

# 10 - Cykl konwersji gotówki

Jaki jest cykl konwersji gotówki?

Cykl konwersji gotówki to całkowity czas potrzebny firmie na przeliczenie wypływów środków pieniężnych na wpływy (zwroty). Cykl konwersji gotówki to czas potrzebny firmie na zakup surowców, a następnie przekształcenie zapasów w gotowy produkt i sprzedaż produktu oraz otrzymanie gotówki, a następnie dokonanie niezbędnej zapłaty za zakupy.

Cykl konwersji gotówki zależy przede wszystkim od trzech zmiennych - dni należności, dni zapasów i dni płatności.

Wzór cyklu konwersji gotówki = Dni otrzymania należności + Dni zapasów - Dni płatnościWeźmy prosty przykład obliczenia cyklu konwersji gotówki,

Dni należności = 100 dniDni magazynowe = 60 dni

Płatne dni = 30 dni

Cykl konwersji gotówki = 100 + 60-30 = 130 dni.

Interpretacja analityka konwersji gotówki

- Oznacza liczbę dni, przez które pieniądze firmy utknęły w działalności firmy.

- Dłuższy cykl konwersji gotówki oznacza, że firma potrzebuje więcej czasu na wygenerowanie zwrotu gotówki.

- Jednak niższy cykl konwersji gotówki może być postrzegany jako zdrowa firma.

- Należy również porównać cykl konwersji gotówki ze średnimi w branży, abyśmy mogli lepiej wypowiedzieć się na temat wyższej / niższej strony cyklu konwersji gotówki.

Cykl konwersji gotówki - przykład studium przypadku Colgate

- Cykl konwersji gotówki Colgate = Dni otrzymania należności + Dni zapasów - Dni płatności

- Ogólnie zauważamy, że cykl ściągania gotówki skrócił się z około 46 dni w 2008 r. Do 38 dni w 2015 r.

- Oznacza to, że ogólnie Colgate poprawia swój cykl konwersji gotówki z każdym rokiem.

- Zwracamy uwagę, że okres windykacji należności ogólnie się skrócił, co przyczyniło się do zmniejszenia cyklu konwersji gotówki.

- Dodatkowo zauważamy, że wzrosła średnia liczba dni płatnych, co ponownie pozytywnie wpłynęło na cykl konwersji gotówki.

- Jednak wzrost liczby dni obsługi zapasów w ostatnich latach wpłynął negatywnie na cykl konwersji gotówki.

Analiza wskaźnikowa - wyniki operacyjne

Wskaźniki wydajności operacyjnej próbują zmierzyć, jak firma radzi sobie na poziomie podstawowym i są wystarczające, generując zwroty w stosunku do wdrożonych aktywów.

Wskaźniki wydajności operacyjnej są podzielone na dwa podziały, zgodnie z poniższym wykresem

Wskaźniki sprawności operacyjnej

# 11 - Analiza wskaźnika rotacji aktywów

Co to jest analiza wskaźnika rotacji aktywów?

Wskaźnik rotacji majątku to porównanie sprzedaży do aktywów ogółem. Wskaźnik ten wskazuje, jak efektywnie aktywa są wykorzystywane do generowania sprzedaży.

Wskaźnik obrotu aktywów Wzór = całkowita sprzedaż / aktywaWeźmy prosty przykład obliczenia cyklu konwersji gotówki.

Sprzedaż firmy A = 900 milionów USDAktywa ogółem = 1,8 miliarda USD

Obrót aktywami = 900 USD / 1800 USD = 0,5x

Oznacza to, że na każdy 1 dolar aktywów firma generuje 0,5 dolara

Interpretacja analityka

- Obroty aktywów mogą być bardzo niskie lub bardzo wysokie, w zależności od branży, w której działają.

- Rotacja majątku przedsiębiorstwa produkcyjnego będzie na niższym poziomie ze względu na dużą bazę aktywów w porównaniu do przedsiębiorstwa działającego w sektorze usług (niższe aktywa).

- Jeśli firma odnotowała znaczny wzrost aktywów w ciągu roku lub wzrost ten miał charakter sezonowy, analityk powinien znaleźć dodatkowe informacje, aby zinterpretować takie liczby.

Analiza wskaźnika rotacji aktywów - przykład studium przypadku Colgate

Obrót aktywów Colgate = sprzedaż / średnie aktywaZwracamy uwagę, że obroty aktywami Colgate wykazują tendencję spadkową. Obroty aktywów wyniosły 1,53x w 2008 roku; Jednak każdego roku wskaźnik ten sukcesywnie spada (1,26x w 2015 roku).

# 12 - Obrót netto środków trwałych

Co to jest obrót netto środków trwałych?

Obrót netto środków trwałych odzwierciedla wykorzystanie środków trwałych (rzeczowe aktywa trwałe).

Formuła obrotu netto środków trwałych = całkowita sprzedaż / środki trwałe nettoWeźmy prosty przykład obliczenia obrotu netto środków trwałych.

Całkowita sprzedaż = 600 USDAktywa trwałe netto = 600 USD

Obrót netto środków trwałych = 600 USD / 600 USD = 1,0x

Oznacza to, że za każdego dolara wydanego na środki trwałe firma jest w stanie wygenerować 1,0 dolara przychodu.

Interpretacja analityka

- Wskaźnik ten należy zastosować do sektorów o dużej kapitałochłonności, takich jak motoryzacja, produkcja, metale itp.

- Nie należy stosować tego współczynnika do firm z niewielkim aktywem, takich jak usługi lub internet, ponieważ środki trwałe netto będą naprawdę niskie i nie będą miały znaczenia z punktu widzenia analizy.

- Ta liczba może chwilowo wyglądać źle, jeśli firma ostatnio znacznie zwiększyła swoje możliwości w oczekiwaniu na przyszłą sprzedaż.

Obrót środkami trwałymi netto - przykład studium przypadku Colgate

Obrót netto środków trwałych firmy Colgate = sprzedaż / średnie aktywa trwałe netto (PPE, netto)

Podobnie jak w przypadku rotacji aktywów, rotacja netto środków trwałych również wykazuje tendencję spadkową.

Obrót netto środków trwałych w 2008 r. Wyniósł 5,0x; Jednak wskaźnik ten spadł do 4,07x w 2015 roku.

# 13 - Obrót kapitałem

Co to jest obrót kapitałem?

Obrót kapitałem własnym to stosunek całkowitych dochodów do kapitału własnego akcjonariusza. Wskaźnik ten mierzy, jak skutecznie firma wykorzystuje kapitał w celu generowania sprzedaży.

Wzór na wskaźnik rotacji kapitału = całkowita sprzedaż / kapitał własnyWeźmy prosty przykład obliczenia obrotu kapitałowego,

Całkowita sprzedaż = 600 USDKapitał własny = 300 USD

Wskaźnik obrotu kapitałem = 600 USD / 300 USD = 2,0x.

Oznacza to, że firma generuje 2,0 USD sprzedaży na każde 1,0 USD kapitału własnego akcjonariusza.

Obrót kapitałowy - przykład studium przypadku Colgate

Obrót kapitałowy Colgate = sprzedaż / średni kapitał własny akcjonariusza

Zwracamy uwagę, że w przeszłości obroty kapitałowe Colgate wahały się w przedziale 6x-7x. Jednak w 2015 roku podskoczył do 37,91x.

Wynikało to przede wszystkim z dwóch powodów: a) programu skupu akcji Colgate, skutkującego corocznym obniżaniem bazy kapitałowej. b) Skumulowane straty po odliczeniu podatków (są to straty, które nie wpływają na rachunek zysków i strat).

Analiza wskaźnika rentowności operacyjnej

Wskaźniki rentowności operacyjnej mierzą, ile kosztów są w stosunku do sprzedaży i jaki jest zysk generowany w całej działalności. Staramy się odpowiadać na pytania typu „ile procent zysku” lub „Czy firma kontroluje swoje wydatki, kupując zapasy itp. Po rozsądnej cenie?”

# 14 - Marża zysku brutto

Jaka jest marża zysku brutto?

Zysk brutto to różnica między sprzedażą a bezpośrednim kosztem wytworzenia produktu lub świadczenia usługi. Należy pamiętać, że koszty takie jak koszty ogólne, podatki, odsetki nie są tutaj odliczane.

Formuła marży brutto = (sprzedaż - koszty sprzedanych towarów) / sprzedaż = zysk brutto / sprzedażWeźmy prosty przykład obliczenia marży brutto,

Załóżmy, że ze sprzedaży firmy wynosi 1000 USD, a jej KWS 600 USDZysk brutto = 1000 USD - 600 USD = 400 USD

Marża zysku brutto = 400 USD / 1000 USD = 40%

Interpretacja analityka

- Marża brutto może się znacznie różnić w zależności od branży. Na przykład produkty cyfrowe sprzedawane online będą miały wyjątkowo wysoką marżę brutto w porównaniu do firmy sprzedającej laptopy.

- Marża brutto jest niezwykle przydatna, gdy patrzymy na historyczne trendy marż. Jeśli marże brutto rosły w przeszłości, może to być spowodowane wzrostem cen lub kontrolą kosztów bezpośrednich. Jeśli jednak marże brutto wykazują tendencję spadkową, może to być spowodowane zwiększoną konkurencyjnością, a tym samym skutkującą obniżeniem ceny sprzedaży.

- W niektórych firmach koszty amortyzacji są również uwzględniane w kosztach bezpośrednich. Jest to niepoprawne i powinno być pokazane pod zyskiem brutto w rachunku zysków i strat.

Marże brutto - przykład studium przypadku Colgate

Obliczmy marżę brutto Colgate. Marża brutto Colgate = zysk brutto / sprzedaż netto.

Należy pamiętać, że amortyzacja związana z działalnością produkcyjną jest uwzględniona w niniejszym koszcie operacyjnym (Colgate 10K 2015, str. 63)

Koszty wysyłki i obsługi mogą być uwzględnione w kosztach sprzedaży lub kosztach sprzedaży i kosztów administracyjnych. Firma Colgate zgłosiła jednak te koszty jako część kosztów sprzedaży i kosztów administracyjnych. Gdyby takie wydatki zostały uwzględnione w kosztach sprzedaży, marża brutto Colgate spadłaby o 770 punktów bazowych z 58,6% do 50,9% i spadła o 770 punktów bazowych i 750 punktów bazowych odpowiednio w 2014 i 2013 roku.

źródło: - Colgate 10K 2015, s. 46

# 15 - Marża zysku operacyjnego

Jaka jest marża zysku operacyjnego?

Zysk operacyjny lub marża zysku przed odsetkami i podatkami (EBIT) mierzy stopę zysku ze sprzedaży po uwzględnieniu kosztów operacyjnych. Dochód operacyjny można traktować jako „wynik finansowy” z działalności operacyjnej. Marża zysku operacyjnego = EBIT / sprzedaż

Weźmy prosty przykład obliczania marży operacyjnej,

Skorzystamy z poprzedniego przykładu.Załóżmy, że ze sprzedaży firmy wynosi 1000 USD, a jej KWS 600 USD

Koszt SG&A = 100 USD

Amortyzacja = 50 USD

EBIT = zysk brutto - koszty sprzedaży, koszty ogólne i administracyjne - amortyzacja = 400 USD - 100 USD - 50 USD = 250 USD

Marża EBIT = 250 $ / 1000 $ = 25%

Interpretacja analityka

- Należy zauważyć, że niektórzy analitycy jako zysk operacyjny przyjmują EBITDA (zysk przed amortyzacją i amortyzacją odsetek) zamiast EBIT. Jeśli tak jest, zakładają, że amortyzacja jest kosztem nieoperacyjnym.

- Większość analityków woli przyjmować EBIT jako zysk operacyjny. Operacyjna marża zysku jest najczęściej śledzona przez analityków.

- Należy mieć na uwadze fakt, że wiele firm uwzględnia jednorazowe pozycje (zyski / straty) w kosztach sprzedaży, kosztów ogólnych i administracyjnych lub innych kosztach powyżej EBIT. Może to zwiększyć lub zmniejszyć marże EBIT i wypaczyć analizę historyczną.

Marża zysku operacyjnego - przykład studium przypadku Colgate

Zysk operacyjny Colgate = EBIT / sprzedaż netto.

Historycznie rzecz biorąc, zysk operacyjny Colgate pozostawał w przedziale 20% -23%

Jednak w 2015 r. Marża EBIT Colgate znacznie spadła do 17,4%. Wynikało to przede wszystkim ze zmiany warunków księgowych podmiotu CP Venezuela (jak wyjaśniono poniżej)

- Colgate w ponad 75% uzyskuje dochody spoza Stanów Zjednoczonych. Firma jest narażona na zmiany warunków ekonomicznych, wahania kursów walut i niepewność polityczną w niektórych krajach.

- Kiedyś takim krajem była Wenezuela, gdzie środowisko operacyjne stanowiło duże wyzwanie dla Colgate i była niepewna gospodarcza ze względu na duże dewaluacje kursów walutowych. Dodatkowo, ze względu na kontrolę cen, Colgate ma ograniczone możliwości wprowadzania podwyżek cen bez zgody rządu.

- Te trudne warunki geopolityczne nadal mają negatywny wpływ na zdolność Colgate do generowania dochodu.

- W rezultacie, począwszy od 31 grudnia 2015 r., Colgate nie uwzględnia już wyników CP Venezuela w swoim skonsolidowanym rachunku zysków i strat i rozpoczęła księgowanie swojego podmiotu CP Venezuela przy użyciu metody kosztowej. W rezultacie firma pobrała opłatę przed opodatkowaniem w wysokości 1,084 miliarda dolarów w 2015 roku.

- Spowodowało to spadek marży operacyjnej Colgate w 2015 roku.

# 16 - Marża netto

Co to jest marża netto?

Marża netto to w zasadzie efekt netto decyzji operacyjnych i finansowych podejmowanych przez spółkę. Nazywa się to marżą netto, ponieważ w liczniku mamy dochód netto (pomniejszony o wszystkie koszty operacyjne, koszty odsetek oraz podatki)

Formuła marży netto = dochód netto / sprzedażWeźmy prosty przykład obliczenia marży netto; kontynuując nasz poprzedni przykład, EBIT = 250 USD, sprzedaż = 1000 USD.

Przyjmujemy teraz, że odsetki wynoszą 100 USD, a podatki są naliczane w wysokości 30% .EBIT = 250 USDOdsetki = 100 USD

EBT = 150 USD

Podatki = 45 USD

Zysk netto = 105 USD

Marża zysku netto = 105 USD / 1000 USD = 10,5%

Interpretacja analityka

- Podobnie jak marże brutto, marże netto mogą się znacznie różnić w zależności od branży. Na przykład handel detaliczny to biznes o bardzo niskiej marży (~ 5%), podczas gdy witryna internetowa sprzedająca produkty cyfrowe może mieć marżę zysku netto przekraczającą 40%.

- Marże netto są przydatne do porównywania firm z tej samej branży ze względu na podobne produkty i strukturę kosztów.

- Marże zysku netto mogą się zmieniać w przeszłości ze względu na obecność pozycji jednorazowych lub nieoperacyjnych.

Marża netto - przykład studium przypadku Colgate

Przyjrzyjmy się marży netto Colgate.

- W przeszłości marża netto dla Colgate wahała się w granicach 12,5% - 15%.

- Jednak w 2015 r. Znacznie spadł do 8,6%, głównie ze względu na zmiany w rachunkowości CP Venezuela (przyczyny opisane w dyskusji na temat marży EBIT).

# 17 - Zwrot z aktywów ogółem

Co to jest zwrot z aktywów ogółem?

Zwrot z aktywów lub zwrot z aktywów ogółem odnosi się do zysków firmy w stosunku do całego kapitału zainwestowanego w działalność.

Dwie ważne rzeczy, na które należy zwrócić uwagę -

- Zwróć uwagę, że w mianowniku mamy Aktywa ogółem, co zasadniczo dotyczy zarówno posiadaczy długu, jak i kapitału własnego.

- Podobnie w liczniku Zyski powinny odzwierciedlać coś, co jest przed wypłatą odsetek.

Weźmy prosty przykład Return on Total,

Firma A ma EBIT w wysokości 500 USD, a aktywa ogółem = 2000 USDZwrot z aktywów ogółem = 500 USD / 2000 USD = 25%

Oznacza to, że firma generuje zwrot z aktywów ogółem w wysokości 25%.

Interpretacja analityka

- Wielu analityków używa licznika jako dochodu netto + kosztów odsetek zamiast EBIT. Zasadniczo odliczają podatki.

- Zwrot z aktywów może być niski lub wysoki, w zależności od rodzaju branży. Jeśli firma działa w kapitałochłonnym sektorze (aktywa ciężkie), wówczas zwrot z aktywów może być niższy. Jeśli jednak firma to Asset Light (firma usługowa lub internetowa), zwykle ma wyższy zwrot z aktywów.

Zwrot z aktywów ogółem - przykład studium przypadku Colgate

Obliczmy teraz zwrot z całkowitego majątku Colgate. Zwrot z aktywów ogółem Colgate = EBIT / średnia suma aktywów

Zwrot z aktywów ogółem Colgate spada od 2010 roku. Ostatnio spadł do najniższego poziomu do 21,9%. Czemu?

Zbadajmy…

Do spadku mogą przyczynić się dwie przyczyny - albo mianownik, tj. Średnie aktywa znacznie wzrosły, albo znacznie spadła wartość sprzedaży netto w liczniku.

W przypadku Colgate, w rzeczywistości całkowite aktywa zmniejszyły się w 2015 r. To pozwala nam spojrzeć na wielkość sprzedaży netto.

Zwracamy uwagę, że ogólna sprzedaż netto spadła aż o 7% w 2015 roku.

Zwracamy uwagę, że główna przyczyna sprzedaży spada ze względu na negatywny wpływ z tytułu wymiany walut w wysokości 11,5%.

Jednak organiczna sprzedaż Colgate wzrosła o 5% w 2015 roku.

# 18 - Zwrot z całkowitego kapitału

Co to jest zwrot z całkowitego kapitału?

Zwrot z całkowitego kapitału oznacza stopę zwrotu uzyskaną z całkowitego kapitału przedsiębiorstwa. Można sobie wyobrazić zyski w dolarach, które firma generuje z każdej inwestycji w kapitale ogółem w dolarach. Uwaga: całkowity kapitał = kapitał zwykły + rezerwy + preferencje + mniejszość

Wzór zwrotu z całkowitego kapitału = dochód netto / kapitał własnyWeźmy prosty przykład zwrotu z całkowitego kapitału.

Dochód netto = 50 USDCałkowity kapitał własny = 500 USD

Zwrot z całkowitego kapitału = 50 USD / 500 USD = 10%

Zwrot z całkowitego kapitału wynosi 10%

Interpretacja analityka

- Zwracamy uwagę, że dochód netto będzie poprzedzony wypłatą dywidend preferencyjnych i odsetek mniejszościowych.

- Wyższy zwrot z całkowitego kapitału oznacza wyższy zwrot dla interesariuszy.

Zwrot z całkowitego kapitału - przykład studium przypadku Colgate

- Zwrot z całkowitego kapitału Colgate = dochód netto (przed dywidendami i udziałami mniejszościowymi) / średni całkowity kapitał własny.

- Proszę pamiętać, aby wziąć dochód netto przed wypłatą odsetek mniejszościowych w Colgate. Dzieje się tak, ponieważ wykorzystujemy całkowity kapitał własny (w tym aktywa niekontrolujące).

- Zwracamy uwagę, że zwrot z kapitału własnego podskoczył do 230,9%. Dzieje się tak pomimo faktu, że dochód netto spadł o 34% w 2015 roku.

- Wynik ten nie ma tu większego sensu i nie może być interpretowany jako zwrot z całkowitego kapitału własnego, który będzie kontynuowany w przyszłości.

- Zwrot z całkowitego kapitału wzrósł przede wszystkim ze względu na spadek mianownika - kapitał własny (wzrost kapitału własnego z powodu odkupu, a także z powodu skumulowanych strat, które przepływają przez kapitał własny)

# 19 - Zwrot z kapitału lub zwrot z kapitału właściciela

Co to jest ROE?

Zwrot z kapitału własnego lub zwrot z kapitału właścicielskiego opiera się wyłącznie na kapitale własnym akcjonariusza. Uprzywilejowane dywidendy i udziały mniejszości są odejmowane od dochodu netto, ponieważ są one roszczeniem pierwszeństwa. Zwrot z kapitału zapewnia nam stopę zwrotu uzyskaną z kapitału zwykłego akcjonariusza.

ROE lub formuła zwrotu z kapitału = dochód netto (po wcześniejszych dywidendach i udziałach mniejszościowych) / kapitał zwykłyWeźmy prosty przykład obliczenia ROE,

Dochód netto = 50 USDCałkowity kapitał własny = 500 USD

Kapitał własny = 400 USD

ROE (właściciele) = 50 $ / 400 $ = 12,5%

ROE firmy wynosi 12,5%

Interpretacja analityka

- Ponieważ kapitał własny akcjonariusza jest liczbą na koniec roku, niektórzy analitycy wolą brać średni kapitał własny akcjonariusza (średnia z początku i końca roku)

- ROE można zasadniczo uznać za wskaźnik rentowności z punktu widzenia akcjonariusza. Pokazuje, ile zwrotu z inwestycji udziałowca, a nie z całkowitych inwestycji firmy w aktywa. (Uwaga: inwestycje ogółem = kapitał własny akcjonariusza + zobowiązanie, które obejmuje zobowiązania bieżące i długoterminowe)

- ROE należy analizować na przestrzeni czasu (okres od 5 do 10 lat) w celu uzyskania lepszego obrazu rozwoju firmy. Wyższe ROE nie jest przekazywane bezpośrednio akcjonariuszom. Wyższe ROE -> Wyższe ceny akcji.

Obliczanie ROE - przykład studium przypadku Colgate

Podobnie jak zwrot z kapitału własnego, zwrot z kapitału wzrósł znacznie do 327,2% w 2015 r.

Stało się tak pomimo 34% spadku dochodu netto w 2015 roku.

Zwrot z kapitału wzrósł również z powodu spadku kapitału własnego ze względu na znacznie niższą podstawę w 2015 r. (Przyczyny omówione wcześniej w części Zwrot z kapitału własnego).

# 20 - Dupont ROE

Co to jest Dupont ROE?

Dupont ROE to nic innego jak rozbudowany sposób pisania formuły ROE. Dzieli ROE na kilka wskaźników, które łącznie są równe ROE, zapewniając jednocześnie wgląd w najważniejszy termin w analizie wskaźnikowej sprawozdania finansowego.

Formuła Dupont ROE= (Dochód netto / sprzedaż) x (sprzedaż / aktywa ogółem) x (aktywa ogółem / kapitał własny)

Powyższy wzór to nic innego jak formuła ROE = dochód netto / kapitał własny.

Weźmy prosty przykład obliczenia ROE firmy Dupont.

Dochód netto = 50 USDSprzedaż = 500 USD

Aktywa ogółem = 200 USD

Kapitał własny = 400 USD

Marża brutto = dochód netto / sprzedaż = 50 USD / 500 USD = 10%

Obrót aktywów = sprzedaż / aktywa ogółem = 500 USD / 200 USD = 2,5x

Dźwignia aktywów = całkowite aktywa / kapitał własny akcjonariusza = 200 USD / 400 USD = 0,5

ROE Dupont = 10% x 2,5 x 0,5 = 12,5%

Interpretacja analityka

- Formuła ROE firmy Dupont zapewnia dodatkowe sposoby analizy wskaźnika ROE i pomaga nam znaleźć przyczynę ostatecznej liczby.

- Pierwszy termin (dochód netto / sprzedaż) to nic innego jak marża zysku netto. Wiemy, że sektor detaliczny działa na niskiej marży; jednakże firmy oparte na oprogramowaniu mogą działać z wysoką marżą.

- Drugi termin to (sprzedaż / aktywa ogółem); Zwykle nazywamy ten termin obrotami aktywów. Dostarcza nam miary tego, jak efektywnie wykorzystywane są aktywa.

- Trzeci termin to (Razem Aktywa / Kapitał Akcjonariusza); nazywamy ten wskaźnik dźwignią aktywów. Dźwignia aktywów daje wgląd w to, jak firma może być w stanie sfinansować zakup nowych aktywów. Wyższa dźwignia aktywów nie oznacza, że jest lepsza niż niski mnożnik. Musimy przyjrzeć się kondycji finansowej firmy, wykonując pełną analizę wskaźnikową sprawozdania finansowego.

Dupont ROE - przykład studium przypadku Colgate

Colgate Dupont ROE = (dochód netto / sprzedaż) x (sprzedaż / aktywa ogółem) x (aktywa ogółem / kapitał własny)Należy pamiętać, że dochód netto jest po wpłacie udziałowca mniejszościowego.

Ponadto kapitał udziałowca składa się tylko ze zwykłych akcjonariuszy Colgate.

Zwracamy uwagę, że rotacja aktywów wykazywała tendencję spadkową w ciągu ostatnich 7-8 lat.

Rentowność również spadła w ciągu ostatnich 5-6 lat.

Jednak ROE nie wykazał trendu spadkowego. Ogólnie rośnie. Wynika to z dźwigni finansowej (średnie aktywa ogółem / średni kapitał własny). Zauważysz, że dźwignia finansowa wykazywała stały wzrost w ciągu ostatnich 5 lat i obecnie wynosi 30x.

Ocena ryzyka

Analiza ryzyka bada niepewność dochodów firmy i inwestora

Całkowite ryzyko firmowe można rozłożyć na trzy podstawowe źródła - 1) ryzyko biznesowe, 2) finansowe

Ryzyko 3) Ryzyko płynności zewnętrznej

Ryzyko biznesowe

Wikipedia definiuje jako „możliwość, że firma osiągnie niższe zyski niż przewidywano lub raczej poniesie stratę niż osiągnie zysk”. Jeśli spojrzysz na rachunek zysków i strat, istnieje wiele pozycji, które zwiększają ryzyko poniesienia strat. W tym kontekście omawiamy trzy rodzaje ryzyka biznesowego - całkowita dźwignia, dźwignia operacyjna i dźwignia finansowa.

# 21. Dźwignia operacyjna

Co to jest dźwignia operacyjna?

Dźwignia operacyjna to procentowa zmiana zysku operacyjnego w stosunku do sprzedaży. Dźwignia operacyjna jest miarą wrażliwości dochodu operacyjnego na zmianę przychodów.Należy pamiętać, że im większe wykorzystanie kosztów stałych, tym większy wpływ zmiany sprzedaży na dochody operacyjne firmy.

Formuła dźwigni operacyjnej =% zmiana w EBIT /% zmiana w sprzedaży.Weźmy prosty przykład obliczenia dźwigni operacyjnej.

Sprzedaż 2015 = 500 USD, EBIT 2015 = 200 USDSprzedaż w 2014 r. = 400 USD, EBIT 2014 = 150 USD

% zmiany w EBIT = (200–150 USD) / 100 USD = 50%

% zmiana sprzedaży = (500-400 USD) / 400 USD = 25%

Dźwignia operacyjna = 50/25 = 2,0x

Oznacza to, że zysk operacyjny zmienia się o 2% na każdy 1% zmiany w sprzedaży.

Interpretacja analityka

- Im wyższe koszty stałe, tym wyższa dźwignia operacyjna.

- Do obliczenia dźwigni operacyjnych należy wykorzystać dane z okresu od pięciu do dziesięciu lat.

Dźwignia operacyjna - przykład studium przypadku Colgate

- Dźwignia operacyjna Colgate =% zmiana w EBIT /% zmiana w sprzedaży

- Obliczyłem dźwignie operacyjne na każdy rok od 2008 do 2015 roku.

- Dźwignia operacyjna Colgate jest bardzo zmienna i waha się od 1x do 5x (z wyłączeniem roku 2009, w którym wzrost sprzedaży wyniósł prawie 0%).

- Oczekuje się, że dźwignia operacyjna Colgate będzie wyższa, ponieważ zauważamy, że Colgate poczyniła znaczące inwestycje w rzeczowe aktywa trwałe, a także wartości niematerialne i prawne. Oba te aktywa długoterminowe stanowią ponad 40% aktywów ogółem.

# 22. Dźwignia finansowa

Co to jest dźwignia finansowa?

Dźwignia finansowa to procentowa zmiana zysku netto w stosunku do zysku operacyjnego. Dźwignia finansowa mierzy wrażliwość dochodu netto na zmianę dochodu operacyjnego. Dźwignia finansowa ma swoje źródło przede wszystkim w decyzjach finansowych przedsiębiorstwa (wykorzystanie długu). Podobnie jak w przypadku dźwigni operacyjnej, środki trwałe prowadzą do wyższej dźwigni operacyjnej. W przypadku dźwigni finansowej wykorzystanie zadłużenia zwiększa przede wszystkim ryzyko finansowe, ponieważ muszą one spłacać odsetki

Formuła dźwigni finansowej =% zmiana w dochodzie netto /% zmiana w EBITWeźmy prosty przykład obliczenia dźwigni finansowej,

Dochód netto 2015 = 120 USD, EBIT 2015 = 200 USDZysk netto 2014 = 40 USD, EBIT 2014 = 150 USD

% zmiany w EBIT = (200–150 USD) / 100 USD = 50%

% zmiany w dochodzie netto = (120-40 USD) / 40 USD = 200%

Dźwignia finansowa = 200/50 = 4,0x

Oznacza to, że dochód netto zmienia się o 4% na każdy 1% zmiany zysku operacyjnego.

Interpretacja analityka

- Im większy dług, tym wyższa dźwignia finansowa.

- Do obliczenia dźwigni finansowej należy wykorzystać dane z okresu od pięciu do dziesięciu lat.

Studium przypadku Colgate

Dźwignia finansowa Colgate była stosunkowo stabilna między 0,90x - 1,69x (z wyłączeniem wartości dźwigni finansowej z 2014 roku)

# 23. Całkowita dźwignia finansowa

Co to jest całkowita dźwignia?

Całkowita dźwignia finansowa to procentowa zmiana zysku netto w stosunku do jego sprzedaży. Całkowita dźwignia finansowa mierzy wrażliwość dochodu netto na zmianę sprzedaży.

Formuła dźwigni całkowitej =% zmiana zysku netto /% zmiana sprzedaży= Dźwignia operacyjna x Dźwignia finansowa

Weźmy prosty przykład obliczania całkowitej dźwigni,

Sprzedaż 2015 = 500 USD, EBIT 2015 = 200 USD, dochód netto 2015 = 120 USDSprzedaż 2014 = 400 USD, EBIT 2014 = 150 USD, dochód netto 2014 = 40 USD

% zmiana sprzedaży = (500-400 USD) / 400 USD = 25%

% zmiany w EBIT = (200–150 USD) / 100 USD = 50%

% zmiany w dochodzie netto = (120-40 USD) / 40 USD = 200%

Całkowita dźwignia finansowa =% zmiana dochodu netto /% zmiana sprzedaży = 200/25 = 8x.

Całkowita dźwignia = dźwignia operacyjna x dźwignia finansowa = 2 x 4 = 8x (dźwignia operacyjna i finansowa obliczona wcześniej)

Oznacza to, że każda zmiana sprzedaży o 1% powoduje wzrost zysku netto o 8%.

Interpretacja analityka

Większa wrażliwość może wynikać z wyższej dźwigni operacyjnej (wyższy koszt stały) i wyższej dźwigni finansowej (wyższego zadłużenia) do obliczenia całkowitej dźwigni należy przyjąć dane z 5–10 lat.

Całkowita dźwignia finansowa - przykład studium przypadku Colgate

Spójrzmy teraz na całkowitą dźwignię Colgate.

- Dźwignia operacyjna Colgate jest wyższa, ponieważ zauważamy, że Colgate poczyniła znaczne inwestycje w rzeczowe aktywa trwałe, a także wartości niematerialne i prawne.

- Jednak dźwignia finansowa Colgate jest dość stabilna.

Ryzyko finansowe

Ryzyko finansowe to rodzaj ryzyka związanego przede wszystkim z ryzykiem braku spłaty kredytu firmowego. Omawiamy 3 rodzaje wskaźników ryzyka finansowego - wskaźnik dźwigni, wskaźnik pokrycia odsetek i wskaźnik DSCR.

# - 24. Wskaźnik dźwigni lub wskaźnik zadłużenia do kapitału własnego

Co to jest wskaźnik dźwigni?

Ile długu zatrudnia firma w związku z wykorzystaniem kapitału własnego? Jest to ważny wskaźnik dla bankierów, ponieważ zapewnia zdolność firmy do spłaty zadłużenia własnym kapitałem. Ogólnie rzecz biorąc, im niższy współczynnik, tym lepiej. Dług obejmuje zadłużenie bieżące + zadłużenie długoterminowe.

Wzór wskaźnika dźwigni = całkowity dług (bieżący + długoterminowy) / kapitał własnyWeźmy prosty przykład obliczenia wskaźnika dźwigni.

Bieżący dług = 100 USDDług długoterminowy = 900 USD

Kapitał własny = 500 USD

Wskaźnik dźwigni = (100 USD + 900 USD) / 500 USD = 2,0x

Interpretacja analityka

- Niższy wskaźnik jest ogólnie uważany za lepszy, ponieważ pokazuje większe pokrycie zobowiązań kapitałem własnym.

- Sektory kapitałochłonne generalnie wykazują wyższy stosunek zadłużenia do kapitału własnego (wskaźnik dźwigni) w porównaniu z sektorem usług.

- Jeżeli wskaźnik dźwigni rośnie w czasie, można wywnioskować, że firma nie jest w stanie wygenerować wystarczających przepływów pieniężnych z podstawowej działalności i polega na utrzymaniu płynności zadłużenia zewnętrznego.

Wskaźnik dźwigni - przykład studium przypadku Colgate

Wskaźnik dźwigni Colgate = (bieżąca część długu długoterminowego + dług długoterminowy) / kapitał własny.

Zwracamy uwagę, że wskaźnik dźwigni rośnie od 2009 r. Zadłużenie do kapitału własnego wzrosło z 0,98x w 2009 roku do 4,44x w 2014 roku. Należy również zauważyć, że kapitał własny za 2015 r. Był ujemny, w związku z czym wskaźnik nie został obliczony. .

Zwracamy uwagę, że wskaźnik zadłużenia w 2014 r. Wyniósł 0,80.

Wskaźnik dźwigni rośnie z dwóch powodów:

Kapitał własny akcjonariusza systematycznie spada na przestrzeni lat w związku z wykupem akcji oraz skumulowanymi stratami, które wpływają na kapitał własny.

Ponadto zwracamy uwagę, że Colgate systematycznie zwiększał zadłużenie, aby wesprzeć cele strategii struktury kapitałowej, finansować swoją działalność i inicjatywy rozwojowe, a także minimalizować średni ważony koszt kapitału skorygowany o ryzyko.

Colgate 10K, 2015 (str. 41)

# 25. Wskaźnik pokrycia odsetek

Jaki jest wskaźnik pokrycia odsetek?

Wskaźnik ten oznacza zdolność firmy do spłaty odsetek od przejętego zadłużenia.

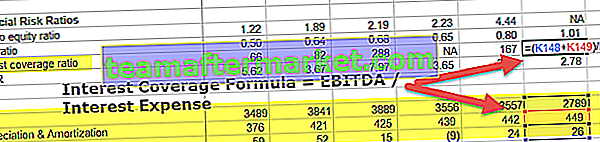

Formuła pokrycia odsetek = EBITDA / koszt odsetekNależy pamiętać, że EBITDA = EBIT + Amortyzacja i Amortyzacja

Weźmy prosty przykład obliczenia współczynnika pokrycia odsetek,

EBIT = 500 USDAmortyzacja = 100 USD

Odsetki = 50 USD

EBITDA = 500 USD + 100 USD = 600 USD

Wskaźnik pokrycia odsetek = 600 USD / 50 USD = 12,0x

Interpretacja analityka

- Firmy kapitałochłonne mają wyższą amortyzację, co skutkuje niższym zyskiem operacyjnym (EBIT)

- W takich przypadkach jednym z najważniejszych mierników jest EBITDA, gdyż jest to kwota dostępna do spłaty odsetek (amortyzacja jest wydatkiem niepieniężnym).

- Wyższe wskaźniki pokrycia odsetek oznaczają większą zdolność firmy do spłaty swoich odsetek.

- Jeśli pokrycie odsetek jest mniejsze niż 1, wówczas EBITDA nie jest wystarczająca do spłaty odsetek, co oznacza znalezienie innych sposobów zorganizowania funduszy.

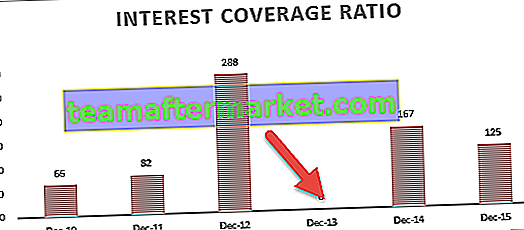

Wskaźnik pokrycia odsetek - przykład studium przypadku Colgate

Wskaźnik pokrycia odsetek Colgate = EBITDA / koszt odsetek.Należy pamiętać, że koszty amortyzacji nie są uwzględniane w rachunku zysków i strat. Zostały one zaczerpnięte z zestawień przepływów pieniężnych.

Ponadto koszt z tytułu odsetek wykazany w rachunku zysków i strat jest liczbą netto (Koszty z tytułu odsetek - Przychody z odsetek)

Colgate ma bardzo dobry wskaźnik pokrycia odsetek. Ponad 100 razy w ciągu ostatnich dwóch lat.

Zwracamy również uwagę, że w 2013 r. Koszt odsetek netto był ujemny. Stąd stosunek ten nie został obliczony.

# 26. Wskaźnik pokrycia obsługi zadłużenia (DSCR)

Co to jest DSCR?

Wskaźnik Spłaty Zadłużenia mówi nam, czy Dochód z działalności operacyjnej jest wystarczający do spłaty wszystkich zobowiązań, które są związane z długiem w ciągu roku. Obejmuje również przyznane opłaty leasingowe. Na obsługę zadłużenia składają się nie tylko odsetki, ale również spłata części kapitału jest corocznie spłacana.

Formuła pokrycia obsługi zadłużenia = dochód operacyjny / obsługa zadłużenia

Dochód operacyjny to nic innego jak EBIT

Obsługa zadłużenia to płatności główne + odsetki + opłaty leasingowe

Weźmy prosty przykład obliczenia DSCR,

EBIT = 500 USD

Opłata miejska = 125 USD

Odsetki = 50 USD

Opłaty za dzierżawę = 25 USD

Obsługa zadłużenia = 125 USD + 50 USD +% 25 = 200 USD

DSCR = EBIT / obsługa zadłużenia = 500 USD / 200 USD = 2,5x

Interpretacja analityka

- DSCR poniżej 1,0 oznacza, że operacyjne przepływy pieniężne nie są wystarczające do obsługi zadłużenia, co implikuje ujemne przepływy pieniężne.

- Jest to całkiem przydatna macierz z punktu widzenia Banku, zwłaszcza gdy udzielają kredytów pod zastaw nieruchomości osobom fizycznym.

DSCR - przykład studium przypadku Colgate

Wskaźnik pokrycia obsługi zadłużenia Colgate = dochód operacyjny / obsługa zadłużeniaObsługa zadłużenia = spłata zadłużenia na kwotę główną + płatność odsetek + zobowiązania z tytułu leasingu

W przypadku Colgate zobowiązania dotyczące obsługi zadłużenia otrzymujemy z raportów o wartości 10 tys.

Colgate 10K 2015, s. 43.

Pamiętaj, że prognozę obsługi zadłużenia otrzymujesz w raportach 10K.

Aby dowiedzieć się historycznych płatności za obsługę zadłużenia, należy zapoznać się z 10Ks sprzed 2015 r.

Jak widać na poniższym wykresie, widzimy, że wskaźnik pokrycia obsługi zadłużenia lub DSCR dla Colgate jest zdrowy i wynosi około 2,78.

Jednak DSCR nieco się pogorszył w niedawnej przeszłości.

Możesz kliknąć tutaj, aby uzyskać szczegółowy, dogłębny artykuł na temat współczynnika DSCR

Ryzyko płynności zewnętrznej

# 27 - Spread Bid-Ask

Co to jest spread bid-ask?

Spread Bid-Ask to bardzo ważny parametr, który pomaga nam zrozumieć, w jaki sposób kupno lub sprzedaż akcji wpływa na ceny akcji. Oferta to najwyższa cena, jaką kupujący jest skłonny zapłacić

Ask to najniższa cena, za jaką sprzedawca jest skłonny sprzedać.

Weźmy prosty przykład obliczania spreadu Bid-Ask.

Jeśli cena kupna wynosi 75 USD, a cena wywoławcza 80 USD, to spread bid-ask jest różnicą między ceną sprzedaży a ceną kupna. 80 USD - 75 USD = 5 USD.Interpretacja analityka

- Płynność rynku zewnętrznego jest ważnym źródłem ryzyka dla inwestorów.

- Jeśli spread bid-ask jest niski, inwestorzy mogą kupować lub sprzedawać aktywa przy niewielkich zmianach cen.

- Kolejnym czynnikiem wpływającym na płynność rynku zewnętrznego jest wartość akcji będących przedmiotem obrotu w dolarach.

Ryzyko płynności zewnętrznej - przykład studium przypadku Colgate

Przyjrzyjmy się spreadowi Colgate Bid-Ask.Jak zauważamy na poniższej migawce, Bid = 74,12 i Ask = 74,35 USD

Spread bid Ask = 74,35 - 74,12 = 0,23

źródło: Yahoo Finance

źródło: Yahoo Finance

# 28 - Wolumen obrotu

Co to jest wolumen handlowy?

Wolumen obrotu odnosi się do średniej liczby akcji znajdujących się w obrocie w ciągu dnia lub w określonym czasie. Kiedy średni wolumen obrotu jest wysoki, oznacza to, że akcje mają wysoką płynność (można nimi łatwo handlować). Płynność zapewniają liczni kupujący i sprzedający.

Weźmy prosty przykład wolumenu obrotu.

Istnieją dwie firmy - firma A i B.Średni dzienny obrót Spółki A wynosi 1000, a Spółki B 1 milion.

Która firma jest bardziej płynna? Oczywiście firma B, ponieważ jest większe zainteresowanie inwestorów i więcej handluje.

Interpretacja analityka

- Jeśli wolumen obrotu jest wysoki, inwestorzy wykażą większe zainteresowanie akcją, co może pomóc we wzroście ceny akcji.

- Jeśli wolumen obrotu jest niski, mniej inwestorów będzie zainteresowanych akcjami. Takie akcje będą tańsze ze względu na niechęć inwestorów do zakupu takich akcji.

Wolumen obrotu - przykład studium przypadku Colgate

Spójrzmy na wolumen obrotu Colgate. Z poniższej tabeli zauważamy, że wolumen obrotu Colgate wyniósł około 1,85 miliona akcji. To jest dość płynny zapas. źródło: investing.com

źródło: investing.comAnaliza wzrostu

Tempo wzrostu jest jednym z najważniejszych parametrów, gdy patrzymy na firmę. W miarę jak firma staje się coraz większa, jej wzrost zmniejsza się i osiąga długoterminowe, zrównoważone tempo wzrostu. W tym miejscu omawiamy, jak ważne są stopy zrównoważonego wzrostu.

# 29 - Zrównoważony wzrost

Co to jest zrównoważony wzrost?

Dynamika wzrostu spółki jest jednym z najważniejszych parametrów zarówno dla inwestorów, jak i wierzycieli w analizie wskaźnikowej. Pomaga inwestorowi prognozować wzrost zysków i wycen.

Ważne jest, aby znaleźć zrównoważoną stopę wzrostu firmy. Stopa zrównoważonego wzrostu jest funkcją dwóch zmiennych:

Jaka jest stopa zwrotu z kapitału (co daje maksymalny możliwy wzrost)?

Jaka część tego wzrostu jest wykorzystywana przez zatrzymywanie zarobków (a nie wypłatę)

dywidendy)?

Formuła wskaźnika trwałego wzrostu = ROE x wskaźnik retencji

Weźmy prosty przykład obliczenia Zrównoważonego Wzrostu.

ROE = 20%Wskaźnik wypłaty dywidendy = 30%

Wskaźnik zrównoważonego wzrostu = ROE x wskaźnik retencji = 20% x (1-0,3) = 14%

Interpretacja analityka

- Jeśli firma się nie rozwija, mogą istnieć większe szanse na niespłacenie długu. Faza wzrostu firmy to generalnie dywidenda na trzy części - okres hiper-wzrostu, faza dojrzałości, faza spadku

- Formuła stopy Zrównoważonego Wzrostu ma zastosowanie przede wszystkim w fazie dojrzałej.

Zrównoważony wzrost - przykład studium przypadku Colgate

Spójrzmy teraz na zrównoważoną stopę wzrostu Colgate. Zrównoważony. Zwracamy uwagę, że trwały ROE według formuły wynosi około 11,6% w 2015 r. Jednak we wszystkich poprzednich latach przekracza 40% (co wydaje się wysoce nieprawdopodobne). Ze względu na niedawną zmienność kursu walutowego (prowadzącą do zmienności sprzedaży) oraz wykupy dokonywane przez kierownictwo (prowadzące do wzrostu ROE), zrównoważony wzrost nie ma tu sensu.

Wnioski

Teraz, gdy obliczyliśmy wszystkie 29 wskaźników, powinieneś docenić, że analiza wskaźnikowa obejmuje poznanie firmy ze wszystkich wymiarów. Pojedynczy wskaźnik nie daje nam pełnego zrozumienia firmy. Wszystkie wskaźniki muszą być spójne i są ze sobą powiązane. Zauważyliśmy, że Colgate to niesamowita firma o solidnych podstawach.

Po przeprowadzeniu podstawowej analizy Colgate możesz przejść dalej i nauczyć się modelowania finansowego w programie Excel (prognozowanie sprawozdań finansowych Colgate). Nie zapomnij zapoznać się z tymi wskazówkami dotyczącymi modelowania Finacial, a także pobrać szablony modelowania finansowego.

Co myślisz?

Należności dniowe lub średnie dni spłaty należności zmniejszyły się z około 40 dni w 2008 roku do 34 dni w 2015 roku.

Należności dniowe lub średnie dni spłaty należności zmniejszyły się z około 40 dni w 2008 roku do 34 dni w 2015 roku.