Jaki jest współczynnik gotówki?

Wskaźnik gotówki jest to wskaźnik, który mierzy zdolność spółki do spłaty krótkoterminowego zadłużenia za pomocą środków pieniężnych lub ich ekwiwalentów i jest obliczany jako iloraz sumy środków pieniężnych i ich ekwiwalentów spółki przez jej zobowiązania krótkoterminowe ogółem.

- Jeśli współczynnik jest większy niż 1, czy oznaczałoby to nieefektywne wykorzystanie gotówki w celu uzyskania większych zysków lub nasycenie rynku

- Jeśli współczynnik jest mniejszy niż 1, czy oznaczałoby to, że firma efektywnie wykorzystała środki pieniężne, czy też nie dokonała wystarczającej sprzedaży, aby mieć więcej gotówki

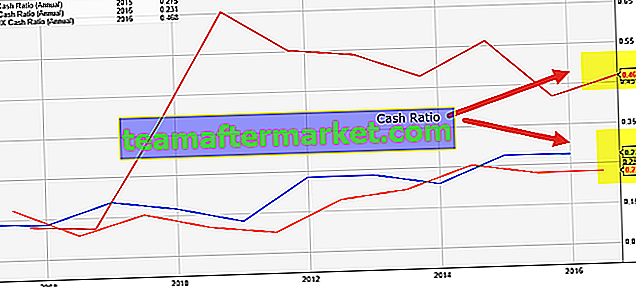

Jeśli spojrzymy na poniższy wykres, zauważymy, że Starbucks ma najwyższy współczynnik gotówki (0,468x w roku finansowym 2016) w porównaniu z Colgate i Procter & Gamble. Ale co to oznacza przez ten stosunek? Czy ma znaczenie, czy ten wskaźnik firmy jest większy niż 1? Dowiemy się w tym artykule.

Formuła współczynnika gotówki

Formuła jest tak prosta, jak to tylko możliwe. Po prostu podziel środki pieniężne i ich ekwiwalenty przez bieżące zobowiązania, a otrzymasz swój wskaźnik.

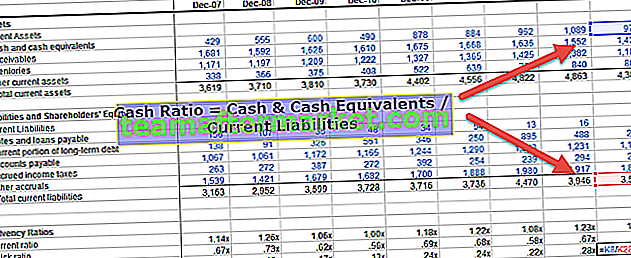

Wzór na współczynnik gotówkowy = gotówka + ekwiwalenty gotówki / suma zobowiązań bieżących

Większość firm wykazuje w bilansie łącznie środki pieniężne i ich ekwiwalenty. Jednak niewiele firm osobno pokazuje gotówkę i jej ekwiwalent.

Ale co tak naprawdę oznacza ekwiwalent pieniężny?

Zgodnie z ogólnie przyjętymi zasadami rachunkowości ekwiwalenty środków pieniężnych to inwestycje i inne aktywa, które można zamienić na gotówkę w ciągu 90 dni lub krócej. Tym samym są wliczane do wskaźnika pokrycia gotówki.

Zobowiązania krótkoterminowe to zobowiązania z terminem wymagalności w ciągu najbliższych 12 miesięcy lub mniej.

Rzućmy okiem na środki pieniężne i ich ekwiwalenty oraz bieżące zobowiązania, które każda firma uważa za ujęcie w swoim bilansie.

Gotówka i ekwiwalent gotówki: W kategorii Gotówka firmy obejmują monety i pieniądze papierowe, niezłożone pokwitowania, rachunki czekowe i przekazy pieniężne. W ekwiwalencie gotówki organizacje uwzględniają fundusze inwestycyjne rynku pieniężnego, skarbowe papiery wartościowe, akcje uprzywilejowane z terminem zapadalności do 90 dni, certyfikaty bankowe depozytów oraz papiery komercyjne.

Zobowiązania krótkoterminowe: W ramach zobowiązań bieżących firmy obejmowałyby zobowiązania, należne podatki od sprzedaży, podatki dochodowe, odsetki do zapłacenia, kredyty w rachunku bieżącym, należne podatki od wynagrodzeń, depozyty klientów z góry, rozliczenia międzyokresowe bierne, pożyczki krótkoterminowe, bieżące terminy zapadalności dług terminowy itp.

Interpretacja wskaźnika gotówkowego

- Powiedzmy, że zakładka Cash & Cash Equivalent> Bieżące zobowiązania ; Oznacza to, że organizacja ma więcej gotówki (więcej niż 1 pod względem wskaźnika), niż potrzebuje na spłatę bieżących zobowiązań. Nie zawsze jest to dobra sytuacja, ponieważ oznacza to, że firma nie wykorzystała aktywów w pełnym zakresie

- Jeżeli Cash & Cash Equivalent = Bieżące zobowiązania, oznacza to , że firma ma wystarczającą ilość gotówki, aby spłacić bieżące zobowiązania.

- Jeśli Cash & ekwiwalentów środków pieniężnych <zobowiązań krótkoterminowych, to jest to prawda sytuacja jest w, jeśli chodzi o perspektywy firmy. Ponieważ oznacza to, że firma dobrze wykorzystała swoje aktywa, aby osiągnąć zyski.

Nawet jeśli jest to użyteczny wskaźnik, ponieważ eliminuje wszelką niepewność (należności, zapasy itp., Aby zamienić je w gotówkę na spłatę bieżących zobowiązań) z aktywów obrotowych i koncentruje się wyłącznie na gotówce i ekwiwalencie gotówki, większość analityków finansowych tego nie robi. wykorzystaj wskaźnik gotówkowy, aby wyciągnąć wniosek o sytuacji płynnościowej firmy.

Przykład wskaźnika gotówki

Przykład 1

Weźmy przykład, aby to zilustrować. W poniższym przykładzie naszym głównym zmartwieniem byłoby spojrzenie na płynność firmy z dwóch perspektyw. Najpierw przyjrzymy się, która firma jest w lepszej sytuacji, jeśli chodzi o spłatę krótkoterminowego zadłużenia, a po drugie, przyjrzymy się, która firma lepiej wykorzystała swoje krótkoterminowe aktywa.

| X (w USD) | Y (w USD) | |

| Gotówka | dziesięć tysięcy | 3000 |

| Ekwiwalent w gotówce | 1000 | 500 |

| Należności | 1000 | 5000 |

| Zapasy | 500 | 6000 |

| Zobowiązania | 4000 | 3000 |

| Bieżące należne podatki | 5000 | 6000 |

| Bieżące zobowiązania długoterminowe | 11000 | 9000 |

| wskaźnik pokrycia środków pieniężnych | 0.55 | 0.19 |

| Aktualny stosunek | 0.63 | 0.81 |

Teraz z powyższego przykładu będziemy mogli wyciągnąć pewne wnioski.

Po pierwsze, która firma na pewno jest w stanie lepiej spłacić krótkoterminowe zadłużenie (nie mając żadnej niepewności)? Z pewnością jest to Firma X, ponieważ środki pieniężne i ekwiwalent pieniężny Spółki X jest znacznie większy niż Spółki Y w porównaniu z ich odpowiednimi bieżącymi zobowiązaniami. A jeśli spojrzymy na stosunek obu spółek, zobaczymy, że wskaźnik Spółki X wynosi 0,55, podczas gdy wskaźnik pokrycia gotówką Spółki Y wynosi zaledwie 0,19.

Jeśli uwzględnimy wskaźnik płynności bieżącej w perspektywie (wskaźnik bieżącej płynności = aktywa obrotowe / zobowiązania krótkoterminowe), Spółka Y jest w lepszej sytuacji do spłaty zadłużenia krótkoterminowego (jeśli weźmiemy pod uwagę, że należności i zapasy mogą zostać zamienione na gotówkę w krótkim czasie). okres czasu), ponieważ jego wskaźnik płynności wynosi 0,81.

Nawet jeśli firma X ma więcej gotówki, ma mniejsze należności i zapasy. Z jednej perspektywy jest to dobra pozycja, ponieważ nic nie jest zamknięte, a większa część została zlikwidowana. Ale jednocześnie więcej środków pieniężnych i mniej bieżących oznacza (w porównaniu do Spółki Y); Firma X mogłaby lepiej wykorzystać pieniądze leżące na generowaniu aktywów. Z tego punktu widzenia firma Y lepiej wykorzystała swoje środki pieniężne.

Przykład 2 - Nestle

W tej sekcji weźmiemy przykład z branży, abyś mógł zrozumieć, jak działa ten stosunek.

Tutaj weźmiemy pod uwagę surowe dane i obliczymy ten wskaźnik przez dwa kolejne lata.

Najpierw weźmiemy pod uwagę dane bilansowe Nestle.

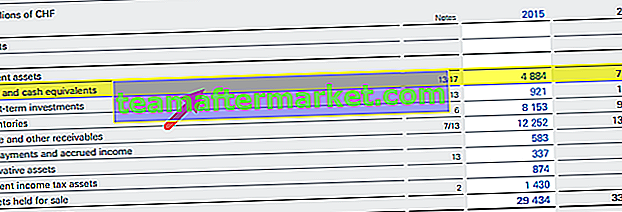

źródło: Raport Roczny Nestle

Jeśli spojrzysz na bilans, zobaczysz, że istnieją dwa zestawy informacji, które są dla nas ważne pod względem określenia wskaźnika gotówki.

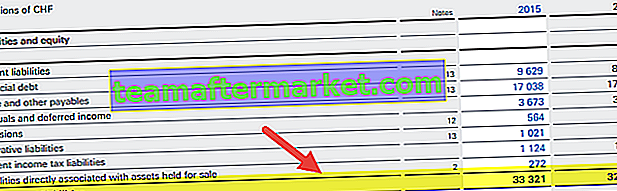

Pierwsza to dwuletnie dane o stanie gotówki i ekwiwalentu gotówkowego (patrz zaznaczona kolorem żółtym w powyższym bilansie), a druga, która jest dla nas użyteczna, to suma zobowiązań bieżących za rok 2014 i 2015.

Teraz określilibyśmy ten stosunek za pomocą prostego wzoru, o którym wspomnieliśmy powyżej.

W 2014 roku współczynnik Nestlé wyniósł = (7448/32895) = 0,23.

W 2015 roku Nestlé wynosiło = (4884/33321) = 0,15.

Jeśli porównamy wskaźnik pokrycia gotówki z tych dwóch lat, to zobaczymy, że w 2015 roku jest on mniejszy niż w 2014 roku. Przyczyną może być lepsze wykorzystanie gotówki do generowania zysków.

Z drugiej strony zauważamy, że w 2014 roku Nestle miało więcej gotówki na spłatę zadłużenia krótkoterminowego niż w 2015 roku.

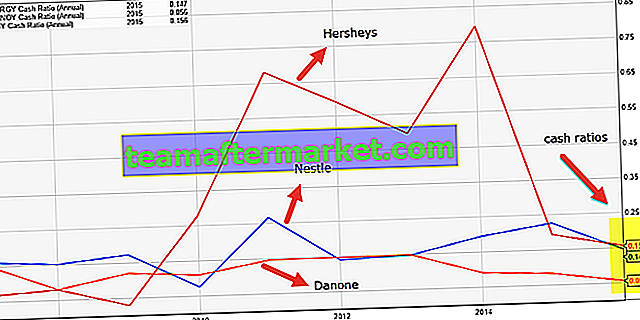

Porównajmy teraz, jak wskaźnik pokrycia gotówkowego Nestle wypada na tle konkurencji - Hershey's i Danone.

źródło: ycharts

- Zwracamy uwagę, że współczynnik Nestle był dość stabilny i wahał się między 0,14x - 0,25x w ciągu ostatnich 10 lat

- Współczynnik Danone jest najniższy wśród konkurentów i wynosi 0,056x

- Wskaźnik Hersheya zmieniał się w ciągu ostatnich 10 lat. Wskaźnik pokrycia gotówki wynosił 0,45-0,80x w latach 2011-2015. Jednak ostatnio wskaźnik Hersheya spadł do około 0,156x

Przykład 3 - Colgate

Weźmy teraz inny przykład Colgate

Original text

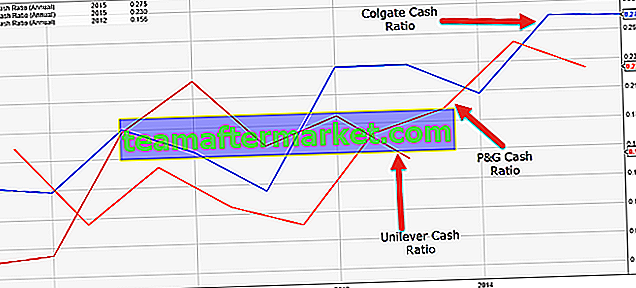

źródło: ycharts Colgate utrzymuje zdrowy stosunek 0,1x do 0,28x w ciągu ostatnich 10 lat. Dzięki temu wyższemu wskaźnikowi gotówkowemu firma jest w lepszej sytuacji na spłatę bieżących zobowiązań.

źródło: ycharts Colgate utrzymuje zdrowy stosunek 0,1x do 0,28x w ciągu ostatnich 10 lat. Dzięki temu wyższemu wskaźnikowi gotówkowemu firma jest w lepszej sytuacji na spłatę bieżących zobowiązań.Poniżej znajduje się szybkie porównanie wskaźnika pokrycia gotówką Colgate vs. P&G vs. Unilever

źródło: ycharts

- Współczynnik Colgate, w porównaniu z innymi, wydaje się znacznie lepszy.

- Współczynnik Unilever spadał w ciągu ostatnich 5-6 lat.

- Wskaźnik P&G stale się poprawiał w ciągu ostatnich 3-4 lat.

Trafność i zastosowanie

- Wierzyciele z większym prawdopodobieństwem będą patrzeć na wskaźniki gotówkowe Spółki niż inwestorzy, ponieważ gwarantuje to, czy Spółka będzie w stanie obsłużyć swoje zadłużenie, czy nie. Ponieważ wskaźnik nie uwzględnia zapasów i rozlicza należności, wierzyciele mają pewność, że ich zadłużenie jest zdatne do spłaty, jeżeli wskaźnik jest większy niż 1.

- Przekształcenie należności na konto może zająć tygodnie lub miesiące, a sprzedaż zapasów może zająć miesiące; Jednak najlepszą formą aktywa przeznaczonego na spłatę zobowiązań jest gotówka. Dlatego wierzyciele szukają pociechy i udzielają pożyczek Firmom o lepszych wskaźnikach gotówkowych.

- Mimo, że wierzyciele preferują wyższy wskaźnik gotówki, Spółka nie utrzymuje go na zbyt wysokim poziomie, wskaźnik gotówkowy powyżej 1 sugeruje, że Spółka posiada zbyt wysokie aktywa pieniężne. Nie jest w stanie wykorzystać go do dochodowej działalności. Firmy nie utrzymują wysokich aktywów pieniężnych, ponieważ bezczynna gotówka na rachunkach bankowych nie generuje dobrych zwrotów. Dlatego starają się go wykorzystywać do projektów, pozyskiwania nowych firm, fuzji i przejęć, badań i procesów rozwojowych, aby generować lepsze zwroty. Z tego powodu wskaźnik gotówki w przedziale 0,5-1 oceniany jest jako dobry.

- Chociaż wskaźnik gotówkowy jest rygorystyczną miarą płynności, inwestorzy nie patrzą na ten wskaźnik zbyt często podczas analizy fundamentalnej Spółki. Inwestorzy chcieliby, aby firma wykorzystywała swoje niewykorzystane środki pieniężne do generowania większych zysków i dochodów.

- Inwestorzy mają się lepiej, jeśli firma spłaci swoje zadłużenie w terminie i wykorzysta niewykorzystane środki pieniężne na reinwestycję w działalność biznesową i generowanie lepszych zwrotów.

Ograniczenia

Z powyższej dyskusji jasno wynika, że wskaźnik pokrycia gotówką mógłby być jedną z najlepiej mierzących siatek płynności dla firmy. Ale jest kilka ograniczeń tego wskaźnika, które mogą stać się przyczyną jego niesławnej natury.

- Przede wszystkim większość firm uważa, że użyteczność wskaźnika pokrycia gotówki jest ograniczona. Nawet firma, która przedstawiła niższy wskaźnik, może na koniec roku zaprezentować znacznie wyższy wskaźnik bieżący i szybki.

- W niektórych krajach stosunek poniżej 0,2 jest zdrowy.

- Ponieważ wskaźnik pokrycia gotówkowego przedstawia dwie perspektywy, nie jest łatwo zrozumieć, na którą perspektywę patrzeć. Jeśli ten współczynnik firmy jest mniejszy niż 1, co byś zrozumiał? Czy dobrze wykorzystał swoją gotówkę? Czy ma większą zdolność do spłaty krótkoterminowego zadłużenia? Z tego powodu w większości analiz finansowych używany jest wskaźnik pokrycia gotówkowego wraz z innymi wskaźnikami, takimi jak wskaźnik płynności i bieżącej płynności.