Co to jest wycena zdyskontowanych przepływów pieniężnych?

Analiza zdyskontowanych przepływów pieniężnych jest metodą analizy bieżącej wartości przedsiębiorstwa, inwestycji lub przepływów pieniężnych poprzez dostosowanie przyszłych przepływów pieniężnych do wartości pieniądza w czasie, w przypadku gdy analiza ta ocenia bieżącą wartość godziwą aktywów lub projektów / przedsiębiorstwa, biorąc pod uwagę wiele czynników, takich jak: inflację, ryzyko i koszt kapitału oraz analizować wyniki firmy w przyszłości.

Innymi słowy, analiza DCF wykorzystuje prognozowane wolne przepływy pieniężne firmy i zdyskontowuje je z powrotem, aby uzyskać szacunkową wartość bieżącą, która stanowi podstawę dla potencjalnej inwestycji w chwili obecnej.

Analogia wyceny zdyskontowanych przepływów pieniężnych (DCF)

Weźmy prosty przykład zdyskontowanych przepływów pieniężnych. Jeśli masz możliwość otrzymania 100 $ dzisiaj i 100 $ za rok. Który weźmiesz?

W tym przypadku szanse są większe, niż rozważasz teraz, biorąc pieniądze, ponieważ możesz zainwestować te 100 USD dzisiaj i zarobić ponad 100 USD w ciągu następnych dwunastu miesięcy. Oczywiście rozważałeś pieniądze dzisiaj, ponieważ dostępne dzisiaj pieniądze są warte więcej niż pieniądze w przyszłości ze względu na ich potencjalną zdolność do zarabiania (koncepcja wartości pieniądza w czasie)

Teraz zastosuj te same obliczenia dla całej gotówki, której spodziewasz się, że firma będzie produkować w przyszłości, i zdyskontuj ją, aby uzyskać wartość bieżącą netto, a będziesz mieć dobre zrozumienie wartości firmy.

- Zasada kciuka mówi, że jeśli wartość osiągnięta w wyniku analizy zdyskontowanych przepływów pieniężnych jest wyższa niż bieżący koszt inwestycji, okazja byłaby atrakcyjna.

- Należy pamiętać, że analiza DCF wymaga przemyślenia różnych czynników, które wpływają na firmę, takich jak przyszły wzrost przychodów i marż zysku, koszt kapitału i długu oraz stopa dyskontowa, która w dużej mierze zależy od stopy wolnej od ryzyka. Wszystkie te czynniki wpływają na wartość akcji, a tym samym umożliwiają analitykom ustalenie bardziej realistycznej ceny akcji spółki.

Zakładając, że rozumiesz ten prosty przykład akcji DCF, przejdziemy teraz do praktycznego przykładu zdyskontowanych przepływów pieniężnych w ofercie publicznej Alibaba.

Analiza zdyskontowanych przepływów pieniężnych krok po kroku

Jako profesjonalny bankier inwestycyjny lub analityk ds. Badań akcji, oczekuje się od Ciebie kompleksowego wykonywania DCF. Poniżej przedstawiono krok po kroku analizę zdyskontowanych przepływów pieniężnych (wykonaną przez profesjonalistów).

Oto siedem kroków do analizy zdyskontowanych przepływów pieniężnych -

- # 1 - Prognozy sprawozdań finansowych

- # 2 - Obliczanie wolnych przepływów pieniężnych dla firm

- # 3 - Obliczanie stopy dyskontowej

- # 4 - Obliczanie wartości końcowej

- # 5 - Obliczenia wartości bieżącej

- # 6 - Korekty

- # 7 - Analiza wrażliwości

DCF Etap 1 - Prognozy sprawozdań finansowych

Pierwszą rzeczą, na którą należy zwrócić uwagę podczas stosowania analizy zdyskontowanych przepływów pieniężnych, jest określenie okresu prognozy, ponieważ firmy, w przeciwieństwie do ludzi, mają nieskończone życie. Dlatego analitycy muszą zdecydować, jak daleko powinni prognozować swoje przepływy pieniężne w przyszłości. Cóż, okres prognozowania przez analityków zależy od etapów działania firmy, takich jak wczesne rozpoczęcie działalności, wysokie tempo wzrostu, stabilne tempo wzrostu i ciągłe tempo wzrostu.

WAŻNE - zapoznaj się z tym przewodnikiem krok po kroku dotyczącym modelowania finansowego w programie Excel

Okres prognozowania odgrywa kluczową rolę, ponieważ małe firmy rozwijają się szybciej niż firmy bardziej dojrzałe, a tym samym mają wyższą stopę wzrostu. Tak więc analitycy nie spodziewają się, że firmy będą miały nieskończone życie, ponieważ małe firmy są bardziej otwarte na przejęcia i upadłość niż duże. Zasada kciuka mówi, że analiza DCF jest szeroko stosowana podczas szacowanego okresu nadmiernych zwrotów firmy w przyszłości. Innymi słowy, firma, która przestaje pokrywać swoje koszty poprzez inwestycje lub nie generuje zysków, nie musi przeprowadzać analizy DCF przez najbliższe pięć lat.

Prognozowanie jest wykonywane profesjonalnie przy użyciu modelowania finansowego. Tutaj przygotowujesz model składający się z trzech oświadczeń wraz ze wszystkimi harmonogramami pomocniczymi, takimi jak harmonogram amortyzacji, harmonogram kapitału obrotowego, harmonogram aktywów niematerialnych, harmonogram kapitałowy akcjonariusza, harmonogram innych pozycji długoterminowych, harmonogram zadłużenia itp.

Prognozowanie rachunku zysków i strat

- W tym przypadku analitycy muszą prognozować wzrost sprzedaży lub przychodów w ciągu najbliższych pięciu lat, biorąc pod uwagę, że firma będzie generować nadwyżki zwrotu w ciągu najbliższych pięciu lat. Następnie analitycy obliczają zysk operacyjny po opodatkowaniu i jednocześnie szacują przewidywany CAPEX i wzrost kapitału obrotowego netto w prognozowanym okresie.

- W związku z tym wzrost przychodów lub wzrost przychodów staje się najważniejszym założeniem zdyskontowanych przepływów pieniężnych, które analitycy przyjmują na temat przyszłych przepływów pieniężnych firmy.

- Dlatego też, prognozując wzrost przychodów, musimy wziąć pod uwagę różnorodne aspekty, takie jak historyczny wzrost przychodów firmy, tempo rozwoju branży, w której działa firma oraz wzrost gospodarczy czy PKB. Wielu analityków nazywa to stopą wzrostu od góry do dołu, gdzie najpierw patrzą na wzrost gospodarki, potem przemysłu, a na końcu firmy.

- Istnieje jednak inne podejście zwane formułą wewnętrznej stopy wzrostu, która obejmuje zwrot z kapitału własnego i wzrost zysków zatrzymanych. Zatem weźmiemy łączną stopę wzrostu, obejmującą zarówno stopę wzrostu od góry do dołu, jak i wewnętrzną stopę wzrostu, aby prognozować przyszłe przychody.

Projekcja bilansu

- Prognozowanie sprawozdań finansowych nie odbywa się po kolei w zdyskontowanych przepływach pieniężnych. Wszystkie trzy wyciągi są ze sobą powiązane, a podczas prognozowania z rachunku zysków i strat może być konieczne przejście do bilansu, a następnie do przepływów pieniężnych itp.

- Poniżej znajduje się migawka prognoz bilansowych Alibaba

Prognozowanie rachunków przepływów pieniężnych

- Nie ma konieczności prognozowania każdej pozycji w rachunku przepływów pieniężnych. Czasami staje się to praktycznie niemożliwe z powodu braku danych.

- Tutaj prognozowane są tylko pozycje niezbędne z punktu widzenia wyceny zdyskontowanych przepływów pieniężnych.

DCF Krok # 2 - Obliczanie wolnych przepływów pieniężnych dla firmy

Drugim krokiem analizy zdyskontowanych przepływów pieniężnych jest obliczenie wolnych przepływów pieniężnych dla firmy.

Zanim oszacujemy przyszłe wolne przepływy pieniężne, musimy najpierw zrozumieć, czym są wolne przepływy pieniężne. Wolne przepływy pieniężne to środki pieniężne, które są pomijane po pokryciu przez firmę wszystkich wydatków operacyjnych i wymaganych nakładów inwestycyjnych. Firma wykorzystuje te wolne przepływy pieniężne do przyspieszenia swojego wzrostu, na przykład do opracowywania nowych produktów, tworzenia nowych obiektów i wypłaty dywidend swoim akcjonariuszom lub inicjowania skupu akcji.

Wolne przepływy pieniężne odzwierciedlają zdolność firmy do generowania pieniędzy ze swojej działalności, wzmacniając elastyczność finansową, którą może ona potencjalnie wykorzystać do spłaty niespłaconego zadłużenia netto i zwiększenia wartości dla akcjonariuszy.

Obliczanie FCFF wygląda następująco -

Obliczenie wolnych przepływów pieniężnych dla firmy lub FCFF = EBIT x (1-stawka podatkowa) + obciążenia niepieniężne + zmiany w kapitale obrotowym - wydatki kapitałowe

| Formuła | Komentarze |

| EBIT x (1-stawka podatku) | Przepływ do całkowitego kapitału, usuwa wpływ kapitalizacji na zyski |

| Dodaj: Opłaty bezgotówkowe | Dodaj z powrotem wszystkie opłaty niegotówkowe, takie jak amortyzacja, amortyzacja |

| Dodaj: Zmiany w kapitale obrotowym | Może to być wypływ lub napływ gotówki. Uważaj na duże wahania rok do roku w prognozowanym kapitale obrotowym |

| Mniej: wydatki kapitałowe | Krytyczne dla określenia poziomów CapEx wymaganych do obsługi sprzedaży i marż w prognozie |

Po prognozowaniu danych finansowych Alibaba możesz połączyć poszczególne pozycje, jak podano poniżej, aby znaleźć prognozy wolnych przepływów pieniężnych Alibaba

Po oszacowaniu wolnych przepływów pieniężnych na następne pięć lat musimy obliczyć wartość tych przepływów pieniężnych w obecnym czasie. Jednak aby poznać wartość bieżącą tych przyszłych przepływów pieniężnych, potrzebowalibyśmy stopy dyskontowej, którą można by zastosować do określenia wartości bieżącej netto lub wartości bieżącej netto tych przyszłych przepływów pieniężnych.

DCF Krok 3 - Obliczenie stopy dyskontowej

Trzecim krokiem analizy wyceny zdyskontowanych przepływów pieniężnych jest obliczenie stopy dyskonta.

Do obliczania stopy dyskontowej stosuje się szereg metod. Jednak najbardziej odpowiednią metodą określenia stopy dyskontowej jest zastosowanie koncepcji średniego ważonego kosztu kapitału, znanego jako WACC. Musisz jednak pamiętać, że przyjąłeś prawidłowe dane dotyczące kapitału własnego i kosztu długu po opodatkowaniu, ponieważ różnica zaledwie jednego lub dwóch punktów procentowych w koszcie kapitału spowoduje ogromną różnicę w wartości godziwej Firma. Teraz zobaczmy, jak określa się koszt kapitału własnego i długu.

Koszt kapitału własnego

W przeciwieństwie do części długu, która płaci ustaloną stopę procentową, kapitał własny nie ma rzeczywistej ceny, którą płaci inwestorom. Nie oznacza to jednak, że kapitał własny nie kosztuje. Wiemy, że akcjonariusze oczekują, że spółka przyniesie absolutny zwrot z inwestycji w spółkę. Zatem z punktu widzenia firmy wymaganą stopą zwrotu od inwestorów jest koszt kapitału własnego, ponieważ jeśli spółka nie zapewni wymaganej stopy zwrotu, wówczas akcjonariusze sprzedadzą swoje pozycje w spółce. To z kolei zaszkodzi zmianom cen akcji na giełdzie.

Najpowszechniejszą metodą obliczania kosztu kapitału jest zastosowanie modelu wyceny aktywów kapitałowych lub (CAPM). Zgodnie z tą metodą koszt kapitału własnego wyniósłby (Re) = Rf + Beta (Rm-Rf).

Gdzie;

- Re = Koszt kapitału własnego

- RF = stopa wolna od ryzyka

- Β = Beta

- Rm = kurs rynkowy

Koszt długu

Koszt długu jest łatwy do obliczenia w porównaniu z kosztem kapitału własnego. Stawka implikowana do określenia kosztu zadłużenia jest bieżącą stopą rynkową, jaką firma płaci za swoje bieżące zadłużenie.

Dla uproszczenia w kontekście dyskusji przyjęłam wartości WACC bezpośrednio jako 9%.

WAŻNE - Możesz odnieść się do mojego szczegółowego przewodnika WACC, w którym omówiłem, jak obliczyć to profesjonalnie na wielu przykładach, w tym w Starbucks WACC.

DCF Krok 4 - Obliczanie wartości końcowej

Czwartym krokiem analizy zdyskontowanych przepływów pieniężnych jest obliczenie wartości końcowej

Obliczyliśmy już krytyczne komponenty analizy DCF, z wyjątkiem wartości końcowej. W związku z tym obliczymy teraz wartość końcową, a następnie obliczymy analizę zdyskontowanych przepływów pieniężnych. Istnieje kilka sposobów obliczania wartości końcowej przepływów pieniężnych.

Jednak najpowszechniej znaną metodą jest zastosowanie do wyceny przedsiębiorstwa metody bezterminowej z wykorzystaniem modelu Gordona Growth. Wzór na obliczenie wartości końcowej dla przyszłych przepływów pieniężnych jest następujący:

Wartość końcowa = Prognozowany przepływ środków pieniężnych w ostatnim roku * (1+ Nieskończona stopa wzrostu) / (Stopa dyskontowa - Długoterminowa stopa wzrostu przepływów pieniężnych)

DCF Krok 5 - Obliczanie wartości bieżącej

Piątym krokiem w analizie zdyskontowanych przepływów pieniężnych jest znalezienie aktualnych wartości wolnych przepływów pieniężnych do wartości firmy i wartości końcowej.

Znajdź bieżącą wartość prognozowanych przepływów pieniężnych za pomocą formuł NPV i formuł XNPV.

Prognozowane przepływy pieniężne firmy są podzielone na dwie części -

- Okres jawny (okres, dla którego obliczono FCFF - do 2022 r.)

- Okres po wyraźnym okresie (po 2022E)

Wartość bieżąca okresu jawnej prognozy (rok 2022)

Oblicz wartość bieżącą jawnych przepływów pieniężnych przy użyciu WACC uzyskanego powyżej

Wartość bieżąca wartości końcowej (po 2022 r.)

DCF Krok 6 - Regulacje

Szóstym krokiem analizy zdyskontowanych przepływów pieniężnych jest dokonanie korekt wyceny przedsiębiorstwa.

Korekty wyceny zdyskontowanych przepływów pieniężnych są dokonywane dla wszystkich niezwiązanych z podstawową działalnością aktywów i zobowiązań, które nie zostały uwzględnione w prognozach wolnych przepływów pieniężnych. Wycena może zostać skorygowana poprzez dodanie nietypowych aktywów lub odjęcie zobowiązań w celu znalezienia skorygowanej godziwej wartości kapitału.

Typowe korekty wyceny zdyskontowanych przepływów pieniężnych obejmują -

| Przedmiotów | Korekty DCF (zdyskontowane przepływy pieniężne) |

| Dług netto (całkowity dług - gotówka) | Wartość rynkowa |

| Niedofinansowane / nadmiernie zasilone zobowiązania emerytalne | Wartość rynkowa |

| Zobowiązania środowiskowe | Na podstawie raportów firmowych |

| Zobowiązania z tytułu leasingu operacyjnego | Przewidywana wartość |

| Udziały mniejszości | Wartość rynkowa lub szacunkowa wartość |

| Inwestycje | Wartość rynkowa lub szacunkowa wartość |

| Współpracownicy | Wartość rynkowa lub szacunkowa wartość |

Dostosuj wycenę dla wszystkich aktywów i pasywów, na przykład aktywów i zobowiązań niezwiązanych z podstawową działalnością, nieuwzględnionych w prognozach przepływów pieniężnych. Może zaistnieć potrzeba skorygowania wartości przedsiębiorstwa poprzez dodanie innych nietypowych aktywów lub odjęcie zobowiązań w celu odzwierciedlenia wartości godziwej spółki. Te dostosowania obejmują:

Podsumowanie wyceny DCF

Krok 7 DCF - Analiza wrażliwości

Siódmym krokiem w analizie zdyskontowanych przepływów pieniężnych jest obliczenie analizy wrażliwości wyniku

Ważne jest, aby przetestować model DCF ze zmianami w założeniach. Poniżej przedstawiono dwa z najważniejszych założeń, które mają duży wpływ na wyceny

- Zmiany w nieskończonym tempie wzrostu

- Zmiany średniego ważonego kosztu kapitału

Analizę wrażliwości możemy łatwo wykonać w programie Excel przy użyciu TABELI DANYCH

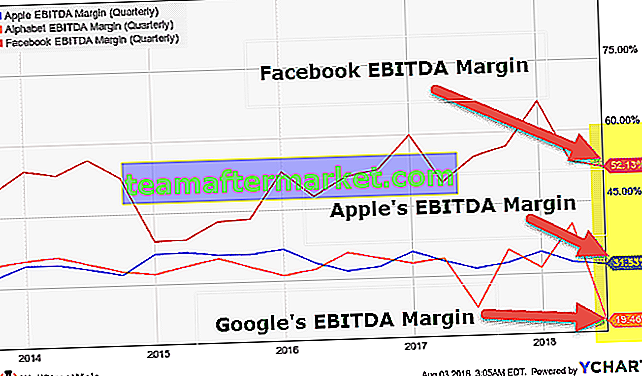

Poniższy wykres przedstawia analizę wrażliwości modelu wyceny DCF Alibaby.

- Zwracamy uwagę, że podstawowa wycena Alibaby wynosi 78,3 USD za akcję.

- Gdy WACC zmienia się z 9% do 11%, wycena DCF spada do 57,7 USD

- Podobnie, jeśli zmienimy nieskończone stopy wzrostu z 3% na 5%, wtedy uczciwa wycena DCF wyniesie 106,5 USD

Wniosek

Teraz dowiedzieliśmy się, że Analiza zdyskontowanych przepływów pieniężnych pomaga obliczyć wartość firmy dzisiaj na podstawie przyszłych przepływów pieniężnych. Dzieje się tak, ponieważ wartość firmy zależy od sumy przepływów pieniężnych, które firma wyprodukuje w przyszłości. Musimy jednak zdyskontować te przyszłe przepływy pieniężne, aby otrzymać bieżącą wartość tych przepływów pieniężnych.