Co to jest normalna krzywa dochodowości?

Normalna krzywa dochodowości lub dodatnia krzywa dochodowości powstają, gdy instrumenty dłużne o dłuższym terminie zapadalności oferują wyższą rentowność w porównaniu z instrumentami dłużnymi o krótszym terminie zapadalności, niosącymi podobne ryzyko kredytowe i jakość kredytową. Krzywa dochodowości jest dodatnia (nachylona w górę), ponieważ inwestor żąda więcej pieniędzy za zamknięcie swoich pieniędzy na dłuższy okres.

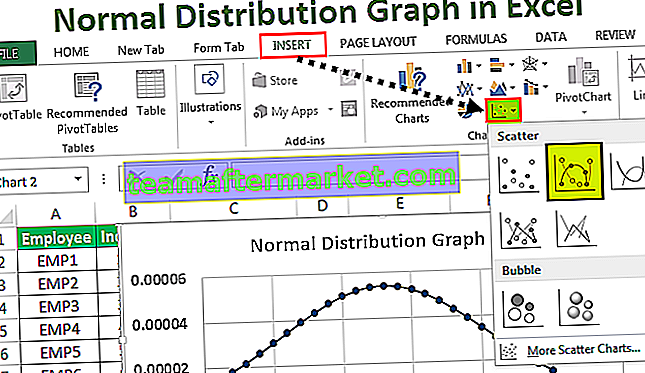

Graficzna prezentacja normalnej krzywej dochodowości

Krzywa dochodowości jest tworzona poniżej na wykresie, wykreślając rentowność na osi pionowej, a czas do zapadalności na osi poziomej. Gdy krzywa jest normalna, najwyższy punkt znajduje się po prawej stronie.

Różne teorie stóp procentowych

# 1 - Teoria oczekiwań

Teoria oczekiwań, która mówi, że długoterminowe stopy procentowe powinny odzwierciedlać oczekiwane przyszłe stopy krótkoterminowe. Argumentuje, że terminowe stopy procentowe odpowiadające pewnym przyszłym okresom muszą być równe przyszłym zerowym stopom procentowym z tego okresu.

Jeżeli roczna stopa wynosi dziś 1%, a 2-letnia stopa 2%, to roczna stopa po roku (roczna stopa terminowa) wynosi około 3% [1,02 ^ 2 / 1,01 ^ 1].

# 2 - Teoria segmentacji rynku

Nie ma związku między krótkoterminowymi, średnioterminowymi i długoterminowymi stopami procentowymi. Oprocentowanie w danym segmencie zależy od popytu i podaży na rynku obligacji tego segmentu. Zgodnie z teorią duża inwestycja, taka jak duży fundusz emerytalny, inwestuje w obligację o określonym terminie zapadalności i nie przechodzi łatwo z jednego terminu zapadalności na inny.

# 3 - Teoria preferencji płynności

Inwestor woli zachować płynność i inwestuje środki przez krótki okres czasu. Z drugiej strony Pożyczkobiorcy wolą zaciągać pożyczki według stałych stóp na długie okresy. Prowadzi to do sytuacji, w której kurs terminowy jest wyższy niż oczekiwane przyszłe stopy zerowe. Ta teoria jest zgodna z empirycznym wynikiem, że krzywa dochodowości ma często tendencję do nachylania w górę niż w dół .

Zmiany lub przesunięcia normalnej krzywej dochodowości

- Przesunięcia równoległe - Równoległe przesunięcie krzywej dochodowości ma miejsce, gdy rentowności w całym horyzoncie zapadalności zmieniają się (rosną lub spadają) o tę samą wielkość i podobny kierunek. Reprezentuje, kiedy zmienia się ogólny poziom stóp procentowych w gospodarce.

- Nierównoległe przesunięcia - gdy dochód w różnych horyzontach zapadalności zmienia się na różnym poziomie zarówno pod względem wielkości, jak i kierunku.

Znaczenie

Prognozuje przyszły kierunek stóp procentowych:

- Kształt krzywej dochodowości wskazuje na przyszły kierunek stopy procentowej. Normalna krzywa oznacza, że długoterminowe papiery wartościowe mają wyższą rentowność, a odwrócona krzywa oznacza, że krótkoterminowe papiery wartościowe mają wyższą rentowność.

- Banki i instytucje finansowe przyjmują depozyty od klientów i udzielają pożyczek klientom korporacyjnym lub detalicznym w zamian za zwrot. Im większa różnica między oprocentowaniem kredytu a stopą oprocentowania kredytu, tym większa będzie różnica. Bardziej stroma krzywa zwyżkowa zapewni wyższe zyski, natomiast krzywa opadająca doprowadzi do niższych zysków, jeżeli większość aktywów banku będzie miała postać kredytów długoterminowych po uwzględnieniu krótkoterminowych depozytów klientów.

- Kompromis między długoterminowymi obligacjami o terminie zapadalności a dochodowością jest zwykle bardziej zmienny niż obligacje krótkoterminowe, a zatem oferuje inwestorowi wyższą premię w postaci wyższej stopy zwrotu, zachęcając go do udzielania pożyczek.

- Wskazuje inwestorom, czy papier wartościowy jest zawyżony, czy niedoszacowany w oparciu o jego teoretyczną wartość. Jeżeli zwrot jest powyżej krzywej dochodowości, to papier jest uznawany za niedoszacowany, a zwrot poniżej krzywej dochodowości jest zawyżony.

Wpływ

- Docelowy wzrost gospodarczy i inflacja banku centralnego poprzez zmianę poziomu stóp procentowych. Aby zareagować na wzrost inflacji, banki centralne podnoszą stopy procentowe, przy czym pożyczanie staje się drogie, oraz erozja siły nabywczej konsumentów, co dalej prowadzi do odwrócenia krzywej dochodowości.

- Wzrost gospodarczy: silny wzrost gospodarczy stwarza zróżnicowane możliwości inwestycyjne i ekspansję biznesową, co prowadzi do wzrostu zagregowanego popytu na kapitał przy ograniczonej podaży wzrostu krzywej dochodowości kapitału, co skutkuje wystromieniem krzywej dochodowości.

Kluczowe kwestie do zapamiętania

- Jest to normalna krzywa opadająca w górę od lewej do prawej, która wskazuje, że rentowność rośnie wraz z terminem zapadalności. Często obserwuje się to, gdy gospodarka rozwija się w normalnym tempie bez większych przerw w dostępie do kredytu, np. Obligacje 30-letnie oferują wyższe oprocentowanie niż obligacje 10-letnie.

- Inwestor inwestujący w obligacje o dłuższym terminie zapadalności wymaga wyższej rekompensaty za podjęcie dodatkowego ryzyka, ponieważ istnieje większe prawdopodobieństwo wystąpienia nieoczekiwanych negatywnych zdarzeń w dłuższej perspektywie. Innymi słowy, im dłuższy okres zapadalności, tym dłużej zajmie odzyskanie kwoty głównej, tym większe ryzyko będzie wyższe oczekiwany zysk, co doprowadzi do opadającej w górę krzywej dochodowości.

- Kształt krzywej dochodowości określa obecną i przyszłą siłę gospodarki. Daje wczesne sygnały ostrzegawcze dotyczące przyszłego kierunku gospodarki. Zawsze zmienia się w zależności od zmian w ogólnych warunkach rynkowych.

- Każdy portfel obligacji ma inną ekspozycję na to, jak przesuwa się krzywa dochodowości - tj. Ryzyko krzywej dochodowości. Przewidywana procentowa zmiana ceny obligacji, która występuje, gdy rentowność zmienia się o 1 punkt bazowy, jest ujmowana w zaawansowanej koncepcji zwanej „duracją”.

- Czas trwania mierzy liniową zależność między rentownością a ceną obligacji i jest prostą miarą niewielkich zmian rentowności, podczas gdy wypukłość mierzy nieliniową zależność i jest dokładniejsza w przypadku dużych zmian rentowności.