Strategie kapitałowe

Strategia kapitałowa to strategia długo-krótka na akcjach, która polega na zajęciu długiej pozycji na tych szokach, które są bycze (tj. Oczekuje się wzrostu ich wartości) i zajęciu krótkiej pozycji na akcjach, które są niedźwiedzi (tj. Oczekuje się spadku lub spadnie jej wartość), a tym samym zaksięgowanie wystarczającego zysku z różnicy.

Wyjaśnienie

Strategie kapitałowe to strategie inwestycyjne dotyczące indywidualnego portfela lub instrumentu łączonych funduszy, takich jak fundusze inwestycyjne lub fundusze hedgingowe. Strategia ta koncentruje się wyłącznie na udziałowych papierach wartościowych przeznaczonych do inwestycji, niezależnie od tego, czy są to akcje notowane na giełdzie, akcje pozagiełdowe, czy akcje private equity. Fundusz / portfel może mieszać proporcje kapitału własnego podczas realizacji swoich strategii, niezależnie od tego, czy wymagają następujących strategii 100% akcji, czy mniej, w zależności od celu funduszu. Prospekt musi jasno określać wagę kapitału własnego w koszyku portfela.

Źródło : Franklin Templeton

Rozważania dotyczące strategii kapitałowych

Ogólnie rzecz biorąc, akcje są uważane za bardziej ryzykowną klasę aktywów do inwestycji w porównaniu do gotówki i obligacji, ponieważ wyniki takich akcji są związane z wieloma czynnikami makroekonomicznymi gospodarki, a także z firmą, w której dokonano inwestycji. Jednak historyczne zyski okazały się wyższe niż tradycyjne inwestycje, takie jak depozyty bankowe, ale futurystyczne wyniki są zawsze nieprzewidywalne.

Dobrze dobrany portfel różnych akcji może chronić przed indywidualnym ryzykiem firmy lub ryzykiem sektorowym, ale zawsze będzie istnieć ryzyko rynkowe, które może mieć wpływ na klasę aktywów kapitałowych. Wszystkie portfele akcji osiągają najlepsze wyniki, gdy gospodarka bazowa wykazuje ciągłe oznaki wzrostu mierzone PKB (produkt krajowy brutto), a inflacja mieści się w przedziale od niskiego do umiarkowanego, ponieważ inflacja może spowodować erozję przyszłych przepływów pieniężnych z akcji. Ponadto struktura podatkowa będzie miała również wpływ na podejmowane strategie. Na przykład, jeśli gospodarka nałoży 10% DDT (podatek od dywidendy), zmniejszy to zwroty uzyskiwane z inwestycji kapitałowych, co z kolei wpływa na stosunek ryzyka do zwrotu dla portfela.

Strategie kapitałowe - długie / krótkie

Tradycyjnie wiadomo, że strategie długoterminowe na akcje są stosowane przez inwestorów niszowych (inwestorzy o wyższym statusie), na przykład instytucje istniejące od dłuższego czasu. Zaczęli zyskiwać na znaczeniu wśród inwestorów indywidualnych / detalicznych, ponieważ tradycyjne strategie nie były w stanie spełnić oczekiwań inwestorów podczas bessy na rynku, zachęcając tym samym inwestorów do rozważenia możliwości rozszerzenia portfela w kierunku możliwych niestandardowych lub innowacyjnych rozwiązań finansowych.

źródło: weitzinvestments.com

Strategia długo-krótka na akcje to strategia inwestycyjna, stosowana głównie przez fundusze hedgingowe, polegająca na utrzymywaniu pozycji długiej w akcjach, w przypadku których oczekuje się wzrostu wartości, i jednoczesnym utrzymywaniu pozycji krótkiej w akcjach, których wartość oczekiwana w ciągu okres czasu. Zarządzający funduszem hedgingowym musi być na palcach i może być zmuszony do jednoczesnego przyjmowania takich strategii, aby skorzystać z możliwości arbitrażu lub wykorzystać je jako okazję do zabezpieczenia.

Fundusze hedgingowe realizują takie strategie na ogromną skalę. Mówiąc prościej, strategia długo-krótkich akcji polega na zakupie akcji, które są stosunkowo niedowartościowane, i sprzedaży akcji, które są stosunkowo zawyżone. W idealnym przypadku pozycja długa zwiększy wartość akcji, a pozycja krótka doprowadzi do jej spadku. Jeśli taka sytuacja ma miejsce, a posiadane pozycje są równej wielkości (np. Zajmowanie pozycji długiej na 500 akcji i zajmowanie pozycji krótkiej na 500 akcji), fundusz hedgingowy może zyskać. Strategia ta zadziała nawet wtedy, gdy długa pozycja (akcje, których wartość ma wzrosnąć) straci na wartości, pod warunkiem, że ta długa pozycja będzie lepsza od krótkiej (akcji, której wartość ma spaść) i odwrotnie.

Na przykład fundusz hedgingowy ABC decyduje się na posiadanie pozycji (kupna) o wartości 5 mln USD w Pfizer i pozycji krótkiej (sprzedaż) o wartości 5 mln USD w Novartis Healthcare, które są ogromnymi firmami z sektora farmaceutycznego. Przy takich pozycjach w portfelu funduszu hedgingowego ABC każde zdarzenie dotyczące rynku / firmy, które może spowodować spadek wszystkich akcji w sektorze farmaceutycznym, doprowadzi do straty na opcji Pfizer (posiadanej pozycji) i ponownie na akcjach Novartis . Podobnie zdarzenie, które spowoduje wzrost obu akcji, będzie miało minimalny wpływ, ponieważ pozycje wyrównają się, przy czym jeden rośnie, a drugi spada. Po prostu wykorzystuje to jako technikę zabezpieczającą w zależności od proporcji posiadanych akcji każdej firmy.

Strategie długo-krótkie na akcje, takie jak powyższa, mające równe kwoty pozycji długich i krótkich w dolarach, nazywane są strategiami neutralnymi dla rynku. Na przykład pozycja neutralna dla rynku może obejmować zajęcie 50% pozycji długiej i 50% pozycji krótkiej za tę samą kwotę w jednej branży, takiej jak ropa i gaz. Stosowanie takich strategii jest całkowicie w gestii zarządzających funduszami hedgingowymi. Niektórzy menedżerowie pozwolą sobie na utrzymywanie długiego nastawienia, na przykład tak zwanych strategii „125/25”. Dzięki takim strategiom fundusze hedgingowe mają 125% ekspozycji na długie pozycje i 25% ekspozycji na krótkie strategie. Ta mieszanka może być modyfikowana w zależności od taktyki zarządzającego funduszem hedgingowym, na przykład strategia „110/10” lub strategia „130/30”.

Strategia kapitałowa - handel parami

Zarządzających akcjami z pozycją long-short można rozróżnić na podstawie rynku geograficznego, na którym są skierowane inwestycje (region Azji i Pacyfiku, regionu Ameryki, regionu euro itp.), Sektora, w którym inwestują (finansowy, technologiczny itp.) ich styl inwestowania (handel hurtowy itp.) Jednoczesny zakup i sprzedaż dwóch powiązanych akcji - np. 2 akcji w tym samym regionie lub branży nazywa się modelem „handlu parami”. Może to stanowić ograniczenie do określonego podzbioru / sektora rynku, a nie zjawisko ogólne.

Na przykład inwestor w obszarze Media może zająć długą pozycję w CNBC i zrównoważyć ją, zajmując krótką pozycję w Hathway Cables. Jeśli inwestor kupi 1000 akcji CNBC po 50 USD za sztukę, a Hathway będzie handlował po 25 USD, wówczas krótka część tej pary transakcji będzie obejmowała zakup 2000 akcji Hathway, aby mogli uzyskać taką samą krótką pozycję. W związku z tym długie i krótkie pozycje będą równe.

Idealnym scenariuszem, aby te długie / krótkie strategie kapitałowe zadziałały, będzie aprecjacja CNBC i spadek Hathway. Jeśli CNBC wzrośnie do 60 USD, a Hathway spadnie do 20 USD, ogólny zysk w tej strategii wyniesie:

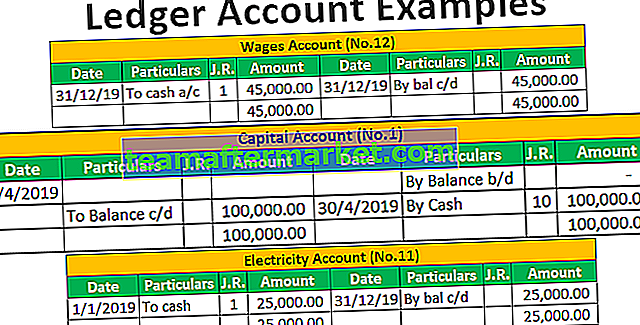

1000 * 60 = 60 000 $ minus cena zakupu 1000 * 50 = 50 000 $, zysk = 60 000 $ - 50 000 $ = 10 000 $

2000 * 25 = 50 000 $ minus cena sprzedaży 2000 * 20 = 40 000 $, zysk = 50 000 $ - 40 000 $ = 10 000 $

W związku z tym całkowity zysk wyniesie 10 000 USD (długie) + 10 000 USD (krótkie) = 20 000 USD na całym portfelu.

Aby dostosować się do faktu, że akcje w sektorze na ogół mają tendencję do jednoczesnego wzrostu lub spadku, w różnych sektorach należy preferować strategie długie / krótkie w różnych sektorach. Na przykład, jeśli gospodarka kraju zwalnia, a jednocześnie oczekuje się, że sektor farmaceutyczny uzyska kilka głównych zezwoleń na leki, które wzmocnią całą branżę, wówczas idealną strategią portfelową będzie zakup akcji firmy z sektora farmaceutycznego i odejście na kapitał własny przedsiębiorstwa finansowego.

Ryzyka związane ze strategiami kapitałowymi

Strategie kapitałowe, w tym strategia długo-krótka, są narażone na różne rodzaje ryzyka:

- Fundusze hedgingowe nie są zbyt płynne w porównaniu z różnymi funduszami inwestycyjnymi, ponieważ dokonują zakupów masowych, które obejmują dużo funduszy i mogą mieć wpływ na ogólny portfel. To sprawia, że sprzedaż akcji na rynku jest bardzo trudna, ponieważ może to być sprzeczne z większym zainteresowaniem portfela / inwestorów. Może również wpływać na cenę akcji na rynku.

- Jeśli ktoś nie wykorzystuje lub nie monitoruje regularnie długiej / krótkiej pozycji, fundusz może ponieść ogromne straty, co wiąże się również z wysokimi opłatami.

- Zarządzający portfelem musi poprawnie przewidzieć względne wyniki 2 akcji, co może być trudną i lepką sytuacją, ponieważ liczy się punkt decyzyjny zarządzającego.

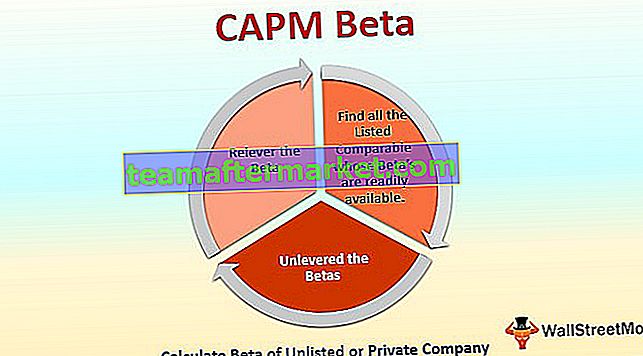

- Innym ryzykiem, które może wynikać z takiej techniki, jest „niedopasowanie beta”. Zasadniczo wskazuje, że w przypadku gwałtownego spadku ogólnego rynku akcji, długie pozycje mogą stracić więcej niż krótkie pozycje i odwrotnie.

Pomimo powyższych wad, istnieją pewne krytyczne korzyści wynikające ze stosowania takiej techniki do zarządzania funduszami hedgingowymi:

- Większość inwestorów koncentruje się na wyborze zwycięskich strategii dla długich portfeli w zależności od ich znajomości rynku i zdolności do podejmowania ryzyka. Jednak strategie długie / krótkie z realizacją sprzedaży krótkiej umożliwiają inwestorowi skorzystanie z szerokiej gamy papierów wartościowych.

- Skuteczne zarządzanie dobrze połączonym i całkowicie zintegrowanym portfelem długich i krótkich pozycji może pomóc w zwiększeniu owocnych zwrotów nawet w trudnym scenariuszu rynkowym.

Strategie kapitałowe - fundamentaliści kontra oportuniści

Rola zarządzającego funduszem hedgingowym jest najważniejsza dla powodzenia strategii kapitałowej w ramach ich portfela. Decyzje i terminy podjęcia decyzji zadecydują o rentowności funduszy. Długich / krótkich menedżerów można ogólnie podzielić na 2 filozoficzne obozy: fundamentalni inwestorzy oddolni lub inwestorzy oportunistyczni. Różnicę między nimi można podkreślić za pomocą poniższej tabeli:

| Inwestorzy fundamentalni | Handlowcy oportunistyczni | |

| Filozofia | Nacisk kładziony jest na politykę wycen Bottoms Up firmy. Celem będzie zrozumienie, w jaki sposób firma może działać wyłącznie, a nie w odniesieniu do wyników branży. | Nacisk kładziony jest na krótkoterminowe ruchy cen i czynniki techniczne, takie jak analiza rynku lub przeszłe zmiany cen akcji firmy. |

| Zidentyfikuj możliwości | Opiera się na sprzedaży akcji z dyskontem lub wyceną historyczną w stosunku do spółek porównywalnych lub wartości wewnętrznej | Opiera się na cenach w stosunku do wyników grupy porównawczej lub linii trendu. Jest w dużej mierze napędzany technologią i może powodować błędy w wycenie lub nieefektywność. |

| Inicjuj pozycje | Pozycja, którą należy zająć, i jej wielkość są oparte na czasie, analizie ryzyka / zysku, dywersyfikacji i względnej atrakcyjności. | Pozycja, którą należy zająć, i jej wielkość są oparte na czasie, analizie ryzyka / zysku, dywersyfikacji i względnej atrakcyjności. |

| Zarządzanie pozycjami | Menedżerowie koncentrują się na strategii kupna i trzymania akcji w oparciu o ponowną ocenę wartości lub regularne równoważenie składnika portfela. | Tacy traderzy zmieniają wielkość pozycji w oparciu o czynniki techniczne i wiadomości związane z konkretną firmą lub branżą jako całością. |

| Sprzedaj dyscyplinę | Używają podstaw, aby określić oczekiwania dotyczące futurystycznego wyjścia. | Opierają się bardziej na wynikach akcji lub czynnikach technicznych specyficznych dla rynku, aby określić wyjście. |

Ogólnie rzecz biorąc, dla podstawowych menedżerów, podstawowym zestawem umiejętności i motorem wartości jest umiejętność określenia atrakcyjności branż i przedsiębiorstw na podstawie ich charakterystyki wzrostu, źródeł dochodu, pozycji konkurencyjnej i atrybutów finansowych. Ich celem jest posiadanie wysokiej jakości przedsiębiorstw, które mają dobre perspektywy wzrostu, elastyczność finansową i warunki operacyjne, które będą decydować o wynikach papierów wartościowych. Chodzi o to, aby wziąć w posiadanie te aktywa po atrakcyjnych wycenach i sprzedać je, gdy osiągną pożądany docelowy poziom.

W przeciwieństwie do tego traderzy bazują na krótkoterminowych ruchach cen i przedstawiają bardziej defensywne podejście. Uważają, że wahania wyników rynkowych występują często bez wyraźnego powodu. Okres utrzymywania może trwać zaledwie godzinę i zwykle nie przekracza miesiąca. Za decyzje inwestycyjne odpowiedzialne są czynniki techniczne, czy to związane z giełdą, branżą czy firmami. Na przykład cena akcji w ostatnich 3 miesiącach lub wskazanie wskaźnika zmienności będzie miało wpływ na podejmowanie decyzji przez oportunistycznego tradera. Poziomy oporu i wsparcia zależą od zdarzeń makro, które są dodatkowymi czynnikami, które mogą wpływać na proces podejmowania decyzji.

Wniosek

Krótko mówiąc, strategie długie-krótkie na akcjach mogą pomóc zwiększyć zwroty w trudnym lub niestabilnym scenariuszu rynkowym, ale wiążą się również ze znacznym ryzykiem. W rezultacie inwestorzy funduszy hedgingowych rozważający takie strategie mogą chcieć upewnić się, że ich fundusze / portfele przestrzegają ścisłych zasad oceny ryzyka rynkowego i śledzenia rentownych możliwości inwestycyjnych.

Doradcy finansowi są w stanie potencjalnie pokierować inwestorów w kierunku podjęcia rozważnej decyzji dotyczącej przesunięcia części ich alokacji wyłącznie na pozycje długie / krótkie, a także potencjalnych korzyści z tym związanych.

Historycznie rzecz biorąc, długie / krótkie kapitałowe fundusze hedgingowe zapewniały zwroty, które wypadają korzystnie w porównaniu z większym rynkiem akcji, zmniejszając wpływ zmienności na relatywnie mniejsze spadki wartości „od szczytu do dołka”.

Wyzwaniem dla tego podejścia jest jednak to, że stanowi ono dużą i różnorodną kategorię funduszy obejmującą wiele stylów, menedżerów i cech ryzyka i zwrotu. Sposób, w jaki menedżerowie ustalają odpowiednią równowagę podczas stosowania tej strategii, jest kluczem do uzyskania maksymalnych korzyści.

Przydatne posty

Original text

- Formuła mnożnika

- Formuła wskaźnika zadłużenia do kapitału własnego

- Interpretacja mnożnika kapitału własnego <