Wzór na obliczanie operacyjnych przepływów pieniężnych (OCF)

Formuła operacyjnych przepływów pieniężnych oznacza przepływy pieniężne generowane z podstawowej działalności operacyjnej firmy po odjęciu kosztów operacyjnych i pomaga w analizie, jak silny i zrównoważony jest model biznesowy firmy.

Operacyjne przepływy pieniężne (OCF) to miara środków pieniężnych, które firma wytwarza w wyniku swojej podstawowej działalności w określonym okresie. Znany jest również jako przepływ gotówki z operacji. To nie to samo, co dochód netto ani EBITDA, ani wolne przepływy pieniężne, ale wszystkie służą do pomiaru wyników przedsiębiorstwa, ponieważ dochód netto obejmuje transakcję, która nie wiązała się z faktycznym transferem pieniędzy, taką jak amortyzacja, która jest kosztem niepieniężnym to jest część dochodu netto, a nie OCF.

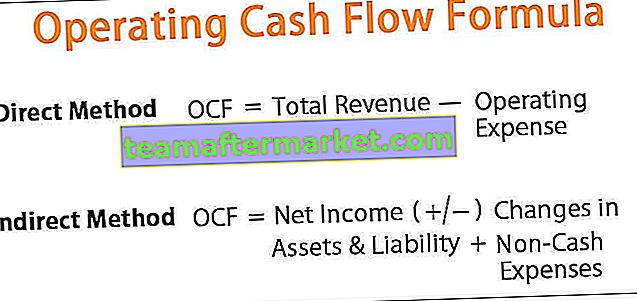

Istnieją dwie formuły obliczania operacyjnych przepływów pieniężnych - jedna jest metodą bezpośrednią, a druga metodą pośrednią.

# 1 - Metoda bezpośrednia (formuła OCF)

Ta metoda jest bardzo prosta i dokładna. Ponieważ jednak nie dostarcza on inwestorowi zbyt szczegółowych informacji, firmy stosują metodę pośrednią OCF. OCF to suma przychodów pomniejszona o koszty operacyjne.

Wzór na obliczenie OCF metodą bezpośrednią jest następujący:

# 2 - Metoda pośrednia (formuła operacyjnych przepływów pieniężnych)

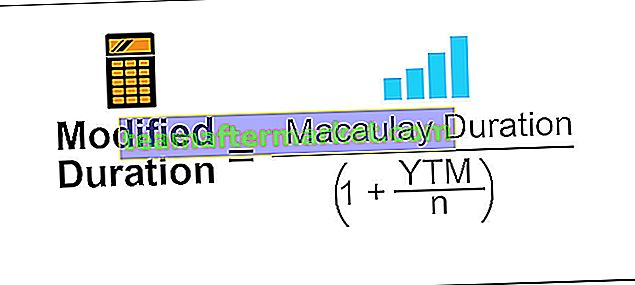

Metodą pośrednią jest skorygowany dochód netto ze zmian na wszystkich rachunkach niegotówkowych w bilansie. Amortyzacja jest dodawana do dochodu netto, korygując zmiany stanu zapasów i należności pieniężnych. A OCF oblicza dochód netto, dodaje wszelkie pozycje bezgotówkowe i koryguje o zmiany w kapitale netto. Zapewnia to całkowitą wygenerowaną gotówkę.

Wzór na operacyjne przepływy pieniężne metodą pośrednią można przedstawić następująco:

Wyjaśnienie

Zobaczmy teraz, jakie są główne kroki wymagane do obliczenia operacyjnych przepływów pieniężnych.

- Dochód netto traktowany jako punkt wyjścia.

- Dodawane są wszystkie pozycje niepieniężne, takie jak amortyzacja, wynagrodzenie w formie akcji, inne wydatki lub inne dochody, odroczone podatki.

- Zmiany w dostosowaniu kapitału obrotowego, które obejmuje należności z tytułu zapasów i niezrealizowane przychody;

Pełna formuła operacyjnych przepływów pieniężnych jest następująca:

OCF = dochód netto + amortyzacja + wynagrodzenie w formie akcji + podatek odroczony + inne pozycje niepieniężne - wzrost należności - wzrost stanu zapasów + wzrost zobowiązań + wzrost kosztów rozliczeń międzyokresowych + wzrost przychodów przyszłych okresów

składniki

Przeanalizujmy różne składniki formuły OCF, które są następujące: -

- Dochód netto jest dochodem bazowym, jest wymogiem.

- Amortyzacja pomaga w rozliczeniu kosztów rzeczowych aktywów trwałych, maszyn itp.

- Wypłata wynagrodzenia w formie akcji ma formę bezgotówkową, podobnie jak w formie akcji.

- Inne koszty / przychody obejmują niezrealizowane zyski lub straty.

- Podatek odroczony to różnica w podatku, który spółka zapłaciła oraz w jej sprawozdaniu finansowym.

- Zapasy są zmniejszane w OCF, ponieważ wzrost zapasów prowadzi do zmniejszenia gotówki.

- Należności odejmuje się, ponieważ zwiększenie salda należności pomniejsza stan gotówki, co oznacza, że klient nie płaci kwoty.

Stąd w skrócie formuła OCF to: -

Praktyczne przykłady obliczania operacyjnych przepływów pieniężnych

Możesz pobrać ten szablon Excel dla wzoru przepływu środków pieniężnych tutaj - Szablon programu Excel dla wzoru przepływu środków pieniężnychPrzykład 1

Załóżmy, że istnieje firma z całkowitym przychodem 1200 USD i całkowitymi kosztami operacyjnymi 700 USD, a teraz, jeśli chcesz obliczyć operacyjne przepływy pieniężne, zastosowana zostanie metoda bezpośrednia.

W poniższym szablonie znajdują się dane do obliczenia operacyjnego przepływu środków pieniężnych.

Tak więc obliczenie operacyjnych przepływów pieniężnych (OCF) będzie wyglądać następująco:

tj. OCF Direct = 1200 - 700

Więc OCF będzie -

Dlatego OCF = 500 USD

Przykład nr 2

Załóżmy teraz, że firma ma dochód netto w wysokości 756 USD, koszt niegotówkowy w wysokości 200 USD i zmiany w aktywach i zobowiązaniach, tj. Zapasy wynoszą 150 USD, a należności 150 USD. Wówczas operacyjne przepływy pieniężne metodą pośrednią będą wyglądały następująco:

W poniższym szablonie znajdują się dane do obliczenia Równania przepływów operacyjnych.

Tak więc obliczenie operacyjnych przepływów pieniężnych (OCF) metodą pośrednią będzie następujące -

tj. OCF Indirect = 756 + 200 - 150 - 150

Więc OCF będzie -

OCF = 256 USD

GAAP wymaga, aby firma korzystała z metody pośredniej do obliczania liczby, ponieważ dostarcza wszystkich niezbędnych informacji i je obejmuje.

Przykład nr 3

Firma o nazwie Ozone Pvt. Ltd ma sprawozdania finansowe w trzech sekcjach, tj. Działalność operacyjna, działalność finansowa i działalność inwestycyjna. Poniżej znajduje się sprawozdanie finansowe z działalności operacyjnej, za pomocą którego musimy obliczyć operacyjne przepływy pieniężne.

Teraz obliczmy OCF dla różnych okresów, korzystając z powyższych danych.

OCF na rok 2016

OCF 2016 = 456 + 4882 + 2541 + 250 + 254 + 86 - 2415 - 1806 + 4358 + 856 + 135

OCF 2016 = 10813 USD

OCF na rok 2017

OCF 2017 = 654 + 5001 + 2681 + 300 + 289 + 91 - 2687 - 1948 + 5213 + 956 + 1405

OCF 2017 = 11 955 USD

OCF na rok 2017

OCF 2018 = 789 + 5819 + 3245 + 325 +305 + 99 - 2968 - 2001 + 5974 + 1102 + 1552

OCF 2018 = 14,24 USD

W związku z tym znaleźliśmy OCF na inny okres firmy.

Rzeczy do zapamiętania

- Jeśli OCF ma wartość ujemną, oznacza to, że firma musi pożyczać pieniądze, aby robić różne rzeczy, lub może nie pozostać w biznesie, ale może w dłuższej perspektywie uzyskać korzyści.

- Może się zdarzyć, że firma ma wyższe przepływy pieniężne niż dochód netto. W tym scenariuszu możliwe jest, że firma generuje ogromne przychody, ale zmniejsza je przy przyspieszonej amortyzacji rachunku zysków i strat.

- Gdy dochody netto są wyższe niż OCF, może się zdarzyć, że będą mieli trudności z odzyskaniem należności od klienta. Jako amortyzacja dodana we wzorze OCF, amortyzacja nie wpływa na OCF.

- Inwestorzy powinni wybrać spółkę, która ma wysokie lub poprawiające się OCF, ale niskie ceny akcji. Firma może spotkać się ze stratą lub niewielkim zyskiem w okresie z powodu dużej amortyzacji. Może jednak mieć silny przepływ pieniężny, ponieważ amortyzacja jest kosztem księgowym, ale nie ma formy pieniężnej.

Operacyjny kalkulator przepływów pieniężnych

Możesz użyć następującego kalkulatora do obliczenia operacyjnych przepływów pieniężnych.

| Łączne przychody | |

| Koszt operacyjny | |

| Formuła operacyjnych przepływów pieniężnych | |

| Formuła operacyjnych przepływów pieniężnych = | Całkowite przychody - koszty operacyjne |

| 0 - 0 = | 0 |