Co to jest Zero Coupon Bond?

Obligacja zerokuponowa (znana również jako obligacja czysto dyskontowa lub obligacja memoriałowa) odnosi się do tych obligacji, które są emitowane z dyskontem w stosunku do wartości nominalnej i nie powodują okresowych płatności odsetek, w przeciwieństwie do zwykłej obligacji oprocentowanej. Innymi słowy, jej roczna domniemana płatność odsetek jest uwzględniona w jej wartości nominalnej, która jest płacona w terminie zapadalności takiej obligacji. Dlatego ta obligacja jest tą, dla której jedynym zwrotem jest zapłata wartości nominalnej w dniu wykupu.

Wyjaśnienie

Obligacje te są początkowo sprzedawane po cenie poniżej wartości nominalnej ze znacznym dyskontem, dlatego nazwa „Czyste Obligacje Dyskontowe”, o której mowa powyżej, jest również używana w odniesieniu do tych Obligacji.

Ponieważ z takimi Obligacjami nie wiążą się żadne pośrednie przepływy pieniężne, tego typu obligacje nie powodują ryzyka reinwestycji, ponieważ nie ma przepływów pieniężnych przed terminem zapadalności, które należy ponownie zainwestować.

Takie obligacje mają najdłuższy czas trwania, który odpowiada terminowi zapadalności takich obligacji i jako takie są narażone na najwyższy poziom ryzyka stopy procentowej.

Ponieważ naliczone odsetki są dyskontowane od wartości nominalnej takich Obligacji w momencie zakupu, co efektywnie umożliwia Inwestorom Obligacji Zerokuponowych zakup większej liczby takich obligacji w porównaniu z jakąkolwiek inną Obligacją Kuponową.

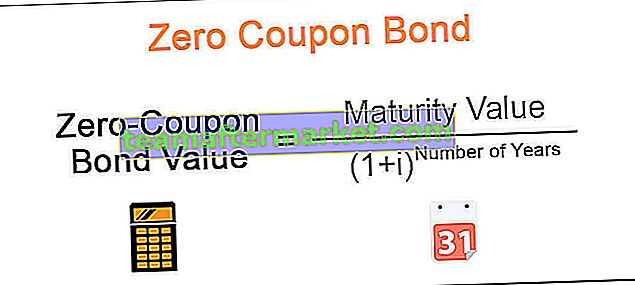

Formuła obligacji zerokuponowych

możemy obliczyć wartość bieżącą używając poniższego wzoru:

Wartość obligacji zerokuponowych = wartość wykupu / (1 + i) ^ liczba lat

Przykład

Zrozummy koncepcję tego Bonda na przykładzie:

Cube Bank zamierza subskrybować 10-letnią obligację o wartości nominalnej 1000 USD na obligację. Rentowność do wykupu podaje się jako 8%.

Odpowiednio,

Wartość obligacji zerokuponowych = [1000 USD / (1 + 0,08) ^ 10]

= 463,19 USD

Zatem wartość bieżąca obligacji zerokuponowych z rentownością do terminu zapadalności 8% i zapadalnością za 10 lat wynosi 463,19 USD.

Różnica między aktualną ceną obligacji, tj. 463,19 USD, a jej wartością nominalną, tj. 1000 USD, jest kwotą odsetek składanych, które będą naliczane w ciągu 10 lat obowiązywania Obligacji.

W ten sposób Cube Bank zapłaci 463,19 USD i otrzyma 1000 USD na koniec 10 lat, tj. W dniu wykupu Obligacji Zero Kuponowej, uzyskując w ten sposób efektywny zysk w wysokości 8%.

Obligacja zerokuponowa vs Obligacja z kuponami zwykłymi

Oto kluczowe różnice między obligacją zerokuponową a obligacją opartą na zwykłych kuponach

| Podstawa | Obligacja zerokuponowa | Zwykłe kuponowe obligacje łożyskowe | ||

| Znaczenie | Odnosi się do papierów wartościowych o stałym dochodzie, które są sprzedawane z dyskontem do ich wartości nominalnej i nie wiążą się z żadnymi przepływami pieniężnymi w okresie życia Obligacji, z wyjątkiem terminu wykupu. | Odnosi się do papierów wartościowych o stałym dochodzie, które obejmują regularne płatności w formie kuponów i mogą być wydawane z dyskontem lub premią w zależności od dynamiki rynku. | ||

| Kupony | Brak kuponów odsetkowych przez całe życie | Regularne kupony półroczne lub roczne | ||

| Trwanie | Okres trwania Obligacji Zerokuponowej jest równy terminowi wykupu Obligacji. | Okres trwania Obligacji Zwykłej będzie zawsze krótszy niż termin wykupu. | ||

| Ryzyko stopyprocentowej | Obejmuje największy poziom Ryzyka stopy procentowej ze względu na długi czas trwania Obligacji. | Stosunkowo mniej niż obligacja zerowa. | ||

| Ryzyko reinwestycji | Obligacja zerokuponowa nie wiąże się z ryzykiem reinwestycji, ponieważ w okresie jej obowiązywania nie występują żadne przepływy pieniężne. | Podlega Ryzyku reinwestycji z powodu regularnych przepływów pieniężnych w formie płatności kuponowych w okresie obowiązywania Obligacji. |

Zalety

# 1 - Przewidywalność zwrotów

Zapewnia to z góry określone zwroty, jeśli są utrzymywane do terminu zapadalności, co sprawia, że są one pożądanym wyborem wśród inwestorów z celami długoterminowymi lub dla tych, którzy mają zamiar mieć zapewnione zwroty i nie mają zamiaru obsługiwać żadnego rodzaju zmienności zwykle związanej z innymi typami instrumentów finansowych, takich jak akcje itp.

# 2 - Eliminuje ryzyko reinwestycji

Obligacje te pozwalają uniknąć ryzyka reinwestycji obligacji kuponowych, ponieważ stopy procentowe zmieniają się wraz z upływem czasu, co wpływa na rentowność do wykupu takich obligacji z kuponami. Ponieważ nie ma tymczasowych przepływów pieniężnych, inwestor ma zapewnioną stałą stopę zwrotu.

# 3 - Dłuższe ramy czasowe

Zwykle te Obligacje są emitowane na dłuższy okres, który może zostać wykorzystany przez potencjalnego inwestora do dostosowania się do jego celów życiowych, takich jak małżeństwo, edukacja dzieci, emerytura i tak dalej. W ten sposób inteligentny inwestor, opierając się na swoim horyzoncie czasowym, może inwestować w obligacje zerokuponowe o różnym terminie zapadalności, płacąc początkowo mniejszą kwotę (ponieważ obligacje zerokuponowe są emitowane z dużymi rabatami, można kupić więcej za mniejszą kwotę) i rozłożyć je w czasie swojej kariery i cele życiowe bez wpływu zmienności.

Niedogodności

# 1- Niepłynne rynki wtórne

Nie wszystkie obligacje zerokuponowe mają gotowy rynek wtórny, co skutkuje brakiem płynności. Ponadto, w przypadku pilnych potrzeb finansowych, trudno jest je zlikwidować bez znaczącej redukcji wartości.

# 2 - Ryzyko związane z długim czasem trwania i stopą procentową

Mają one jednorazowy dopływ gotówki dla Inwestora, który ma miejsce w momencie zapadalności i jako takie obligacje te mają największy Duration, co powoduje ryzyko stopy procentowej. Ponadto, Obligacje są emitowane z postanowieniami dotyczącymi kupna, które umożliwiają emitentowi takich Obligacji wykup obligacji przed ich terminem zapadalności w terminach i po cenach, które są z góry określone w momencie emisji takich Obligacji. W takich przypadkach Inwestorowi pozostaje ryzyko ponownego zainwestowania wpływów po kursach dostępnych w momencie wykupu, które oczywiście będą niższe niż wcześniej planowana rentowność wykupionych obligacji.

# 3 - Brak regularnych dochodów

Nie oferuje żadnego stałego źródła dochodu i jest kompletnym odmieńcem dla tych, którzy szukają stabilnego, regularnego źródła dochodu. Ponadto należy corocznie opłacać podatek od narosłych odsetek od takich obligacji. Należy jednak zauważyć, że istnieją pewne kategorie obligacji zerokuponowych, które mogą rozwiązać problem podatkowy.