Definicja współczynnika Sharpe'a

Współczynnik Sharpe'a to współczynnik opracowany przez Williama F. Sharpe'a i używany przez inwestorów w celu wyliczenia nadwyżki średniej stopy zwrotu z portfela w stosunku do wolnej od ryzyka stopy zwrotu na jednostkę zmienności (odchylenie standardowe) portfela.

Wyjaśnienie

Współczynnik Sharpe'a jest krytycznym składnikiem do oznaczania ogólnych zwrotów z portfela. Jest to średni zysk przekraczający zysk wolny od ryzyka w porównaniu z całkowitą kwotą poniesionego ryzyka. Jest to sposób na zbadanie wyników inwestycji poprzez uwzględnienie jej komponentu ryzyka. Współczynnik Sharpe'a charakteryzuje, jak dobrze zwrot z aktywów rekompensuje inwestorowi podjęte ryzyko. Porównując dwa aktywa ze wspólnym punktem odniesienia, ten z wyższym współczynnikiem Sharpe'a jest wskazywany jako korzystna okazja inwestycyjna przy tym samym poziomie ryzyka.

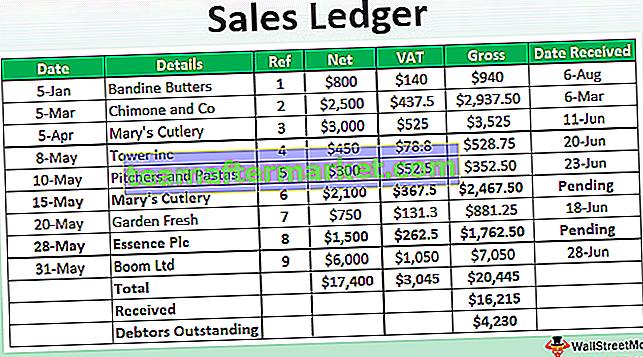

Jeśli spojrzysz na powyższą tabelę, zobaczysz, że PRWCX ma wyższy współczynnik Sharpe'a wynoszący 1,48 i jest najlepszym funduszem w swojej grupie.

Współczynnik Sharpe'a, jak każdy inny model matematyczny, opiera się na dokładności danych, które muszą być poprawne. Analizując wyniki inwestycyjne aktywów z wygładzeniem zwrotów, współczynnik Sharpe'a będzie pochodził z wyników aktywów bazowych, a nie ze zwrotów funduszu. Współczynnik ten wraz z Treynor Ratios i Jeson's Alpha są często używane do oceniania wyników różnych portfeli lub zarządzających funduszami.

Formuła

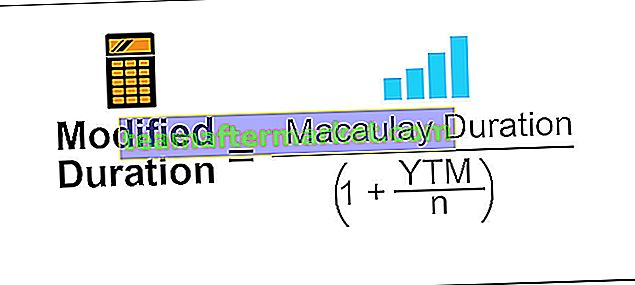

W 1966 roku William Sharpe opracował ten współczynnik, który pierwotnie nazywał się „stosunkiem nagrody do zmienności”, zanim zaczęto go nazywać współczynnikiem Sharpe'a przez kolejnych naukowców i operatorów finansowych. Został zdefiniowany na wiele sposobów, aż ostatecznie został przedstawiony poniżej:

Wzór na współczynnik Sharpe'a = (oczekiwany zwrot - stopa zwrotu wolna od ryzyka) / odchylenie standardowe (zmienność)

Niektóre z pojęć, które musimy zrozumieć, to:

- Zwroty - Zwroty mogą mieć różną częstotliwość, na przykład dzienną, tygodniową, miesięczną lub roczną, o ile rozkład jest normalnie rozłożony, ponieważ zwroty te można ująć w ujęciu rocznym, aby uzyskać dokładne wyniki. Nienormalne sytuacje, takie jak wyższe piki, skośność rozkładu, mogą stanowić problem dla stosunku, ponieważ odchylenie standardowe nie ma takiej samej skuteczności, gdy istnieją te problemy.

- Stopa zwrotu wolna od ryzyka - służy do oceny, czy ktoś jest prawidłowo kompensowany za dodatkowe ryzyko ponoszone z powodu ryzykownego aktywa. Tradycyjnie stopą zwrotu bez strat finansowych są rządowe papiery wartościowe o najkrótszym czasie trwania (np. Bony skarbowe USA). Chociaż taki wariant zabezpieczenia ma najmniejszą zmienność, można argumentować, że takie papiery wartościowe powinny odpowiadać innym papierom wartościowym o równoważnym czasie trwania.

- Odchylenie standardowe - jest to wielkość wyrażająca, ile jednostek z danego zestawu zmiennych różni się od średniej średniej grupy. Po obliczeniu nadwyżki zwrotu ponad stopę zwrotu wolną od ryzyka należy ją podzielić przez odchylenie standardowe mierzonego ryzykownego składnika aktywów. Im większa liczba, tym atrakcyjna będzie inwestycja z perspektywy ryzyka / zwrotu. Jednak o ile odchylenie standardowe nie jest istotnie duże, element dźwigni może nie wpływać na wskaźnik. Zarówno licznik (zwrot), jak i mianownik (odchylenie standardowe) można bez problemu podwoić.

Przykład

Klient „A” obecnie posiada 450 000 USD zainwestowane w portfel o oczekiwanym zwrocie na poziomie 12% i zmienności 10%. Efektywny portfel ma oczekiwany zwrot 17% i zmienność 12%. Oprocentowanie wolne od ryzyka wynosi 5%. Jaki jest współczynnik Sharpe'a?

Wzór na współczynnik Sharpe'a = (oczekiwany zwrot - stopa zwrotu wolna od ryzyka) / odchylenie standardowe (zmienność)

Współczynnik Sharpe'a = (0,12-0,05) /0,10 = 70% lub 0,7x

Obliczanie współczynnika Sharpe'a w programie Excel

Teraz, gdy już wiemy, jak działa wzór, obliczmy współczynnik Sharpe'a w programie Excel.

Krok 1 - Odbierz zwroty w formacie tabelarycznym

Pierwszym krokiem jest zorganizowanie zwrotów z portfela funduszu inwestycyjnego, który chcesz przeanalizować. Okres może być miesięczny, kwartalny lub roczny. Poniższa tabela przedstawia roczne zwroty funduszu wspólnego inwestowania.

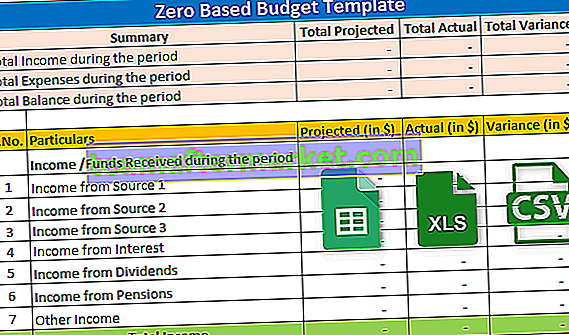

Krok 2 - Uzyskaj szczegóły zwrotu bez ryzyka w tabeli

W poniższej tabeli założyłem, że zwrot wolny od ryzyka wynosi 3,0% przez okres 15 lat. Jednak stopa wolna od ryzyka może zmieniać się każdego roku i należy tu wpisać tę liczbę.

Krok 3 - Znajdź nadmiar zwrotu

Trzecim krokiem do obliczenia współczynnika Sharpe'a w programie Excel jest znalezienie nadwyżki zwrotów z portfela. W naszym przypadku nadwyżka zwrotu to zwroty roczne - zwrot bez ryzyka.

Krok 4 - Znajdź średnią rocznych zwrotów.

Czwartym krokiem do obliczenia współczynnika Sharpe'a w programie Excel jest znalezienie średniej rocznych zwrotów. Możesz użyć formuły programu Excel ŚREDNIA, aby znaleźć średnią portfela. W naszym przykładzie otrzymujemy średni zwrot na poziomie 12,09%.

Krok 5 - Znajdź odchylenie standardowe nadmiernych zwrotów

Aby znaleźć odchylenie standardowe nadwyżek zwrotów, możesz użyć wzoru programu Excel ODCH.STANDARDOWE, jak podano poniżej.

Krok 6 - Oblicz współczynnik Sharpe'a

Ostatnim krokiem do obliczenia współczynnika Sharpe'a w programie Excel jest podzielenie średnich zwrotów przez odchylenie standardowe. Otrzymujemy stosunek = 12,09% / 8,8% = 1,37x

Otrzymujemy stosunek = 12,09% / 8,8% = 1,37x

Zalety korzystania ze współczynnika Sharpe'a

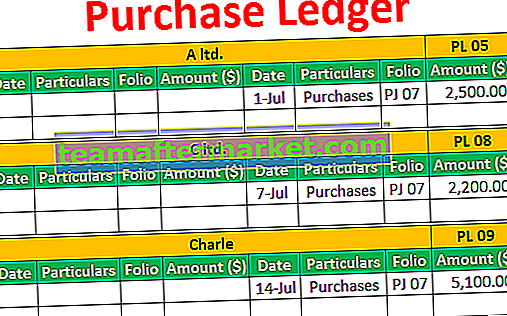

# 1 - Sharpe Ratio pomaga w porównywaniu i zestawianiu nowych dodatków do aktywów

Służy do porównywania wariancji ogólnych cech ryzyka i zwrotu portfela za każdym razem, gdy dodawany jest do niego nowy składnik aktywów lub klasa aktywów.

- Na przykład zarządzający portfelem rozważa dodanie alokacji funduszy towarowych do swojego istniejącego portfela inwestycyjnego 80/20 akcji o współczynniku Sharpe'a 0,81.

- Jeśli alokacja nowego portfela wynosi 40/40/20 akcji, obligacji i alokacji funduszu dłużnego, współczynnik Sharpe'a wzrośnie do 0,92.

Wskazuje to na to, że chociaż inwestycja funduszu towarowego jest niestabilna jako samodzielna ekspozycja, w tym przypadku w rzeczywistości prowadzi to do poprawy charakterystyki ryzyka i zwrotu połączonego portfela, a tym samym dodaje korzyści w postaci dywersyfikacji w kierunku innego aktywa klasę do istniejącego portfela. Konieczne jest staranne przeanalizowanie, czy alokacja funduszy może ulec zmianie na późniejszym etapie, jeśli ma to negatywny wpływ na kondycję portfela. Jeżeli dodanie nowej inwestycji prowadzi do obniżenia wskaźnika, nie należy jej włączać do portfela.

# 2 - Sharpe Ratio pomaga w porównywaniu zwrotu z ryzyka

Wskaźnik ten może również stanowić wskazówkę, czy nadmierne zyski z portfela wynikają z ostrożnego podejmowania decyzji inwestycyjnych, czy też z podjętego nadmiernego ryzyka. Chociaż pojedynczy fundusz lub portfel może przynosić większe zyski niż jego odpowiedniki, jest to rozsądna inwestycja tylko wtedy, gdy te wyższe zyski nie wiążą się z nadmiernym ryzykiem. Im wyższy współczynnik Sharpe'a portfela, tym lepsze jego wyniki uwzględniają składnik ryzyka. Ujemny współczynnik Sharpe'a wskazuje, że mniej ryzykowny zasób działałby lepiej niż analizowane zabezpieczenie.

Weźmy przykład porównania ryzyka i zwrotu.

Załóżmy, że portfel A miał lub ma mieć stopę zwrotu w wysokości 12% przy odchyleniu standardowym 0,15. Przyjmując referencyjną stopę zwrotu na poziomie około 1,5%, stopa zwrotu (R) wyniosłaby 0,12, Rf 0,015, a „s” 0,15. Współczynnik zostanie odczytany jako (0,12 - 0,015) / 0,15, co daje 0,70. Jednak ta liczba będzie miała sens, gdy porównamy ją z innym portfelem, na przykład Portfolio „B”

Jeśli portfel „B” wykazuje większą zmienność niż portfel „A”, ale ma taki sam zwrot, będzie miał większe odchylenie standardowe przy tej samej stopie zwrotu z portfela. Zakładając, że odchylenie standardowe dla Portfela B wynosi 0,20, równanie można by odczytać jako (0,12 - 0,015) / 0,15. Współczynnik Sharpe'a dla tego portfela wyniesie 0,53, czyli mniej niż w przypadku portfela „A”. Może to nie jest zaskakujący wynik, biorąc pod uwagę fakt, że obie inwestycje przynosiły taki sam zwrot, ale „B” obarczone było większym ryzykiem. Oczywiście opcja, która obarczona jest mniejszym ryzykiem i oferuje taki sam zwrot, będzie preferowaną opcją.

Krytyka stosunku Sharpe'a

Wskaźnik Sharpe'a wykorzystuje odchylenie standardowe zwrotów w mianowniku jako alternatywę dla ogólnego ryzyka portfela, przy założeniu, że zwroty są równomiernie rozłożone. Wcześniejsze testy wykazały, że zwroty z niektórych aktywów finansowych mogą odbiegać od normalnego rozkładu, w wyniku czego odpowiednie interpretacje współczynnika Sharpe'a są mylące.

Wskaźnik ten można poprawić, gdy różni zarządzający funduszami próbują zwiększyć swój pozorny zwrot skorygowany o ryzyko, co można zrealizować w następujący sposób:

- Wydłużenie mierzonego czasu trwania : spowoduje to mniejsze prawdopodobieństwo zmienności. Na przykład roczne odchylenie standardowe dziennych zwrotów jest generalnie wyższe niż tygodniowych, które z kolei są wyższe niż miesięczne. Dłuższy czas trwania, jaśniejszy obraz, należy wykluczyć jednorazowe czynniki, które mogą wpłynąć na ogólną wydajność.

- Składanie miesięcznych zwrotów, ale obliczanie odchylenia standardowego z wyłączeniem ostatnio obliczonego złożonego miesięcznego zwrotu.

- Wypisywanie decyzji o kupnie i sprzedaży portfela za pieniądze: taka strategia może potencjalnie zwiększyć zwroty poprzez zbieranie premii za opcje bez spłaty przez kilka lat. Strategie, które wiążą się z kwestionowaniem ryzyka niewykonania zobowiązania, ryzyka płynności lub innych form szeroko rozprzestrzeniającego się ryzyka, mają taką samą zdolność do zgłaszania współczynnika Sharpe'a z tendencją w górę.

- Wygładzanie zwrotów: stosowanie pewnych struktur instrumentów pochodnych, nieregularna wycena rynkowa mniej płynnych aktywów lub stosowanie pewnych modeli wyceny, które nie doceniają miesięcznych zysków lub strat, może zmniejszyć oczekiwaną zmienność.

- Eliminacja ekstremalnych zwrotów: zbyt wysokie lub zbyt niskie zwroty mogą zwiększyć zgłaszane odchylenie standardowe dowolnego portfela, ponieważ jest to odległość od średniej. W takim przypadku zarządzający funduszem może zdecydować się na wyeliminowanie skrajnych celów (najlepszych i najgorszych) miesięcznych zwrotów każdego roku, aby zmniejszyć odchylenie standardowe i wpłynąć na wyniki, ponieważ taka jednorazowa sytuacja może wpłynąć na ogólną średnią.

Stosunek Sharpe Ex-Ante i Ex-Post

Współczynnik Sharpe'a był wielokrotnie zmieniany, ale dwie ogólne formy, które zostały zastosowane, to ex ante (przewidywanie przyszłego zwrotu i wariancji) i ex post (analiza przeszłej wariancji zwrotów).

- Prognozy ex-ante wskaźnika Sharpe'a są łatwe do oszacowania na podstawie obserwacji wcześniejszych wyników podobnych działań inwestycyjnych.

- Współczynnik Sharpe'a ex post mierzy, jak wysokie były zwroty w porównaniu z różnicami w tych zwrotach w danym okresie. Mówiąc dokładniej, jest to stosunek różnicowych zwrotów (różnica między zwrotami z inwestycji a inwestycją wzorcową) do historycznej zmienności (odchylenie standardowe) tych zwrotów.

Wniosek

Współczynnik Sharpe'a jest standardową miarą wydajności portfela. Ze względu na swoją prostotę i łatwość interpretacji jest jednym z najpopularniejszych indeksów. Niestety większość użytkowników zapomina o założeniach, które skutkują niewłaściwym wynikiem. Przed podjęciem decyzji rynkowej należy rozważyć sprawdzenie dystrybucji zwrotów lub walidację wyników za pomocą równoważnych mierników wyników.