Co to jest Reverse Repo Agreement (Reverse Repo)?

Umowa z otrzymanym przyrzeczeniem odkupu jest również nazywana odwrotnym przyrzeczeniem odkupu, która wprowadza w życie umowę między kupującym a sprzedającym, stwierdzającą, że kupujący papiery wartościowe, którzy nabyli wszelkiego rodzaju papiery wartościowe lub aktywa, mają prawo sprzedać je po wyższej cenie w przyszłość, czyli sprzedający, który w przyszłości musi zaakceptować wyższą cenę.

Wyjaśnienie Reverse Repo

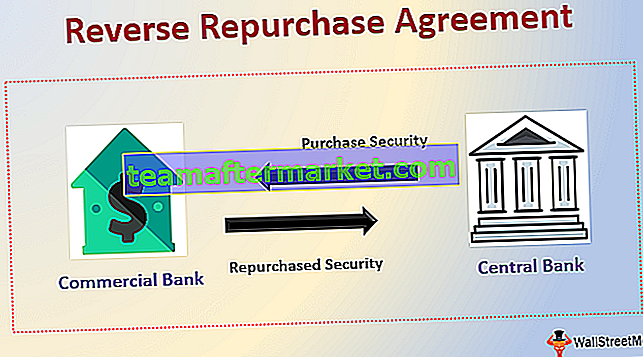

W umowie z otrzymanym przyrzeczeniem odkupu na ogół zaangażowane są dwie strony. Jeden etap egzekucji obejmuje przede wszystkim zakup papieru wartościowego przez bank komercyjny od banku centralnego. Drugi etap przeprowadzonej transakcji obejmuje sprzedaż dokładnie papieru wartościowego lub aktywów zakupionych wcześniej od banku komercyjnego ponownie do banku centralnego. Te transakcje, które zasadniczo obejmują kupno i sprzedaż papierów wartościowych, można również rozpatrywać z punktu widzenia pożyczki zabezpieczonej. Umowa ta jest ponadto pożyczką jednodniową, której warunki mogą zostać przedłużone do maksymalnie czternastu dni. Rezerwa Federalna wdraża umowy z otrzymanym przyrzeczeniem odkupu z umowami obowiązującymi do 65 dni roboczych.

Elementy umowy z przyrzeczeniem odkupu

- Umowa z otrzymanym przyrzeczeniem odkupu lub reverse repo składa się głównie z dwóch stron, a zatem z dwóch etapów transakcji. Jedna część to „Sprzedaż”, a druga to „Odkup”. Chodzi o zabezpieczenie lub zabezpieczenie, które sprzedawca w części „sprzedaż” nabywa od kupującego i które ponownie jest zwracane kupującemu w części „wykup”.

- Załóżmy, że sprzedający sprzedaje papiery wartościowe po 100 USD w pierwszej części, przyjmując zabezpieczenie w wysokości 1000 USD, w drugiej części ten sam sprzedający odkupi papiery wartościowe po 150 USD, a także zwróci zabezpieczenie w wysokości 1000 USD drugiej zaangażowanej stronie. Różnica, tj. 150 USD - 100 USD = 50 USD, nazywana jest marginesem redukcji wartości.

- Druga strona zarabia w formie odsetek od transakcji, czyli różnicy uzyskanej przy sprzedaży składnika aktywów lub papieru wartościowego po wyższej stawce. W ten sposób partia wyprowadziła również tymczasowe stosowanie zabezpieczeń.

Jak działa Reverse Repo?

Głównymi użytkownikami takiej umowy są na ogół władze monetarne, instytucje finansowe, towarzystwa funduszy inwestycyjnych, fundusze państwowe, banki komercyjne, fundusze emerytalne, firmy ubezpieczeniowe itp. Stopa reverse repo jest używana głównie przez organy monetarne do uzyskiwania pieniędzy z systemu bankowego. oraz ograniczać lub zakazać zwiększonej płynności na rynku, aby kontrolować podaż pieniądza w gospodarce.

Te krótkoterminowe pożyczki są udzielane inwestorom, którzy mogą mieć dość środków pieniężnych, ale są skłonni do podejmowania ryzyka. Może to zostać wykorzystane do pozyskania krótkich pozycji na rynku, które wcześniej pokryła druga strona. Papiery wartościowe są sprzedawane przez sprzedającego kupującemu z zastrzeżeniem, że w przyszłości kupujący ponownie sprzeda te same papiery wartościowe sprzedającemu. Umowy z otrzymanym przyrzeczeniem odkupu na razie zmniejszają liczbę rezerw w systemie bankowym.

Przykłady

Odwrotna stopa repo to stopa procentowa oferowana przez bank federalny innym działającym bankom, które deponują lub inwestują swoje rezerwy gotówkowe lub papiery wartościowe w skarbcu banku federalnego. Uważa się, że jest to znacznie lepsza i bezpieczniejsza droga parkowania niż pożyczanie tego samego firmom lub klientom, ponieważ w przypadku repo papiery wartościowe lub fundusze są bezpieczne w banku federalnym.

Aby przytoczyć przykład, każdy bank federalny będzie miał ustalony procent stopy reverse repo, który oferuje innym stronom zaangażowanym w te umowy. Załóżmy, że zakładamy, że stopa reverse repo ustalona przez bank federalny w USA wynosi 6%, co oznacza, że jeśli bank komercyjny ma dostępną nadwyżkę gotówki w wysokości 500 000 USD, bank może zainwestować to samo w umowę reverse repo z federalnym Bank.

W ten sposób dany bank komercyjny otrzyma odsetki w wysokości 30 000 USD, które są również określane jako marża redukcji wartości.

Korzyści z Reverse Repo

Poniżej przedstawiono niektóre korzyści wynikające z umowy z przyrzeczeniem odkupu.

- Zachęca inne banki do przechowywania nadwyżki gotówki w banku federalnym podczas wysokich poziomów inflacji w gospodarce, aby banki mogły uzyskać większy zwrot z nadwyżek środków.

- Jest to sposób na osiągnięcie zysku metodą marży uzyskanej ze sprzedaży określonego papieru wartościowego lub rezerwy gotówkowej po wyższym kursie pierwotnemu sprzedawcy. W przypadku banku, wypracowany zysk jest w trakcie naliczania odsetek z tytułu parkowania nadwyżki gotówki w banku federalnym lub centralnym

- Odwrotna stopa repo to instrumentalna metoda kontrolowania podaży pieniądza dostępnej w gospodarce.

- Wysoka stopa pomaga w zastrzyku płynności w gospodarce

- Stymuluje banki komercyjne do inwestowania lub przechowywania nadwyżek środków w banku federalnym, aby uzyskać wyższe zyski.

Ryzyka

- Banki federalne muszą konfrontować koszty z umowami reverse repo, które nie są podobne do kosztów, jakie ponoszą inni partnerzy federalni, więc te różnice w kosztach muszą być gdzieś uwzględnione.

- Odwrotny repo na dużą skalę może doprowadzić do poważnego zaniechania pośrednictwa bankowego.

- Umowa z otrzymanym przyrzeczeniem odkupu zawarta z kontrahentem jednostki zazwyczaj nie ma odpowiedniego ustalenia.

- Kondycja finansowa dwóch zaangażowanych stron i wartość zabezpieczenia nie są mierzone ani sprawdzane przez sąd.

- Kontrahent ma szansę nie wywiązać się ze swojego zobowiązania.

- Udzielone zabezpieczenie jest podatne na utratę wartości ze względu na zmienność na rynku i zmiany scenariusza rynkowego.

Wniosek

Umowa sprzedaży odwrotnej jest metodą zastępczą w celu zapewnienia płynności portfelowi. Jest to metoda zapobiegania likwidacji portfela w obliczu nieprzewidzianego zapotrzebowania na gotówkę. Jest również stosowany jako skuteczna praktyka zarządzania gotówką.

Reverse repo to depozyt zabezpieczający dla pożyczkodawcy funduszy, który zasila się w krótkoterminowy zakres inwestycyjny i w ten sposób tworzy również bramę do pożyczenia papieru wartościowego w celu pokrycia określonych pozycji krótkich. Generalnie ma na celu kontrolowanie podaży pieniądza w całej gospodarce. Są również uważane za bezpieczniejsze, ponieważ dotyczą przede wszystkim skarbowych papierów wartościowych.