Rodzaje modeli finansowych

Modele finansowe służą do reprezentowania prognozy finansowej firmy na podstawie jej historycznych wyników, a także przyszłych oczekiwań w celu wykorzystania ich do analizy finansowej, a najpopularniejsze typy modeli finansowych obejmują model zdyskontowanych przepływów pieniężnych (DCF), model wykupu lewarowanego (LBO), model analizy porównywalnych przedsiębiorstw oraz model fuzji i przejęć.

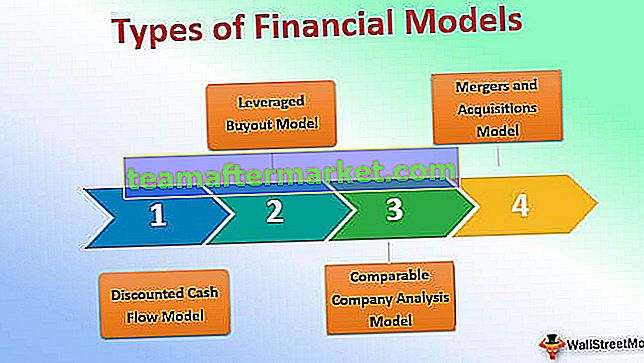

Oto lista 4 najlepszych typów modeli finansowych

- Model zdyskontowanych przepływów pieniężnych (DCF)

- Model wykupu lewarowanego

- Porównywalny model analizy firmy

- Model fuzji i przejęć

Omówmy szczegółowo każdy z nich -

# 1 - Model zdyskontowanych przepływów pieniężnych

Jest to prawdopodobnie jeden z najważniejszych typów modeli finansowych, który jest częścią metodologii wyceny. Wykorzystuje prognozowane wolne przepływy pieniężne, które mają zostać wydobyte, i dyskontuje je, aby uzyskać wartość bieżącą netto (NPV), która pomaga w oszacowaniu potencjalnej wartości inwestycji i jak szybko mogą się one zrównać.

Można to wyrazić za pomocą poniższego wzoru:

DCF = CF1 / (1 + r) 1 + CF2 / (1 + r) 2 + …… .. + CFn / (1 + r) n

gdzie CF1 = przepływ gotówki na koniec roku

r = Zdyskontowana stopa zwrotu

n = Życie projektu

Przy obliczaniu NPV przyjmiemy, że koszt kapitału jest znany przy obliczaniu NPV. Wzór na NPV:

[NPV = wartość bieżąca wpływów gotówki - wartość bieżąca wypływów gotówki],

Jeśli NPV jest dodatnie, warto rozważyć projekt, w przeciwnym razie jest to opcja przynosząca straty.

Model zdyskontowanych przepływów pieniężnych - przykład

Rozważmy przykład zrozumienia implikacji DCF Valaumodel:

| Rok | 0 | 1 | 2 | 3 | 4 |

| Przepływ gotówki | (100 000) | 30 000 | 30 000 | 40 000 | 45 000 |

Początkowy przepływ gotówki wynosi 100 000 INR za rozpoczęcie postu projektu, z których wszystkie są wpływami pieniężnymi.

100 000 = 30 000 / (1 + r) 1 + 30 000 / (1 + r) 2 + 40 000 / (1 + r) 3 + 45 000 / (1 + r) 4

W obliczeniach r = 15,37%. Zatem jeśli oczekuje się, że stopa zwrotu z projektu będzie wyższa niż 15,37%, wówczas projekt zostanie przyjęty w innym przypadku do odrzucenia.

W badaniach kapitałowych analiza DCF służy do określenia fundamentalnej wartości firmy (wartość godziwa firmy)

# 2 - Model wykupu lewarowanego

Wykup lewarowany (LBO) to przejęcie spółki publicznej lub prywatnej posiadającej znaczną kwotę pożyczonych środków. Po nabyciu spółki stosunek zadłużenia do kapitału jest generalnie wyższy niż 1 (zadłużenie stanowi większość części). W okresie własności przepływy pieniężne firmy są wykorzystywane do obsługi zadłużenia i odsetek. Całkowity zwrot osiągnięty przez inwestorów jest obliczany na podstawie przepływu wyjścia spółki (EBIT lub EBITDA) oraz kwoty zadłużenia, które zostało spłacone w horyzoncie czasowym. Ten rodzaj strategii jest szeroko stosowany w finansowaniu lewarowanym ze sponsorami, takimi jak firmy Private Equity, którzy chcą przejmować firmy w celu sprzedaży ich z zyskiem w przyszłości.

Jeśli chcesz nauczyć się profesjonalnie modelowania LBO, możesz spojrzeć na ponad 12 godzin kursu modelowania LBO

Przykład modelu LBO

Ilustrujący przykład jest przedstawiony poniżej z parametrami i założeniami:

- Partnerzy XYZ Private Equity kupują spółkę docelową ABC z pięciokrotnym wyprzedzeniem EBITDA na koniec roku zerowego (przed rozpoczęciem działalności)

- Stosunek zadłużenia do kapitału własnego = 60:40

- Załóżmy, że średnia ważona stopa procentowa zadłużenia ma wynosić 10%

- ABC spodziewa się osiągnąć 100 milionów USD przychodów ze sprzedaży przy marży EBITDA na poziomie 40% w Roku 1.

- Oczekuje się, że przychody wzrosną o 10% rok do roku.

- Oczekuje się, że marże EBITDA pozostaną bez zmian w okresie realizacji inwestycji.

- Oczekuje się, że nakłady inwestycyjne wyniosą 15% sprzedaży każdego roku.

- Oczekuje się, że operacyjny kapitał obrotowy będzie co roku wzrastał o 5 milionów dolarów.

- Oczekuje się, że amortyzacja wyniesie 20 mln USD rocznie.

- Zakładając stałą stawkę podatkową w wysokości 40%.

- XYZ opuszcza docelową inwestycję po 5 roku przy takim samym wielokrotności EBITDA, jak przy wejściu (5-krotna 12-miesięczna EBITDA do przodu) - patrz Mnożniki wartości końcowej

Stosując model początkowy 5.0, cenę zapłaconą za cenę zakupu spółki ABC Target oblicza się mnożąc EBITDA za rok 1 (co stanowi 40% marży EBITDA na 100 mln USD przychodów) pomnożoną przez 5. W związku z tym cena zakupu = 40 * 5 = 200 milionów dolarów.

Finansowanie długiem i kapitałem własnym oblicza się z uwzględnieniem wskaźnika zadłużenie: kapitał własny =

Część zadłużenia = 60% * 200 mln USD = 120 mln USD

Udział w kapitale = 40% * 200 milionów = 80 milionów USD

Bazując na powyższych założeniach możemy skonstruować tabelę w następujący sposób:

| ($ w mm) | Lata | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Przychody ze sprzedaży | 100 | 110 | 121 | 133 | 146 | 161 |

| EBITDA | 40 | 44 | 48 | 53 | 59 | 64 |

| Mniej: umorzenie i amortyzacja | (20) | (20) | (20) | (20) | (20) | (20) |

| EBIT | 20 | 24 | 28 | 33 | 39 | 44 |

| Mniej: zainteresowanie | (12) | (12) | (12) | (12) | (12) | (12) |

| EBT | 8 | 12 | 16 | 21 | 27 | 32 |

| Mniej: podatki | (3) | (5) | (7) | (8) | (11) | (13) |

| PAT (zyski po opodatkowaniu) | 5 | 7 | 9 | 13 | 16 | 19 |

Należy pamiętać, że ponieważ wartość wyjścia na koniec 5 roku będzie oparta na wielokrotności Forwarding EBITDA, czyli rachunku zysków i strat z szóstego roku, a nie z piątego roku.

Skumulowany lewarowany wolny przepływ środków pieniężnych można obliczyć w następujący sposób:

| ($ w mm) | Lata | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| EBT (z podatkiem) | 5 | 7 | 10 | 13 | 16 | |

| Plus: D&A (Exp bezgotówkowe) | 20 | 20 | 20 | 20 | 20 | |

| Mniej: wydatki kapitałowe | (15) | (17) | (18) | (20) | (22) | |

| Mniej: wzrost kapitału obrotowego netto | (5) | (5) | (5) | (5) | (5) | |

| Wolne przepływy pieniężne (FCF) | 5 | 6 | 7 | 8 | 9 |

Nie musimy brać pod uwagę informacji za szósty rok, ponieważ FCF z roku od 1 do 5 można wykorzystać do spłaty kwoty zadłużenia, zakładając, że cały FCF zostanie wykorzystany na spłatę długu. Zwroty po wyjściu można obliczyć w następujący sposób:

Całkowita wartość przedsiębiorstwa przy wyjściu = kontynuacja EBITDA przy wyjściu wraz z 5-krotną wielokrotnością wyjścia w celu obliczenia TEV wyjścia. Wielokrotność 64 mm X 5,0 = 320 mln USD

Dług netto w momencie wyjścia (nazywany również długiem końcowym) jest obliczany w następujący sposób:

Dług końcowy = dług początkowy - spłata zadłużenia [120 mln USD - 34 mm Skumulowany FCF = 86 mm]

Końcowa wartość kapitału = Wyjście TEV - Końcowy dług [320 mm - 86 mm] = 234 mln USD

Zwrot z tytułu EV wielokrotności pieniędzy (m / m) jest obliczany jako [EV kończący / początkowy] = [234 mm / 80 mm = 2,93 razy m / m]

Poniższa tabela jest przydatna do szacowania IRR na podstawie 5-letnich wielokrotności m / m:

| 2,0x m / m w ciągu 5 lat ~ 15% IRR |

| 2,5x m / m w ciągu 5 lat ~ 20% IRR |

| 3,0x m / m w ciągu 5 lat ~ 25% IRR |

| 3,7x m / m w ciągu 5 lat ~ 30% IRR |

W związku z tym możemy założyć, że implikowana wewnętrzna stopa zwrotu dla powyższego przypadku wynosi około 25% lub nieco poniżej tego samego.

# 3 - Porównywalny model analizy firmy

Analiza porównawcza firmy (CCA) to proces stosowany do oceny wartości firmy przy użyciu mierników innych firm o podobnej wielkości w tej samej branży. Działa przy założeniu, że podobne spółki będą miały podobne mnożniki wyceny, takie jak EV / EBITDA. Następnie inwestorzy mogą porównać dane przedsiębiorstwo z jego konkurentami na podstawie względnej.

Ogólnie kryteria wyboru dla porównywalnych firm można podzielić w następujący sposób:

| Profil biznesowy | Profil finansowy |

| Sektor | Rozmiar |

| Produkty i usługi | Rentowność |

| Klienci i rynki końcowe | Profil wzrostu |

| Kanały dystrybucji | Zwrot z inwestycji |

| Geografia | Rating kredytowy |

Najważniejsze wielokrotności, które są brane pod uwagę w analizie porównawczej, to:

PE Wiele

- Mnożnik wyceny PE znany również jako „Wielokrotność ceny” lub „Wielokrotność zarobków” jest obliczany w następujący sposób:

- Cena za akcję / Zysk na akcję LUB Kapitalizacja rynkowa / Dochód netto

- Ta wielokrotność wskazuje cenę, jaką inwestor jest skłonny zapłacić za każdy zarobiony dolar.

Wielokrotność EV / EBITDA

- Inną wspólną wielokrotnością jest EV / EBITDA, którą oblicza się w następujący sposób: Wartość przedsiębiorstwa / EBITDA

- gdzie EV reprezentuje wszystkie roszczenia z działalności (kapitał zwykły + dług netto + akcje uprzywilejowane + odsetki mniejszości).

- Pomaga to w neutralizowaniu wpływu struktury kapitału. EBITDA przypada zarówno właścicielom długu, jak i udziałowcom, ponieważ jest przed składnikiem odsetkowym.

Stosunek ceny do wartości księgowej

- Współczynnik PBV to współczynnik Cena / Wartość księgowa to wielokrotność kapitału obliczona jako cena rynkowa udziału / wartość księgowa na akcję lub kapitalizacja rynkowa / całkowity kapitał własny akcjonariusza

Kroki, o których należy pamiętać przy wykonywaniu wyceny porównawczej, to:

- Wybierz grupę konkurentów / podobnych firm o porównywalnych branżach i podstawowych cechach.

- Oblicz kapitalizację rynkową = cena akcji X liczba akcji w obrocie.

- Oblicz wartość przedsiębiorstwa

- Skorzystaj z historycznych formuł z dokumentów firmy i prognoz kierownictwa, analityków giełdowych itp.

- Oblicz różne mnożniki spreadu, które dadzą pogląd na to, jak firma sobie radzi, odzwierciedlając prawdziwość informacji finansowych.

- Wyceń firmę docelową, wybierając odpowiednią wielokrotność wyceny wzorcowej dla grupy porównawczej i wyceniaj firmę docelową na podstawie tej wielokrotności. Ogólnie używana jest średnia lub mediana.

Model analizy porównywalnego przedsiębiorstwa - przykład

- Powyższa tabela jest porównywalna dla Box Inc. Jak widać, po lewej stronie znajduje się lista spółek wraz z odpowiadającymi im mnożnikami wyceny po prawej stronie.

- Wartościowe mnożniki obejmują EV / sprzedaż, EV / EBITDA, Cena do FCF itp.

- Aby znaleźć godziwą wycenę Box Inc., możesz wziąć średnią z tych wielokrotności branżowych.

- Aby uzyskać więcej informacji, zapoznaj się z wyceną pudełek

# 4 - Model fuzji i przejęć

Ten typ modelu finansowego jest szeroko stosowany przez bractwo bankowości inwestycyjnej. Ogólnym celem modelowania fuzji jest pokazanie klientom wpływu przejęcia na zysk na akcję przejmującego oraz porównanie tego wskaźnika EPS w branży.

Podstawowe kroki tworzenia modelu M&A są następujące:

Przedmiotem tego modelu jest budowa bilansu po połączeniu dwóch podmiotów.

Sekcja modelu źródeł i użytkowników w tym modelu zawiera informacje dotyczące przepływu środków w transakcji fuzji i przejęć, w szczególności, skąd pochodzą pieniądze i dokąd są one wykorzystywane. Bankier inwestycyjny określa kwotę pieniędzy zebranych z różnych instrumentów kapitałowych i dłużnych, a także gotówki w kasie na sfinansowanie zakupu firmy docelowej, która reprezentuje źródła funduszy. Wykorzystanie środków pokaże gotówkę, która zostanie wydana na zakup celu, a także różne opłaty wymagane do zakończenia transakcji. Najważniejszym czynnikiem jest to, że źródła muszą być równe sposobom wykorzystania funduszy.

Gotówka w kasie = łączne wykorzystanie środków - Łączne źródła środków bez gotówki w kasie =

(Zakup kapitału + opłaty transakcyjne + opłaty za finansowanie) - (Kapitał + dług)

Wartość firmy: Jest to składnik aktywów, który powstaje w bilansie spółki przejmującej za każdym razem, gdy uzyskuje ona cenę docelową za cenę przekraczającą wartość księgową rzeczowych aktywów trwałych netto (tj. Łączne aktywa materialne - łączne zobowiązania) w bilansie celu. W ramach transakcji część nabytego majątku przejmowanej spółki będzie często „odpisywana” - wartość aktywów wzrośnie po zamknięciu transakcji. Ten wzrost wyceny aktywów pojawi się jako wzrost pozostałych wartości niematerialnych w bilansie Kupującego. Spowoduje to powstanie rezerwy z tytułu odroczonego podatku dochodowego w wysokości równej zakładanej stawce podatkowej pomnożonej przez odpis aktualizujący wartość pozostałych wartości niematerialnych.

Wzór użyty do obliczenia wartości firmy powstałej w transakcji M&A:

Nowa wartość firmy = cena nabycia kapitału własnego - (Razem rzeczowe aktywa - Pasywa ogółem) - Odpis aktywów * (1-stawka podatku)

Wartość firmy jest długoterminowym składnikiem aktywów, ale nigdy nie podlega amortyzacji ani amortyzacji, chyba że zostanie stwierdzona utrata wartości - jeżeli zostanie ustalone, że wartość przejętej jednostki wyraźnie spada niż to, co zapłacił za nią pierwotny nabywca. W takim przypadku część wartości firmy zostanie „odpisana” jako jednorazowy koszt, tj. Wartość firmy zostanie pomniejszona o taką samą kwotę odpisu z tytułu utraty wartości.

Przykładowy model fuzji i przejęć - połączony bilans

Przykładowe scenariusze modeli połączeń